Introducción

Al analizar la situación fiscal del Ecuador es importante manifestar que, desde los inicios como país el Ecuador nació con deuda e inmerso en varios capítulos de default fiscal (Munevar, 2012). En un artículo publicado por Villalba (2016) menciona que el primer default apareció en la Gran Colombia en 1826, posterior a ello, tras el nacimiento como República en el siglo XIX se registraron dos defaults fiscales adicionales, el primero en 1868 y, el segundo en 1894. A su vez, en el siglo XX existieron seis defaults: 1906, 1909, 1914, 1929, 1982 y 1999 con información obtenida de Reinhart y Rogoff (2008), bajo este contexto, es menester señalar que, en el recuento de incumplimiento y programación, Ecuador desde los inicios como República, no generó el pago de cerca del 58,2% con el mercado internacional de capitales (Burbano, 2020).

Con este antecedente, es importante, reconocer que el problema de la deuda pública en el Ecuador no es un aspecto coyuntural, sino que se ha tornado en dificultad histórica, propia de la estructura y, conformación de las cuentas públicas (Acosta, 2009). En este sentido, al analizar la deuda pública del Ecuador durante el período 2008- 2020 se observó un incremento del saldo con respecto al Producto Interno Bruto (PIB), al pasar del 22,24% en 2008 al 62,5% en el año 20205. Pese a las consideraciones técnicas (véase nota al pie), el incremento del saldo como porcentaje del PIB fue muy considerable.

Bajo este contexto, es menester contextualizar desde diferentes aristas, los retos en el marco de sostenibilidad de la deuda pública, bajo una visión no sólo del stock de deuda, sino de la relación entre los flujos fiscales (ingresos, gastos totales, gastos primarios, resultado global y resultado primario) con la deuda pública. Para ello, la investigación, desarrolla tres modelos diferentes: i) modelo de resultado primario que estabiliza la deuda en el valor establecido en el marco legal y, la brecha con el observado, ii) análisis de si la política fiscal fue débilmente sostenible o fuertemente sostenible durante el período 2008-2020 y, iii) la convergencia de la deuda pública en el mediano y largo plazo conforme a lo establecido en el Código Orgánico de Planificación y Finanzas Públicas.

El resto del documento, se divide en las siguientes secciones: en la segunda sección se consideran los principales aspectos teóricos; posteriormente, se presenta la metodología para el desarrollo de los tres modelos; en la sección cuarta se muestran los principales resultados y, finalmente la quinta sección presenta la discusión y conclusiones.

Revisión de literatura

Lozano y Cabrera (2010) y Wickens y Uctum (1993) mencionan que las finanzas públicas de un país son sostenibles en la medida que el gobierno sea consecuente inter-temporalmente con su restricción presupuestaria, en este sentido, el saldo de deuda actual debería ser igual al valor presente de los saldos presupuestarios primarios futuros o proyectados (Neaime, 2015; De Mello, 2008). Para Khalladi (2019) la dinámica, el desarrollo y el desenvolvimiento en la práctica de la política fiscal debe estar orientada en el largo plazo a la generación de ahorros, lo cual se obtiene a través del aumento en el tiempo de superávits primarios que garanticen honrar la deuda pública.

Así, las variables de flujo en las cuentas públicas juegan un rol importante, puesto que el diferencial entre ingresos y gastos genera un resultado global, si al gasto se le excluye el pago de intereses se obtiene el resultado primario, los resultados en los flujos se relaciona con el stock, en este caso con la acumulación de endeudamiento público (Bohn, 2007).

La evidencia empírica y la literatura han aplicado distintos tipos de modelos para la evaluación de la sostenibilidad de las cuentas públicas, un modelo que delimita claramente la relación entre flujos, stocks y agregados macroeconómicos es el Análisis de Sostenibilidad de la deuda (DSA, por sus siglas en inglés), donde la orientación de la política fiscal puede considerarse como insostenible si, en ausencia de ajuste, tarde o temprano el gobierno no podría pagar su deuda (Contessi, 2012; Guzmán y Heymann, 2015).

En este marco, Debrun, Ostry, Willems y Wyplosz (2018), y Rozenov (2017) definen la sostenibilidad de la deuda como el saldo primario necesario para al menos estabilizar la deuda, tanto en el escenario de referencia como en el escenario de choque realista, es económica y políticamente viable, de manera que el nivel de deuda sea consistente con un riesgo de refinanciamiento bajo aceptable y con la preservación del crecimiento potencial en un nivel satisfactorio. Domar (1944) señaló que la senda del déficit primario puede mantenerse siempre que el crecimiento real de la economía siga siendo superior a la tasa de interés real.

A su vez, Bohn (1998, 2008) afirma que una condición suficiente para la sostenibilidad sería que el saldo primario siempre reaccione positivamente a la deuda rezagada. Buiter (1985) y Blanchard (1990) consideraron que el nivel de deuda es sostenible si la relación deuda / PIB de un país se mantiene estable y si la economía genera deuda estabilizadora del saldo primario para cubrir esa deuda en el futuro. Por otro lado, Ghosh, Kim, Mendoza, Ostry, y Qureshi (2013) definen como criterio que debe esperarse que la deuda pública converja a una proporción del PIB.

Bajo las distintas formas conceptuales y metodologías de análisis de la sostenibilidad es importante considerar que, en definitiva, la evaluación de la sostenibilidad de la deuda fiscal es un elemento importante del análisis de la política fiscal puesto que la misma, ayuda en evaluar la idoneidad de las políticas macroeconómicas de un país tanto a corto como a largo plazo, ayudando a determinar si las políticas fiscales actuales y futuras son sostenibles o no (Baldacci y Fletcher, 2004).

Por otro lado, en la esfera del ejercicio de la aplicación de políticas públicas, muchas veces existe confusión respecto de la distinción de los problemas asociados a la sostenibilidad del endeudamiento público y los problemas de liquidez de corto plazo. Sin embargo, desde la perspectiva conceptual, así como desde la perspectiva de la prescripción de políticas, existen diferencias significativas entre estos dos tipos de situaciones, que lógicamente requieren la aplicación de programas de políticas, o acciones correctivas distintas. Generalmente, aquellos eventos asociados a problemas de liquidez del gobierno de corto plazo pueden estar asociados a la materialización de hechos inesperados (eventos de cola) con una limitada, o nula estrategia de gestión de riesgos fiscales, así como con descalces temporales de ingresos o financiamiento, que pueden ser atendidos con gestiones no estructurales para el manejo de estos (Favero, Pagano, y Von Thadden, 2010).

Mientras los eventos asociados a la insostenibilidad del endeudamiento requieren acciones concretas, con clara determinación en el tiempo (Thugge y Boote, 1999), o incluso involucran gestiones para la reestructuración de los pasivos financieros de la república, en términos (o no) de mercado (Finger y Mecagni, 2007). Respecto de las acciones concretas que se mencionó anteriormente, esto hace referencia a la aplicación de programas de ajuste, asociados generalmente al diseño de procesos de consolidación fiscal con Organismos Multilaterales, u organismos de intervención como la Troika para el caso griego en la crisis de deuda registrada en 2010 (Díez, 2013).

Desde una visión de largo plazo, la condición de solvencia fiscal se refiere al valor presente de los gastos primarios descontados, el cual no excede al valor presente neto de los ingresos, descontando el endeudamiento inicial (Ghosh et al., 2013). Mientras que, desde una visión de corto plazo, la condición de liquidez fiscal significa una condición donde los activos líquidos, así como el financiamiento disponible permiten recolocar o servir oportunamente la maduración de los pasivos. De estos conceptos se desprende uno adicional, que es la vulnerabilidad fiscal, la cual se refiere al riesgo del incumplimiento de las condiciones de solvencia o liquidez, y también comprende al inicio de un episodio de crisis por parte del Estado deudor (Baldacci, McHugh, y Petrova, 2011).

Metodología

Con la finalidad de analizar la sostenibilidad de la deuda pública en el Ecuador se utilizarán tres modelos: i) resultado primario que estabiliza la deuda, ii) sostenibilidad fuerte o débil de la política fiscal y, iii) convergencia de la deuda pública en el mediano plazo.

El modelo de resultado primario que estabiliza o mantiene la deuda en el tiempo se puede expresar a través de la siguiente ecuación:

Dónde,

Como segundo modelo a utilizar se analizará si la política fiscal es fuertemente sostenible en el tiempo, si es débilmente sostenible en el tiempo o si es insostenible y, se requiere un ajuste de las cuentas públicas de forma inmediata. Para ello, se utiliza un método de cointegración que recoge los cambios estructurales y, las relaciones de lago plazo entre los parámetros que se estiman conforme a lo establecido por (Quintos, 1995). El modelo de manera general se presenta como:

Donde

El tercer modelo, plantea la dinámica de la convergencia de la deuda pública en el mediano- largo plazo a los niveles que se estructuren como objetivo. La ecuación de convergencia según Da Costa y Juan-Ramón (2011):

Dónde

Datos y fuentes de información

Se utilizaron datos anuales y trimestrales correspondientes a los ingresos, gastos y resultado primario a nivel de Sector Público No Financiero, el stock de deuda, tasas de interés del endeudamiento público y crecimiento económico. Toda esta información se encuentra, en los reportes de la página web del Ministerio de Economía y Finanzas (2021) y del Banco Central del Ecuador (2021).

Los modelos correspondientes al resultado primario que estabiliza o mantiene la deuda y, plantea la dinámica de la convergencia de la deuda pública en el mediano- largo plazo fueron calculados conforme a la fórmula planteada (ecuaciones 1 y 3 respectivamente) y, el modelo de cointegración se realizó en Stata 15.

Resultados

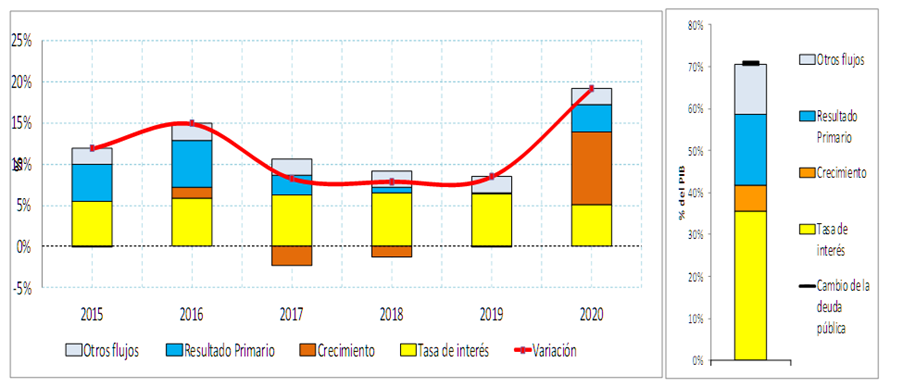

Los resultados que se presentan a continuación se elaboraron con información publicada al mes de abril de 2021. Para los períodos 2008-2014 y 2015-2020 se puede realizar la descomposición de aportaciones por tipo de elemento macroeconómico a la dinámica de la deuda pública para cada periodo analizado, considerando, además, la inclusión de otros flujos generadores de deuda, en función al comportamiento histórico y los errores de predicción inmiscuidos a lo largo de la evaluación empírica (Balibek, Haque, Rivetti, y Tamene, 2019; Guzmán y Heymann, 2015; Belda, 1995). La Figura 1 presenta la descomposición de aportaciones por tipo de elemento macroeconómico a la dinámica de la deuda durante el período 2008-2014 y la Figura 2 para el período 2015-2020.

Figura 1 Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021) . Descomposición de aportaciones por tipo de elemento macroeconómico a la dinámica de deuda 2008- 2014

Figura 2 Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021) Descomposición de aportaciones por tipo de elemento macroeconómico a la dinámica de deuda 2015-2020

En el período 2008-2014 el principal factor generador de deuda fue la tasa de interés, en los años señalados la tasa promedio fue de 5,37%, mientras la tasa de crecimiento económico contrarrestó los resultados dado que, en promedio se tuvo una tasa de crecimiento económico del 4,67%.

Para el período 2015- 2020 se encontró una acumulación de déficits primarios (2,78% en promedio), una tasa de decrecimiento económico promedio de 6,32%, un aumento de la tasa de interés promedio de 5,92%. Para el año 2020, se denota una afectación clara tanto en el sector real como en el sector fiscal los efectos de la pandemia ocasionada por el COVID- 19.

Brecha entre el resultado primario que estabiliza la deuda y el valor observado

El resultado de este análisis, muestra la diferencia entre el resultado primario observado en el período 2008-2020, con el resultado primario que estabiliza la deuda en el mediano plazo, siendo este último una variable objetivo relacionado con el saldo como porcentaje del PIB y variables como el crecimiento económico y, la tasa de interés. La Tabla 1 y la Figura 3 presentan los principales resultados obtenidos.

Tabla 1 Brecha de resultado primario observado con el objetivo Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021)

| 2008 (%) | 2009 (%) | 2010 (%) | 2011 (%) | 2012 (%) | 2013 (%) | 2014 (%) | 2015 (%) | 2016 (%) | 2017 (%) | 2018 (%) | 2019 (%) | 2020 (%) | |

| Sp* | 0,00 | 1,74 | 0,64 | -1,01 | -0,17 | 0,17 | 2,13 | 2,13 | 2,89 | 1,52 | 2,06 | 2,56 | 6,10 |

| Sp | 0,50 | -3,01 | -0,76 | 0,51 | -0,20 | -3,55 | -4,22 | -4,55 | -5,76 | -2,34 | -0,67 | -0,10 | -3,25 |

| Brecha | -0,50 | 4,75 | 1,40 | -1,52 | 0,02 | 3,72 | 4,84 | 6,68 | 8,64 | 3,86 | 2,73 | 2,66 | 9,35 |

Se observa, que el resultado primario desde el año 2012 ha sido inferior en gran magnitud al resultado primario que estabilizaría la deuda pública en un saldo del 40% del PIB, con una brecha promedio desde el año 2012 a 2020 de cerca de 4,72% del PIB, esto, bajo los valores observados de una tasa de crecimiento económico promedio de 0,90%, una tasa de interés promedio de 5,72% y, un resultado primario deficitario promedio de -2,74%. En este contexto, conforme a los resultados obtenidos a partir, del año 2012 en adelante (hasta 2020), se observa un aumento en la brecha, es decir, los resultados primarios no serían suficientes para mantener (o retornar) al límite de deuda del 40%.

Figura 3 Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021) . Evolución del resultado primario que estabiliza la deuda en el mediano plazo

Política Fiscal débilmente o fuertemente sostenible

Para contextualizar si la política fiscal débilmente sostenida o fuertemente sostenida bajo la metodología desarrollada por Quintos (1995) y aplicada para el caso ecuatoriano por Londoño (2020), se utilizan métodos de cointegración para recoger cambios estructurales, tanto en las relaciones de largo plazo como en los parámetros de estimación, bajo la siguiente secuencia:

Para la evaluación empírica se utilizaron los ingresos y gastos del Sector Público no Financiero (SPNF) trimestrales como porcentaje del PIB. En la Tabla 2, se presentan los resultados de estacionariedad en primera diferencia para los ingresos y gastos, respectivamente. Se observa que los ingresos y gastos del SPNF son estacionarios en primera diferencia a través de la prueba de Dickey Fuller Aumentado (DFA) es decir, siguen son variables integradas de orden 1 [

Tabla 2 Prueba de estacionariedad Ingresos y Gastos Nota: Los valores críticos al 1%, 5% y 10% han sido obtenidos mediante el test DFA con constante y tendencia y son comparados con los valores críticos de MacKinnon (1996). Elaborado por los autores

| Período | DFA Estadístico | 1% | 5% | 10% | |

|---|---|---|---|---|---|

| It- It-1 | 2008-2020 | -9,854 | -3, 580 | -2, 930 | -2, 600 |

| Gt- Gt-1 | 2008-2020 | -11, 752 | -3,580 | -2,930 | -2, 600 |

Con ello, es posible contrarrestar a través, de una regresión lineal entre los ingresos y gastos, si la política fiscal en el período analizado ha sido fuertemente sostenible o débilmente sostenible, los resultados se encuentran en la Tabla 3.

Tabla 3 Regresión ingresos y gastos del SPNF Elaborado por los autores.

| Variable dependiente: I | ||||

| Método: MCO | ||||

| Variable independiente | Coeficiente | Error Estándar | Estadístico T | Prob. |

| C | -0,0002 | 0,0014533 | -0,14 | 0,887 |

| G | 0,1731538 | 0,0637013 | 2, 72 | 0,009 |

| R- cuadrado | 0,1310 | |||

| R- cuadrado ajustado | 0,1133 | |||

| Estadístico F | 7,39 | |||

El valor del beta se encuentra entre cero y 1 (

Tabla 4 Regresión ingresos y gastos del SPNF 2008-2017 Elaborado por los autores.

| Variable dependiente: I | ||||

| Método: MCO | ||||

| Variable independiente | Coeficiente | Error Estándar | Estadístico T | Prob. |

| C | -0,000202 | 0,0015182 | -0,13 | 0,895 |

| G | 0,1538152 | 0,0623475 | 2, 47 | 0,018 |

| R- cuadrado | 0,1413 | |||

| R- cuadrado ajustado | 0,1181 | |||

| Estadístico F | 6,09 | |||

Tabla 5 Regresión ingresos y gastos del SPNF 2018-2020 Elaborado por los autores

| Variable dependiente: I | ||||

| Método: MCO | ||||

| Variable independiente | Coeficiente | Error Estándar | Estadístico T | Prob. |

| C | -0,0011106 | 0,0043127 | -0,26 | 0,803 |

| G | 0,3883359 | 0,2726948 | 1,42 | 0,188 |

| R- cuadrado | 0,1839 | |||

| R- cuadrado ajustado | 0,0932 | |||

| Estadístico F | 2,03 | |||

Los resultados encuentran que en el período 2008- 2017 la política fiscal fue débilmente sostenible (

Análisis de convergencia de la deuda pública en el mediano y largo plazo

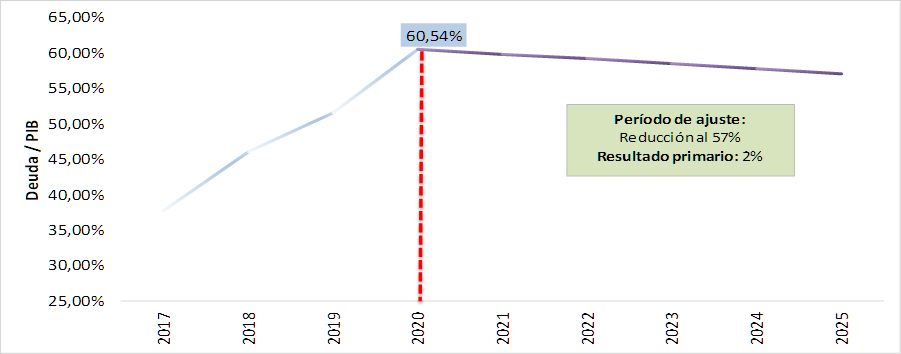

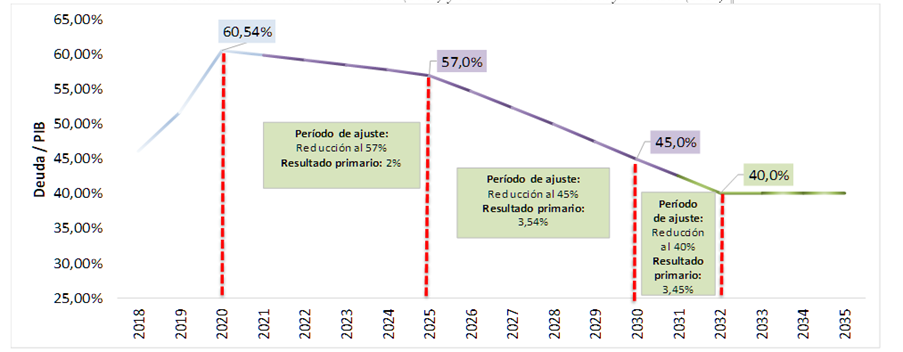

La Disposición Transitoria Vigésima Sexta (Asamblea Nacional República del Ecuador, 2020) determina: con el fin de alcanzar el cumplimiento de la regla de deuda y otras obligaciones conforme a lo establecido en este Código, el ente rector de las finanzas públicas deberá reducir progresivamente el indicador de deuda pública y otras obligaciones, hasta el límite establecido en el artículo respectivo considerando los siguientes límites: i. 57% del PIB hasta el año 2025; ii. 45% del P1B hasta el año 2030; y, iii. 40% del PIB hasta el año 2032 y en adelante. Bajo esta perspectiva, se realiza un análisis de convergencia de la deuda pública, considerando los resultados primarios objetivos necesarios para alcanzar la reducción en cada período de tiempo conforme a los planteamientos de la ley. Cabe señalar, que los modelos asumen una tasa de crecimiento económico del 2,3% y una tasa de interés cercana al 4,5%. A su vez, se utiliza como supuesto la existencia de un ajuste de las cuentas públicas de forma gradual y uniforme, con la utilización de una programación dinámica y consistente de forma temporal, en un punto específico del tiempo.

Conforme a lo establecido en la normativa, a 2025 se debe llegar a través de un plan de reducción de deuda a una relación deuda/PIB, considerando que la deuda pública en 2020 llegó a 60,54%, con el objetivo de reducir a los valores de 2025 (ver Figura 4), se debe tener un resultado primario del 2% del Producto Interno Bruto (PIB). Con información disponible en el Fondo Monetario Internacional (2020) el resultado primario promedio bordea 2,6% del PIB.

Figura 4 Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021) Reducción del stock de deuda período 2020- 2025

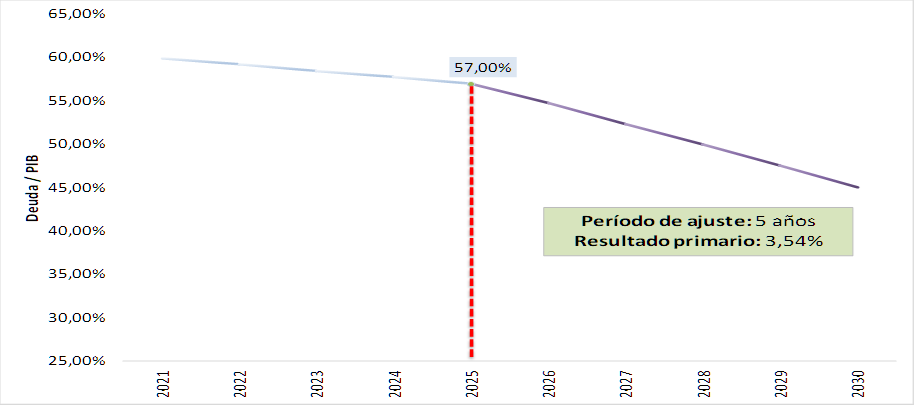

Figura 5 Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021). Reducción del stock de deuda período 2025- 2030

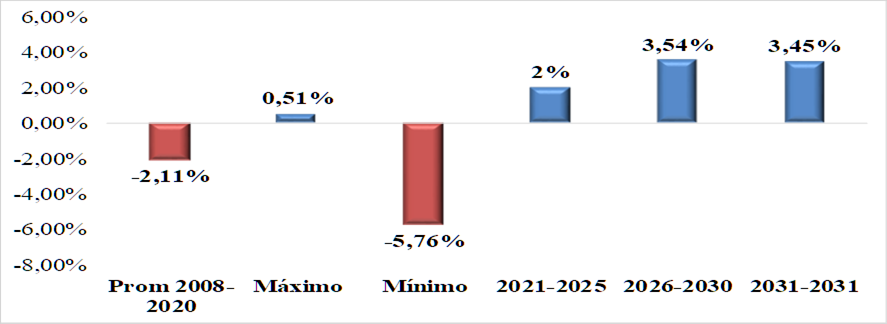

Tomando como hipótesis el cumplimiento de la norma a 2025, se parte de un stock de deuda como porcentaje del PIB del 57%, con la finalidad de converger entre 2025 a 2030 a un saldo deuda/PIB del 45%, es necesario obtener entre los años 2026 a 2030 un resultado primario del 3,54% del PIB (Ver Figura 5). Pese a ello, es importante señalar que entre el período 2009- 2020 se tuvo en promedio un resultado primario deficitario del 2,3% del PIB, con un valor máximo de 0,51% en el año 2011, lo cual presenta en función a los datos históricos un escenario de cumplimiento difícil.

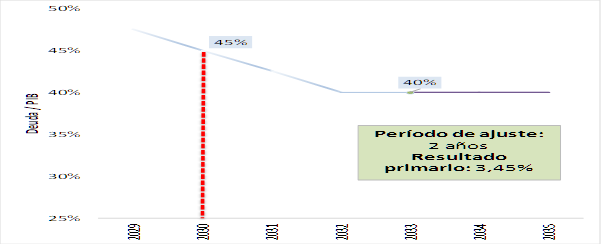

Figura 6. Reducción del stock de deuda período 2030- 2032 Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021)

Finalmente, para lograr el stock de deuda conforme a la regla fiscal del 40% del PIB, entre 2031 y 2032 se debe alcanzar resultados primarios del 3,45%, lo que permitiría reducir el saldo del 45% del PIB en 2030 al 40% en 2032 (Ver Figura 6). Con los resultados obtenidos, a modo de resumen, entre el período 2020-2025 serían necesarios resultados primarios cercanos al 2% del PIB, entre el período 2026- 2030 resultados primarios cercanos al 3,54% y, para el período 2031-2032 los resultados deberían ser del 3,45% del PIB. La Figura 7 presenta tanto la reducción del saldo deuda/PIB como los resultados primarios necesarios.

Figura 7 Fuente:Banco Central del Ecuador (2021) yMinisterio de Economía y Finanzas (2021) Convergencia deuda pública 2020-2032

Los resultados primarios necesarios a partir de 2021 son un reto para las finanzas públicas, la Figura 8 presenta el resultado primario promedio, el máximo, el mínimo entre los años 2008- 2020 y, los objetivos desde 2021 a 2032 con la finalidad de dar cumplimiento a lo establecido en la ley. El promedio del resultado primario entre 2008-2020 fue de -2,11%, por otro lado, existió un valor máximo de 0,51% (año 2011) y un valor mínimo de -5,76% (año 2016), con este antecedente estadístico histórico, se convierte en un reto enorme en el marco de finanzas públicas, que debe considerar los resultados primario objetivos, así como, un marco de reestructura y consolidación gradual que no genere en gran medida efectos sobre otras variables macrofiscales como crecimiento económico y empleo.

Figura 8 Fuente: Banco Central del Ecuador (2021) y Ministerio de Economía y Finanzas (2021) Dinámica de los resultados primarios: Histórico y reto de mediano plazo

Conclusiones

Al analizar la descomposición de aportaciones por tipo de elemento macroeconómico a la dinámica de la deuda pública en el Ecuador se observó que entre el período 2008-2014 el principal factor generador de deuda fue la tasa de interés, pese a ello, el crecimiento económico contrarrestó en parte los resultados. A su vez, la dinámica entre los años 2015- 2020 determinó una acumulación de déficits primarios (2,78% en promedio), una tasa de decrecimiento económico promedio de 6,32% y, un aumento de la tasa de interés promedio de 5,92%.

Al estudiar la brecha entre el resultado primario que estabiliza la deuda y el valor observado a partir, del año 2012 hasta 2020, se verifica un aumento en la brecha, es decir, los resultados primarios no serían suficientes para mantener (o retornar) al límite de deuda del 40%. Para los años 2008- 2017 la política fiscal fue débilmente sostenible, no obstante, para el período 2018-2020 no existe una evidencia estadística de relación entre ingresos y gastos del SPNF, lo cual delimita que la política fiscal no es sostenible en el tiempo y, es necesario la aplicación de un marco de consolidación de las cuentas públicas.

Para retornar a la relación deuda/PIB del 40% es necesario, obtener los siguientes resultados primarios para los períodos de transición: i) 2020-2025 es necesario un resultado primario del 2% del PIB, ii) 2025-2030 resultado primario de 3,54% y, iii) 2030-2032 es necesario un resultado primario de 3,45%. Al contextualizar con el análisis histórico, el reto en el marco finanzas públicas es desafiante, considerando como punto clave el reordenamiento de las cuentas públicas.

Contribución de autores

S.L.P. Idea, revisión de literatura, metodología, análisis de datos, discusión y conclusiones conjuntas, revisión de redacción.

E.B.R.P. Idea, revisión de literatura, metodología, análisis de datos, discusión y conclusiones conjuntas, revisión de redacción.

L.A.L.S. Idea, revisión de literatura, metodología, análisis de datos, discusión y conclusiones conjuntas, revisión de redacción.

A.M.M.N. Revisión de redacción.