Introducción

Actualmente en Ecuador los impuestos financian Con mayor fuerza los egresos presupuestarios de los gobiernos y el desarrollo del país, debido a que contribuyen a la financiación de programas sociales enfocados en la disminución de desigualdades. La evolución de impuestos al consumo, inició con el Impuesto a las Ventas y Sustitutivos (IVS); En 1970 siendo reemplazado por el Impuesto a las Transacciones Mercantiles (ITM) y posteriormente durante periodo presidencial de Rodrigo Borja tomó el nombre de Impuesto al Valor Agregado (IVA en adelante) (Garzón et al., 2018).

El Producto Interno Bruto (PIB en adelante), está ligado a la actividad económica y es considerado como el indicador estadístico apropiado para medir el crecimiento de una economía. Mientras que, la presión fiscal o tributaria se calcula como una relación entre ingresos fiscales (a nivel central y local) durante un período determinado, y el valor del PIB (Nută y Nută, 2020) .

El crecimiento económico es expuesto a través de diferentes modelos y enfoques. Según Banda y Tovar (2018) en el enfoque de crecimiento neoclásico, cuyo principal propulsor fue Solow, éste establece que existen variables exógenas que contribuyen al crecimiento de la economía, entre ellas indica factores de producción como el capital, mano de obra y tecnología. El factor relevante en este modelo es la tecnología, aunque el mismo, según Villalobos et al. (2021)

” (p. 138).“no tiene la capacidad de explicar cómo o por qué crece el nivel de tecnología

Narváez (2017) establece que los modelos de crecimiento endógeno consideran a la política fiscal como un componente que incide en el crecimiento económico. Farinango et al. (2020) indican que el modelo de crecimiento endógeno registra posibilidades de crecimiento por medio de la aplicación de política económica principalmente orientada a la captación tributaria.

En esta línea, Ponce et al. (2020) mencionan que históricamente los impuestos han jugado un rol esencial dentro de la sociedad, porque surgieron como un elemento de búsqueda de nuevos ingresos. Así mismo Kowwal y Przekota (2021) establecen que los impuestos orientan a la economía de un país hacia el logro los objetivos económicos o sociales establecidos. Actualmente, constituyen un factor preponderante para la ejecución de acciones del Estado y el funcionamiento de los servicios públicos (Favila y Armas, 2018). Por lo tanto, estos recursos desempeñan un papel significativo en la planificación económica y el desarrollo de cada nación (Etim et al., 2020).

Mankiw (2016) establece que la relación entre política fiscal y crecimiento económico está basada en que la política fiscal es una herramienta para incrementar o disminuir las actividades de una economía, a través del gasto público e impuestos. La implementación del IVA, tiene como finalidad evitar gravámenes sobre bienes intermedios, permitiendo recaudar impuestos sobre el producto final (Cadena et al., 2020). Este impuesto está regido por principios tradicionales de política fiscal, que incluyen neutralidad, eficiencia, certeza y simplicidad, eficacia y equidad, y flexibilidad, que permite asegurar que no se otorgue ninguna ventaja competitiva injusta a empresas tanto nacionales como extranjeras (Hodzic y Celebi, 2017).

El rendimiento del IVA es una medida precisa del rendimiento de una economía, debido a que el poder adquisitivo, que determina dicho rendimiento aumenta con el crecimiento económico (Kareem et al., 2020). En esa misma línea, Kalaš et al. (2020) dan luces sobre la relación existente entre crecimiento económico e IVA, al manifestar que son variables cointegradas de primer orden; por lo tanto, existe una relación estable a largo plazo entre estas variables. Donde dicha relación es positiva (Simionescu y Albu, 2016; Shala, 2017). Además, ambas determinantes están vinculadas a través de la propensión marginal a consumir, indicando que ante el aumento del PIB, incrementa el consumo, por ende las recaudaciones del IVA también aumentan (Ruperti et al., 2019).

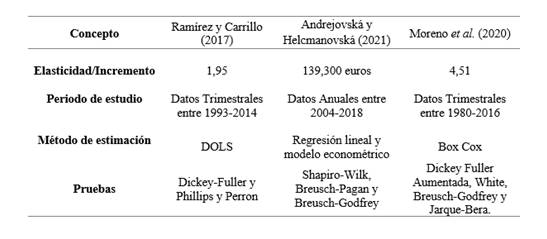

En Ecuador, la relación del crecimiento económico y la recaudación del IVA ha sido estudiada por Ramírez y Carrillo (2017) con datos trimestrales entre 1993-2014 utilizando el método de mínimos cuadrados ordinarios dinámicos (Dynamic Ordinary Least Square, DOLS), la presencia de raíz unitaria se evaluó a través de los test de Dickey y Fuller aumentada (DFA) y Phillips y Perron. Las variables objeto de estudio fueron expresadas en logaritmo e incluyeron variables de control dicotómicas que representan las reformas más importantes en el IVA en Ecuador en 1997, 2000, 2001 y 2008. Concluyen que para Ecuador un aumento de un punto porcentual del PIB genera un incremento en 1,95% en la recuadación del IVA.

Andrejovská y Helcmanovská (2021) también estudiaron la relación del PIB con el IVA utilizando datos anuales desde 1981 a 2019 de 28 países de la Unión Europea (UE). Utilizaron un análisis de regresión lineal y un modelo econométrico, para determinar la magnitud de cambios en los ingresos por IVA. Concluyen que el PIB genera un efecto significativo en dichos ingresos, de forma que, el aumento de 1 millón de euros del PIB genera un incremento de 139,300 euros en ingresos por IVA.

Con el objetivo de determinar el impacto del PIB en las recaudaciones del IVA, Moreno et al. (2020) utilizaron un modelo de mínimos cuadrados ordinarios transformado mediante la metodología de Box-Cox. Utilizaron cifras trimestrales anualizadas a precios constantes 2013, desde 1980 hasta 2016. Al determinar problemas de heterocedasticidad, normalidad y correlación serial en la regresión por mínimos cuadrados ordinarios, se utilizó la metodología Box-Cox. Los resultados del modelo bajo esta metodología, conjuntamente con el procedimiento Prais-Winsten y Cochrane-Orcutt permitieron concluir que un incremento del 1% del PIB, genera un aumento del 4,51% en la recaudación del IVA.

Además de la condicionante crecimiento económico, existen otras determinantes que influyen en el reacudo del IVA como: el ingreso, el número de industrias, el comercio y población (Hassan, 2016; Sarmento, 2016). Así mismo, Fjeldstad et al. (2020) señalan que el cumplimiento de este impuesto obedece factores como el riesgo percibido de detección y sanción, la moral tributaria, la equidad del impuesto y la satisfacción de servicios públicos.

Estos factores resultan importantes, porque pueden ejercer incidencia sobre la recaudación del IVA, además del ingreso. Por tal motivo, a partir de estas determinantes, se considera además del PIB, la influencia que ejerce la presión fiscal, de tal manera que se analiza de forma conjunta el efecto del PIB y la presión fiscal sobre la recaudación del IVA.

En lo referente a la presión fiscal, Mendieta (2018) menciona el argumento de Alfred Laffer quien planteaba una curva teórica que relaciona recaudación de tributos con las tasas de impuestos, en forma de campana (U invertida) y sostenía que la recaudación incrementa al subir las tasas impositivas, pero llegado a un punto óptimo, cualquier incremento marginal conllevaría a una reducción en la recaudación total.

Rojas y Morán (2019) mencionan que la presión tributaria es una variable determinada por la cantidad de recursos monetarios que dicho país logra obtener desde la aplicación de diferentes tributos. Por lo tanto, constituye una determinante importante para la obtención de ingresos fiscales, de los cuales, en Ecuador el IVA genera mayor aportación; sin embargo, tomando como referencia el argumento de Laffer, una excesiva presión tributaria conlleva al decrecimiento de dichos ingresos. A partir de estos preceptos. El objetivo del presente estudio es identificar la incidencia del crecimiento económico y la presión fiscal en la recaudación del IVA para el periodo 2000-2019.

Metodología

La presente investigación es de tipo explicativa con alcance correlacional, debido a que permitió analizar y medir el efecto y grado de relación entre las variables objeto de estudio (Bernal, 2010). Los fundamentos de estas variables fueron recabados del (Banco Central del Ecuador (BCE), 2020) y el SRI (2020) desde el año 2000 hasta 2019.

La estimación realizada en el presente estudio tomó como referencia el trabajo realizado por Moreno et al. (2020). Se utilizó un modelo bajo la transformación de Box-Cox (1964), la cual se puede utilizar para transformar los datos estadísticos más cerca de una distribución normal (Cai et al., 2020). Este procedimiento permitió elegir una forma funcional que se ajustó mejor a los datos, minimizando la suma de cuadrados de los residuos, de tal forma que los datos respondieron a supuestos comunes como, homocedasticidad (el error tiene varianza constante) y el error se distribuyó simétricamente (Kartsonakis y Dritsakis, 2020). En esa misma linea, Porunov (2010) sostiene que esta transformación corrige problemas de heterocedasticidad, no normalidad y no estacionariedad, sin recurrir a modelos de corrección de errores, ARIMA(p,q) u otros.

Como variables de control se incorporaron dos variables proxy, la primera de ellas, una variable ficticia, presión fiscal elevada al cuadrado, la cual tuvo como finalidad medir el efecto de un aumento de la presión fiscal sobre las recaudaciones del IVA. La segunda variable fue dicótoma, recogió la modificación de la tasa impositiva del IVA, por ende, midió la afectación a la recaudación de este tributo. La presente investigación realiza una aportación a los trabajos sobre los determinantes económicos que inciden en la recaudación del IVA, por lo tanto, se integró como variable explicativa la presión fiscal.

Para llevar a cabo esta estimación, se utilizaron cifras anuales de las variables IVA, PIB y presión fiscal. El modelo fue una especificación de regresión múltiple con logaritmo natural tanto de la variable dependiente como independientes. De esta manera, los coeficientes de estimación pueden interpretarse como una elasticidad entre variables (Gujarati y Porter, 2010).

ln IVA 𝑡 = 𝛼 0 + 𝛼 1 ln 𝑃𝐼𝐵 𝑡 + 𝛼 2 ln 𝑃𝑓𝑖𝑠𝑐𝑎𝑙 𝑡 + 𝑢 𝑡 (1)

Donde:

El modelo original presentó problemas en su estimación debido a que las series económicas son no estacionarias, por lo tanto, sus resultados violaron los supuestos básicos del modelo de MCO, esto implicó la obtención de una regresión espuria cuyos estimadores no fueron consistentes (Greene, 2018).

Para corregir este tipo de problemas y asegurar el cumplimiento de los supuestos de MCO, se empleó la transformación Box-Cox sobre el logaritmo natural de la recaudación del IVA (Moreno et al., 2020). El método de Box-Cox modificó la variable ln 𝐼𝑉𝐴 𝑡 del modelo de regresión, mediante la elección óptima del parámetro 𝜃 de tal forma que la ecuación (2) satisface que 𝑣 𝑡 ~𝑁(0, 𝜎 2 ) corrigiendo el problema de heterocedasticidad, no normalidad y no estacionariedad (Vélez et al., 2015). En este caso, se obtiene la siguiente ecuación:

[ ln 𝐼𝑉𝐴 𝑡 ] 𝜃 = 𝛽 0 + 𝛽 1 ln 𝑃𝐼𝐵 𝑡 + 𝛽 2 ln 𝑃𝑓𝑖𝑠𝑐𝑎𝑙 𝑡 + 𝑣 𝑡 (2)

De igual manera, para estimar el modelo propuesto en la ecuación (2) se añadieron variables de control, una variable ficticia ln 𝑃𝑓𝑖𝑠𝑐𝑎 𝑙 2 𝑡 y una variable dicótoma 𝑑 𝑘 para delimitar e incorporar 𝑘 cambios estructurales, que presente la recaudación de IVA a lo largo de 2000-2019, en este caso el único cambio estructural sucedió en 2016, cuando la tasa impositiva de este impuesto pasó de 12% al 14%.

Kristoufek et al. (2014) afirman que en la especificación del modelo de la ecuación (3) es posible que se presenten problemas de autocorrelación debido a la temporalidad de las variables, para solucionar esto, se utilizó el procedimiento Prais-Winsten y Cochrane-Orcutt iterativos y obtener efectos marginales robustos entre las variables. Ofoeda et al. (2020) establecen que el procedimiento Prais-Winsten y Cochrane-Orcutt permite corregir la correlación serial, proporcionando resultados confiables y eficientes. Bajo este procedimiento se obtiene la siguiente ecuación:

(3.1)

Donde 𝜀 𝑡 es un proceso de ruido blanco y se emplea la prueba de Box y Pierce para corroborar la correción de autocorrelación. La metodología señalada se sustenta como un proceso alternativo a la cointegración u otras técnicas utilizadas por diferentes autores (Moreno et al., 2020).

Resultados y discusión

La Tabla 1 resume las principales características de los estudios que analizan y sustentan la relación entre el PIB y la recaudación del IVA. El motivo de estudiar estas relaciones, es que el IVA representa la primera fuente de ingresos tributarios para la economia ecuatoriana, Chamba et al. (2019) establecen que este impuesto aporta un 50% aproximadamente a la recaudación total de impuestos administrados por el SRI. Para 2017 y 2018 su recaudación constituyó un 6,4% y 6,1% como proporción del PIB (Organización para la Cooperación y el Desarrollo Económico (OCDE), 2020).

Principales características de los estudios que analizan la relación del PIB y la recaudación del IVA

Fuente: Tomado de Ramírez y Carrillo (2017), Andrejovská y Helcmanovská (2021) y Moreno et

al. (2020)

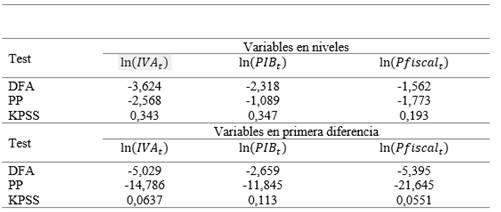

De igual manera, en este apartado se presentan las estimaciones y los resultados del modelo transformado (ecuación 3.1) de acuerdo a la metodología descrita anteriormente. Para esto, en primer lugar, se verifica que las series de tiempo no sean estacionarias en niveles y estacionarias en primeras diferencias y que los residuales de la ecuación (1) no cumplan los supuestos de normalidad, homocedasticidad y ausencia de autocorrelación. De esta manera la transformación Box-Cox sea una herramienta pertinente, conjuntamente con el procedimiento de Cochrane-Orcutt.

En la Tabla 2 se puede observar que las series de tiempo del modelo no son estacionarias en niveles, pero sí en primeras diferencias como se expone en (Ramírez y Carrillo, 2017; Andrejovská y Helcmanovská, 2021; Moreno et al., 2020).

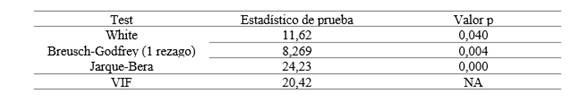

La Tabla 3 muestra que los residuales de la regresión de la ecuación (1) presentan problemas de heterocedasticidad, normalidad y correlación serial, puesto que el resultado de cada test rechaza la hipótesis nula. Además, el índice de factor de inflación de la varianza (VIF) con un valor mayor a diez, indica que hay problemas de multicolinealidad. Debido a estos resultados se procede a la transformación de Box-Cox, utilizada por Moreno et al. (2020), para esto se calculó el valor del parámetro 𝜃, con la finalidad de normalizar los residuos de la ecuación (1), permitiendo de esta manera la corrección de los problemas descritos para el modelo original de MCO.

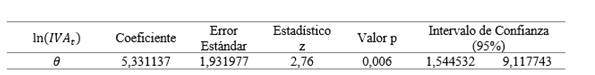

En la Tabla 4 se presenta la estimación del parámetro correspondiente a la transformación de la variable dependiente ln( 𝐼𝑉𝐴 𝑡 ). El estimador de 𝜃 es significativo a un nivel de confianza del 95%. Posteriormente, se procedió a la estimación del modelo de regresión con la transformación Box-Cox por medio de máxima verosimilitud para encontrar los estimadores robustos que satisfagan la condición de perturbación aleatoria sea 𝑁(0, 𝜎 2 ). Sin embargo, dado el problema de correlación serial se aplicó el procedimiento de Cochrane-Orcutt para estimar el modelo de la ecuación (3.1).

Los efectos marginales para el modelo Box-Cox, conjuntamente con el procedimiento de Cochrane-Orcutt, se presentan en la Tabla 5, en la cual se puede observar que a mayor crecimiento económico mayor recaudación del IVA. El coeficiente positivo (1,6863) se puede interpretar como una elasticidad entre las variables. Así mismo, el coeficiente positivo (0,2548) que relaciona a las variables IVA y presión fiscal puede estudiarse de manera análoga como una elasticidad. Sin embargo, el coeficiente negativo (-0,0057) de la variable presión fiscal elevada al cuadrado indica una elasticidad negativa entre las variables. Tomando como referencia a Bejarano (2008) donde para encontrar el nivel óptimo de la tasa impositiva o presión fiscal, maximiza la ecuación cuadrática mediante el empleo de la relación (-β1/2β2), se obtiene que el nivel óptimo de presión fiscal en el cual se maximizan las recaudaciones del IVA es 22,35% es decir, si la presión fiscal en Ecuador aumenta por encima de este valor las recaudaciones tributarias por concepto de IVA empezarían a decrecer, según cifras del SRI (2020) la presión fiscal en la economía ecuatoriana en el año 2019 se ubicó en 20,1% por lo tanto, se podría aumentar la tasa impositiva cerca de 2,25% para aumentar la recaudación. Los signos de estas variables son correspondientes a la revisión teórica realizada, así mismo el signo y coeficiente de la variable PIB es similar a los trabajos investigativos de (Ramírez y Carrillo, 2017; Andrejovská y Helcmanovská, 2021).

Respecto a la variable de control d2016 es estadísticamente significativa y económicamente tiene relevancia dentro del modelo de estimación. En 2016 el gobierno de turno aumentó la tasa impositiva del IVA del 12% al 14% con la finalidad de obtener mayores ingresos y destinarlos a reconstrucción de Manabí, principal provincia afectada por el terremoto de aquel año. Sin embargo, según cifras de SRI (2020) para el año 2016 se recaudaron 5,704 millones de dólares por concepto de IVA, si se compara esta cifra con la de 2015 en donde se recaudó 6,616 millones de dólares con una tasa de IVA de 12% se evidencia que el incremento de la tasa impositiva para 2016 no obtuvo los resultados esperados y aconteció una reducción del 14% aproximadamente de ingresos por concepto de IVA.

En cuanto al comportamiento de los residuos, estos constituyen una serie de tiempo estacionaria y no hay problemas de heterocedasticidad ni correlación serial, puesto que el valor p de estos test es mayor al 5%. De igual forma, se cumple el supuesto de normalidad efectuado por la prueba Jarque-Bera.

Conclusiones

El financiamiento público y la recaudación tributaria es un tema significativo, debido a la relación palpable entre Estado y contribuyentes, a través de la imposición fiscal. Los ingresos tributarios por concepto de IVA son importantes para las arcas fiscales del Ecuador. Esta investigación permitió corroborar la incidencia del crecimiento económico y la presión fiscal en la recaudación del IVA, ambas condicionantes son estadísticamente significativas.

Se ratifica que a mayor crecimiento económico mayor recaudación del IVA. Así mismo, los resultados de la presión fiscal, permiten afirmar que su relación con la recaudación del IVA es directa, lo cual significa que favorece el incremento en la recaudación de este impuesto. Sin embargo, el signo negativo de la variable presión fiscal elevada al cuadrado denota un efecto contraproducente en las recaudaciones del IVA, como consecuencia de elevar la presión fiscal por encima de su nivel óptimo.

El crecimiento de la economía juega un papel importante en las recaudaciones del IVA tal como lo afirman estudios previos. El aporte de la presión fiscal indica que Ecuador podría maximizar las recaudaciones de este tributo con una presión fiscal de 22,35% de forma que cualquier incremento por encima de este valor porcentual incidirá de manera negativa en las recaudaciones del IVA.