Introducción

La apertura y el crecimiento económico le han permitido a China integrarse a la economía global durante las últimas tres décadas. Su rápido crecimiento y competitividad, que solo se asemeja a los períodos de crecimiento de Corea del Sur, Japón y Taiwán, implica una mayor presencia en los mercados mundiales, sobre todo, en las regiones que exportan un mayor número de materias primas, como es el caso de América Latina y el Caribe (ALC).

Paralelo a ello, ha surgido un debate sobre las repercusiones de las relaciones económicas chinas con el resto del mundo. La visión más benévola destaca la vital e importante contribución que China ha ejercido en el crecimiento de la economía mundial, pese a la crisis económica mundial del año 2008, mientras que, por otro lado, los más críticos creen que su gran superávit comercial ha sido una fuente de desequilibrios globales y, por tanto, ha contribuido a la inestabilidad de la economía mundial.1

Para el caso latinoamericano y de los países emergentes, la visión optimista hace hincapié en la importancia del mercado chino para los exportadores, el sector empresarial y las posibles contribuciones económicas por el aumento de la demanda de materias primas en América Latina. Esta perspectiva también ve los efectos positivos de la cooperación y ayuda de este país en la construcción de proyectos viales y de infraestructura, además de otras características complementarias (Lora, 2007; Blázquez Lidoy, 2007; Rodríguez y Santiso, 2006; Shambaugh y Murphy, 2012).

Políticamente, los optimistas ven en China una alternativa a la influencia de los Estados Unidos en América Latina o de dominación de las antiguas potencias colonialistas en África, lo que se refleja, en parte, en la tendencia de la ayuda financiera que involucra un menor número de condiciones que las impuestas por los donantes occidentales.

Coexiste, sin embargo, una visión pesimista del impacto de China en América Latina. Esta óptica enfatiza en la competencia asimétrica ya que la competitividad de los productos manufacturados chinos representa una doble amenaza. Por un lado, compiten con las exportaciones del Cono Sur y por el otro, que las importaciones procedentes de China compiten con los productores del mercado interno. El alto nivel de competitividad en los productos manufacturados y la favorable demanda de productos primarios por parte de China tienden a empujar a otros países en desarrollo a especializarse en la extracción de materias primas. La composición de la IED china robustece esta especialización y, al mismo tiempo, induce a que los inversores extranjeros desvíen sus inversiones desde otros países hacia China.

Wu, Liu y Cai (2013), del Instituto Latinoamericano de la Academia de Ciencias Sociales de China, detallan la estrategia global de China para la cooperación económica internacional y América Latina en tres puntos principales. En primer lugar, argumentan que el Gobierno chino busca asegurar el acceso a los recursos energéticos y a las materias primas. En segundo lugar, afirman que el Gobierno busca mejorar la posición de las empresas chinas en la cadena de valor global (Wu, 2013). Este último punto ha ganado bastante atención, ya que las empresas más grandes, de propiedad estatal, se han vuelto más competitivas frente a las multinacionales occidentales. Y en tercer lugar, estos expertos sostienen que el crecimiento continuo de América Latina, a pesar de la crisis financiera a finales del 2000, ofreció un mercado de exportación nuevo y en expansión para productos chinos En resumen, consideran que Latinoamérica es una región geoestratégica en el desarrollo y sostenimiento económico de China. (Wu et al., 2013).

Uno de los investigadores también destacó la rápida expansión de los lazos comerciales con Brasil, los acuerdos de libre comercio con Chile, Costa Rica y Perú (Li, 2012) y las disputas comerciales con México. La literatura latinoamericana también ha reflejado estas preocupaciones (Lora, 2007; Rosen, 2003; Shambaugh y Murphy, 2012).

Considerando las principales características de la política económica exterior de China hacia Latinoamérica y el Caribe, así como la participación histórica de China en Latinoamérica, este estudio tiene como objetivo vislumbrar el rol económico que China ejerce sobre Latinoamérica, poniendo particular énfasis en las relaciones comerciales y en los patrones de Inversión Extranjera Directa (IED). Esto es posible por medio del análisis de los reportes y datos estadísticos económicos hasta el año 2013 y de los reportes del IED hasta el 2015. Dichos datos son tomados de organizaciones internacionales, como la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (o UNCTAD, en inglés), la base de datos de las Naciones Unidas Comtrade, las estadísticas recompiladas por organizaciones regionales como la Comisión Económica para América Latina (Cepal) y la Organización para la Cooperación y el Desarrollo Económicos (OCDE).

La maduración de una relación comercial tardía entre China y ALC

Las relaciones comerciales entre China y América Latina datan desde 1560, cuando se delineó una ruta de la seda marítima en el Océano Pacífico entre la región costera de China y Acapulco, en el Virreinato de Nueva España haciendo tránsito en Manila-Filipinas. Los chinos exportaban seda, porcelana, algodón, artesanías, joyas, pólvora y animales domésticos hacia las colonias españolas en América, mientras que importaban productos manufacturados como zapatos, sombreros, vino, aceite de oliva, jabón, tabaco e insumos alimenticios. Para las primeras décadas del siglo XIX, Gran Bretaña, luego de su exitosa Revolución Industrial, comenzó a exportar en mayores cantidades productos industriales y suntuosos a los nuevos países independentistas, lo que contribuyó a reducir la demanda de productos chinos entre las élites económicas latinoamericanas. De hecho, y como resultado de este auge comercial, el último galeón que zarpó con mercadería china de Manila hacia Acapulco ocurrió en el año 1815 (Jiang, 2006: 25).

En 1949, cuando se fundó formalmente la República Popular China, los líderes chinos anhelaban desarrollar las relaciones económicas con América Latina. El comercio bilateral entre las dos regiones estaba limitado en escala y alcance entre las décadas de los cincuenta y setentas. De hecho, no fue hasta 1978 cuando China comenzó a implementar políticas de apertura económica (ibid.). Jorge Domínguez (2006) explica que los factores ideológicos no explican las tendencias de las relaciones entre China y ALC. Es por eso por lo que China mantuvo y desarrolló las relaciones diplomáticas y económicas con los regímenes militares de Chile, Argentina y Brasil en los años setenta. Desde entonces, las fuerzas sociopolíticas de izquierda o derecha y no comunistas en la región han mantenido una relación amistosa con China. Domínguez llega a la conclusión de que "América Latina siempre se había preparado para un auge en sus relaciones con China, pero solo en la actual década China alcanzó la capacidad para sacar provecho de estas oportunidades" (ibid.).

Los acercamientos entre China y ALC comenzaron a reanimarse con la visita del presidente chino Hu Jintao a varios países latinoamericanos a raíz del Foro Económico Asia-Pacífico, celebrado en Chile en 2004. Sin embargo, no fue hasta 2008 que el Gobierno chino emitió su primer documento de política exterior sobre la región de América Latina y el Caribe. Este documento representa un marco genérico de cooperación destinada a escenarios de "ganar-ganar" que respeta los conceptos internacionales de soberanía y no intervención. A pesar de que el documento no hace ahínco en ninguna área de cooperación específica, las visitas de Estado de las principales autoridades chinas señalan un énfasis en la cooperación comercial y económica y al acceso a los mercados regionales (RPC, Ministerio de Asuntos Exteriores, 2008).2

Este documento, el primer instrumento de política exterior de China hacia Latinoamérica y el Caribe, se caracteriza por sus seis puntos para la cooperación entre China y la región. Los objetivos de este instrumento se ajustan a los principios de la coexistencia pacífica y reflejan los elementos de la cooperación Sur-Sur en la era de la globalización. Los tres primeros puntos se enfocan en la diplomacia económica de las partes, mientras que los otros incluyen la importancia geopolítica de Latinoamérica, la cooperación diplomática, incluyendo el status de Taiwán en Latinoamérica, y delicadamente, la cooperación militar (Zhang, 2013).

De importancia para el enfoque de este trabajo son los primeros tres puntos sobre la relación económica y comercial entre ALC y China. El primero de ellos reconoce que ALC es una región estratégica para el desarrollo económico de China debido a la gran demanda del país asiático de productos primarios, por consiguiente, es un destino importante para los inversores chinos. El segundo punto enfatiza los tratados comerciales bilaterales y las relaciones económicas como herramientas para el acercamiento de las partes en la era post-Guerra Fría, particularmente en los campos de la inversión, las finanzas, la agricultura, la industria, la construcción de infraestructuras, los recursos energéticos, los servicios y estándares aduaneros, el turismo, la reducción y cancelación de la deuda externa y la asistencia técnica económica (Zhao, 2014).

El documento mencionado es un reflejo del comportamiento histórico de las relaciones económicas entre ALC y China: las exportaciones de China hacia la región crecieron en forma sostenida durante la década de los noventa, lo que refleja el surgimiento del país como potencia comercial mundial, pero luego se aceleró rápidamente a partir de 2003, después de la adhesión de China a la Organización Mundial del Comercio (OMC). A pesar de que la visita en 2004 de Hu Jintao a la región estuvo rodeada de grandes expectativas de IED, estas solo comenzaron a materializarse en 2012. Los flujos de IED de China hacia ALC, con exclusión de los paraísos fiscales como las Islas Caimán y las Islas Vírgenes Británicas, aumentaron seis veces entre 2005 y 2007, pero solo representaron el 1 % del total de las salidas de IED de China, de las cuales una proporción similar fueron distribuidas hacia América Latina. La IED de Latinoamérica y el Caribe hacia China ha sido menos significativa aún: los flujos bilaterales totales, que ascienden a alrededor de USD 400 millones en 2007, fueron eclipsadas por el comercio total en el mismo año, con alrededor de USD 100 mil millones (Dussel, 2012).

El estudio del impacto económico de China sobre los países en desarrollo puede trazarse desde el momento en el que China ascendió a la OMC en 2001. Una de las primeras preocupaciones de la adhesión del país asiático a la Organización Mundial de Comercio tenía que ver con el acceso y la competitividad de las exportaciones chinas hacia el mercado de los países desarrollados frente a los productos de otros países en vía de desarrollo. Más recientemente, una gran parte de la atención se ha prestado a la creciente presencia de China en África. Esto se ha centrado no solo en los impactos económicos, sino también en las implicaciones políticas para las relaciones de China con los países como Sudán, Angola y Zimbabue (Jenkins, 2012). Estas percepciones provienen principalmente de países que compiten directamente con la fabricación de productos chinos, como Neil Dávila, director de ProMéxico, una agencia de comercio exterior y promoción de la inversión, lo pone sin rodeos: "Nosotros no queremos ser la siguiente África de China" (Watts, 2013).

La insoportable levedad del comercio entre China y Latinoamérica

El comercio es el elemento dominante en la relación entre América Latina y China. China es hoy el segundo origen de importaciones más importante de la región y el tercer destino más importante de sus exportaciones. Entre 2000 y 2014, la proporción de importaciones chinas de la región creció de 2 % al 16 %, mientras que su participación en las exportaciones ascendió de 1 % a 9 %, alcanzando el 10 % en 2013. En consecuencia, en 2014, China y la Unión Europea (UE) tuvieron prácticamente la misma participación en el comercio de bienes de la región (12,4 % y 12,5 %, respectivamente). Aunque la UE sigue siendo el segundo mercado más importante para las exportaciones de ALC, detrás de Estados Unidos, desde el 2010 China ha reemplazado a la UE como segundo origen principal de sus importaciones. Mientras que en el 2000 la región absorbió el 3 % de las exportaciones de China y fue el origen del 2 % de sus importaciones, en 2014 los porcentajes equivalentes fueron de 6 % y 7 %, respectivamente (United Nations Commodity Trade Statistics Database, 2016; Banco Mundial, 2016).

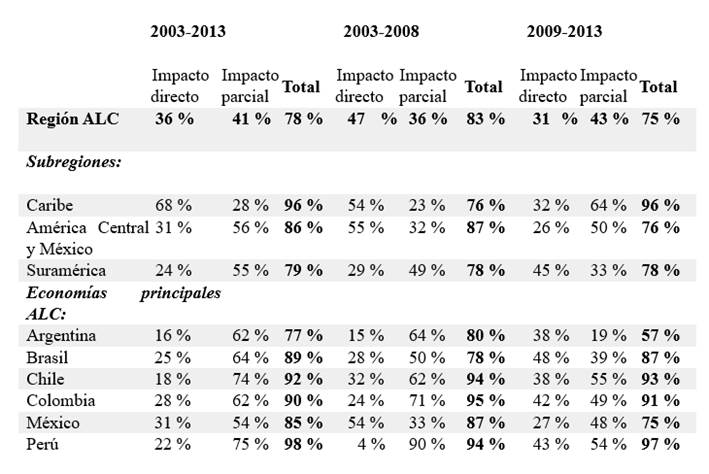

El comercio entre América Latina y China se caracteriza por el intercambio entre materias primas y manufacturas. Las exportaciones a China se concentran en un pequeño número de productos primarios. Sin embargo, la discrepancia entre el número de productos enviados a ambos mercados es mucho más pronunciada a nivel de países si se retiran a México y Brasil; dicha discrepancia oscila entre ocho a treinta y cinco veces para los demás países de la región. Más aún, tan solo cinco productos (cobre refinado, petróleo, cobre y sus concentrados, hierro y sus concentrados, y soya) representaron el 80 % del valor de las ventas regionales a China en 2013. Estos cinco productos representaban el 47 % del valor de las exportaciones de la región a ese país en 2000, evidenciando así el proceso de especialización de materias primas de la región (gráfico 1).

Fuente: Cepal (2016).

Gráfico 1 Exportaciones de productos primarios desde ALC hacia China / Período 2000-2013

Las exportaciones de productos primarios constituyen la proporción más elevada por un amplio margen. Los productos que más contribuyen en valor son petróleo, los minerales de hierro, cobre (en distintas formas), soya, chatarra, harina de pescado, madera y azúcar. Con excepción de los productos de la cadena de la soya, la presencia de productos agrícolas y agroindustriales es aún muy reducida en la canasta exportadora regional a China, a pesar de su aumento durante la pasada década. Similares circunstancias experimentan las manufacturas, excepto en los casos de Costa Rica y México (Cepal, 2016).

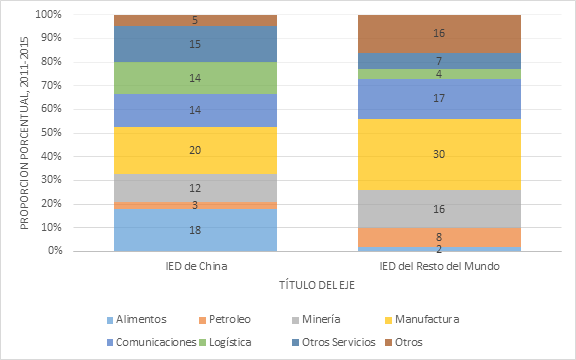

La gama de productos que ALC exporta a China es mucho menos sofisticada que la canasta de exportaciones mundiales. En 2013, los productos primarios representaron el 73% de las exportaciones de la región a China, frente al 41 % de sus ventas al mundo. Por el contrario, las manufacturas de baja, media y alta tecnología representaron solo un 6 % de las exportaciones regionales a china, frente a un 42 % de sus ventas al mundo. Sin embargo, ocurre lo contrario en el caso de las importaciones: mientras las manufacturas de baja, media y alta tecnología representaron en 2013 un 91 % de las importaciones regionales desde China, las mismas representaron solo el 69 % de sus importaciones totales (gráfico 2).

Fuente: Cálculos basados en Naciones Unidas, United Nations Commodity Trade Statistics Database (Comtrade de OCDE/CAF/Cepal) (2015).

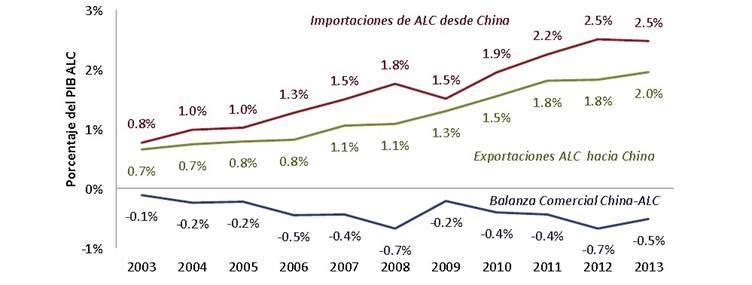

Gráfico 2 Estructura por intensidad tecnológica del comercio entre ALC y China

A pesar del persistente déficit comercial entre ALC y China, el país asiático sigue creciendo en importancia como mercado de exportación para los productos de ALC. En 2013, China adquirió el 9 % de bienes exportables de ALC, por encima del 8 % en 2012. Para América del Sur, el rol de China es un acontecimiento dramático: China superó a Estados Unidos como el principal destino de exportación en 2013, con la compra de un 14 % de las exportaciones sudamericanas, en comparación con el 12 % de los Estados Unidos. En cambio, China compró solo el 2 % de las exportaciones de México, América Central y el Caribe, mientras que EE. UU. todavía tiene una cuota de mercado dominante del 69 %. En el caso de la balanza comercial relativo al PIB de China o Latinoamérica, según corresponda, esta se ha mantenido sin mucha variación desde el 2003, oscilando entre -0.1% a -0.7 y con mayores brechas en años de crisis (2008) y etapas de reforma política o “nueva normalidad china”3 (gráfico 3).

Fuente: Cálculos basados en datos de la Cepal y OCDE (2015).

Gráfico 3 Balanza Comercial entre ALC y China / Período 2003-2013

Ha habido un considerable debate en la literatura sobre si el impacto de China ha sido positivo o negativo de manera potencial para América Latina. Hay un número de diferentes formas en las que China afecta al comercio y la inversión latinoamericana de forma potencial. Comenzando por el impacto directo del crecimiento de la demanda china en las exportaciones de la región, la competencia de las manufacturas del país asiático con las exportaciones de ALC a otros mercados, así como la competencia las importaciones chinas y de los mercados locales de ALC. Otras consideraciones incluyen la demanda china de materias primas, que ejercen presión al alza sobre los precios mundiales debido al tamaño de la economía china, y por último, el tema de IED, que podrá desviar o aumentar los flujos de inversión extranjera a la región.

El surgimiento de China como un mercado económico ha ayudado a generar un aumento de los ingresos por exportaciones y la mejora de los términos de intercambio para la región, mientras que los potenciales efectos negativos en términos de las exportaciones a otros países se han limitado a unos pocos países y sectores. Las importaciones de China proporcionan bienes de consumo baratos y también aumentan la competitividad de los productores locales, que son capaces de adquirir máquinas y partes a bajos costos. China es considerada como una fuente potencial de capital para ayudar a compensar el déficit en términos de inversión en infraestructura en la región. También hay oportunidades para la atracción de IED china a la región si los países de América Latina pueden integrarse en las redes globales de producción en la forma en que algunos de sus vecinos asiáticos han hecho.

Kraemer y Dedrick (2006), por ejemplo, documentan cómo fabricantes de diseños originales (ODM en inglés) taiwaneses establecieron una red productiva que incluía a proveedores de piezas y componentes clave, fabricantes de materiales industriales básicos, y diseñadores de sistemas operativos que trabajaron junto con empresas chinas en el proceso de moldeo, fundición, enchapado y montaje modular de marcas de computadoras, tales como Apple, Hewlett & Packard y Toshiba. Esta estrecha colaboración fue capaz de mantener inventarios casi inexistentes mediante el procesamiento del 98 % de las órdenes dentro de tres días. Esto podría traducirse en una oportunidad similar para muchos países de América Latina que están en estrecha proximidad al mercado de América del Norte y sean miembros de Tratado de Libre Comercio de América del Norte (TLCAN) o su homólogo centroamericano (TLC). Irónicamente, las industrias de fabricación de computadoras personales en México y América Central se han visto directamente afectadas por este tipo de vínculos globales, lo que significa que el éxito puede depender de una mayor diversificación de las industrias.

Blázquez-Lidoy, Rodríguez y Santiso (2007) sugieren que en general hay poca competencia en el comercio directo entre China y América Latina con el mercado estadounidense. El uso de una base de datos de 620 productos diferentes comparó la competitividad comercial de China entre 1998 y 2004 y desglosando los resultados por país encontraron que Paraguay, Venezuela, Bolivia y Panamá son los menos afectados por el comercio con China, mientras que Brasil, Colombia y Perú se encuentran en una posición intermedia. México y los países de América Central están sujetos a una mayor competitividad de productos chinos. Sobre la base de la fuerte demanda china de materias primas y el consiguiente aumento de los precios de estas, los autores concluyen que "América Latina es un claro ganador comercial de la integración global de China" (2007). Los países de la región con una fuerte ventaja comparativa en sectores asentados en recursos naturales, tales como Argentina, Brasil, Perú y Chile, se benefician en gran medida del aumento de la demanda china de productos primarios. Además de proporcionar productos básicos y materias primas, América Latina también ofrece un gran mercado para los bienes manufacturados baratos de China. Como resultado de esta complementariedad, algunos analistas han calificado el comercio entre China y Latinoamérica como “una pareja hecha en el cielo" (Orozco, 2006).

Un problema relacionado con las exportaciones a China desde la región es su concentración en una estrecha gama de productos (cobre, mineral de hierro, petróleo, soya) que muestra pocos signos de diversificación. Se podría argumentar que la participación de los productos primarios en las exportaciones de América Latina a China es solo un reflejo de la ventaja comparativa basada en la dotación de factores: América Latina está dotada de recursos naturales, mientras que China tiene una gran cantidad de mano de obra (Johnson & Lin, 2015). No obstante, como otros países de Asia oriental, China ha creado ventajas comparativas en sectores claves, utilizando una serie de políticas comerciales e industriales para desarrollar ciertas etapas de las Cadenas de Valor Global (CVG), lo que ha llevado a los productores de América Latina a especializarse cada vez más en las primeras etapas de las CVG (Cepal, 2015).

Un ejemplo de esto ha sido el desarrollo de la cadena de valor de soya que suministra la creciente demanda china de aceite vegetales y alimentos para animales. Aunque las exportaciones totales de Argentina de soya y sus derivados a China han aumentado rápidamente desde finales de 1990, este crecimiento ha sido muy desigualmente distribuido. La soya en la mayoría de los casos es exportada sin procesar, mientras que las exportaciones de harina de soya a China prácticamente han desaparecido. En comparación con las exportaciones de Argentina al resto del mundo, sus exportaciones a China se concentran más en las primeras etapas de la cadena de valor. Esto se explica por la decisión de las autoridades chinas a finales de los años noventa en desarrollar la industria local de trituración de semillas oleaginosas. Para esto se implementaron varias medidas de promoción para fomentar la inversión en la industria y aumentar su competitividad; además, se establecieron modernas plantas de trituración, la mayoría de ellos ubicadas en las provincias costeras. Como resultado, las principales compañías multinacionales como ADM, Bunge y Cargill, que poseían plantas de trituración en Argentina, se reubicaron en China y la importación de soya argentina sirve como materia prima para abastecer a las plantas del país asiático (Dussell, 2012).

Otros puntos de vista sobre las relaciones comerciales entre China y América Latina

Los efectos del ascenso de China y sus consecuencias económicas en ALC han sido ampliamente estudiados sin un diagnóstico concluyente. La mayoría de los primeros estudios se mostraron optimistas, concluyendo que, a excepción de México, los países de la región se vieron menos amenazados por las exportaciones chinas a terceros mercados. Por ejemplo, Freund y Ozden (2009), utilizando un análisis empírico, observaron si las exportaciones chinas hacia un país en particular afectaban a las exportaciones de ALC en ese mismo país. Los autores mencionados demostraron que el crecimiento de las exportaciones de China solo tuvo efectos pequeños en todas las exportaciones de ALC, mientras que el crecimiento de las exportaciones chinas afectó principalmente a la exportación mexicana de productos industriales en los mercados del hemisferio occidental, y que los crecimientos de las exportaciones chinas afectaban negativamente a las exportaciones de ALC en bienes de consumo. Otros estudios de Lederman, Olarreaga y Perry (2008) muestran que, en el caso del sector de servicios, en particular las industrias del turismo y la provisión de salud superan tanto a China como a la India debido a las limitaciones geográficas y climáticas. Los servicios empresariales para los países del hemisferio occidental siguen siendo de dominio de India debido a su mayor población de habla inglesa y su stock de capital humano especializado en tecnología de la información.

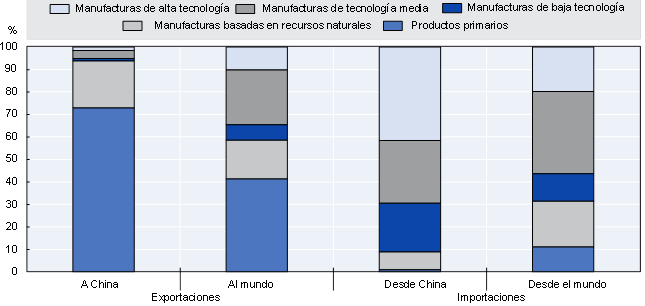

Para medir el impacto de la competencia de las exportaciones chinas hacia ALC, Gallagher y Porzecanski (2010) compararon los cambios en la cuota de mercado mundial de las exportaciones latinoamericanas y chinas. Si América Latina perdió su cuota de mercado para una exportación mientras que China la ganó, entonces esa exportación latinoamericana se considera bajo “impacto directo” de las exportaciones chinas. Si ambos exportadores ganaron cuota de mercado, pero las exportaciones de China ganaron cuota de mercado más rápidamente que la de América Latina, entonces América Latina enfrentó un “impacto parcial". Utilizando esta metodología, se pudo actualizar los impactos hasta el año 2013 (Kay y Gallagher, 2015).

Los resultados (Tabla 1) muestran que el porcentaje para las exportaciones de la región es menos afectado para la década 2003-2013 que el período 2003-2008, y que el nivel de impacto entre 2009 y 2013 disminuyó aún más. Un caso particular es el de México y América Central, donde la amenaza alcanzó el 86 % de las exportaciones de manufacturas desde 2003 hasta 2013, antes de caer a 76 % en los últimos cinco años. Sin embargo, la afectación de la competencia china en el Caribe ha seguido aumentando, con el 96 % de las exportaciones de manufacturas perturbadas para el 2013. América del Sur ha visto su afectación mantenerse estable en el 78 % para los bienes exportables manufacturados; evidenciando este patrón de comportamiento están Brasil y Perú, con una baja de 1 a 2 %, si se compara la última década con el último período. De especial consecuencia se encuentra el caso de Argentina, que ha experimentado un nivel reducido de afectación (del 80 % al 57 % para sus bienes exportables manufacturados). Esto es posiblemente debido a la especialización de sus exportaciones en materias primas que no compiten con los productos manufacturados chinos.

Esto viene a demostrar que la amenaza competitiva de China es un hecho generalizado, significativo y en curso. El aumento se vuelve significativo con el tiempo y no solo está restringido a unos pocos países. Esta percepción está más en línea con el del sector privado en la región vs. la óptica optimista divulgada por las instituciones internacionales.

Impactos sobre la inversión extranjera directa: cantidad, no calidad

Una cuestión más interesante es el de los efectos que el crecimiento de China ha tenido sobre los flujos de IED en otros países de América Latina. La principal preocupación en este caso ha sido la posible desviación de la IED de la región como consecuencia del aumento del atractivo de China como un destino para las empresas extranjeras. Preocupaciones comparables fueron expresadas por los países de la ASEAN, cuando China se convirtió en miembro de pleno derecho de la OMC. Estudios posteriores no han podido encontrar pruebas de desviación significativa de la IED de otros países asiáticos a China; sin embargo, algunos estudios han encontrado una relación positiva entre los flujos de IED a China y algunos de sus vecinos.4 Esto se interpreta por lo general como el reflejo de una complementariedad entre China y otras economías asiáticas derivadas de su integración en las redes de producción regionales o internacionales (Correa y González, 2006).

A primera vista en América Latina, el crecimiento de China ha provocado una desviación de la IED basada en la observación de que las entradas de IED al país asiático crecieron rápidamente en la década de 1990, mientras que las inversiones en América Latina y el Caribe se quedaron atrás. Eichengreen y Tong (2007) señalan que el retraso se registró principalmente durante el período comprendido entre 1990 y 1997, y que desde entonces América Latina ha desarrollado la relación con China en la atracción de IED. En cualquier caso, cualquier correlación no indica necesariamente una relación causal.

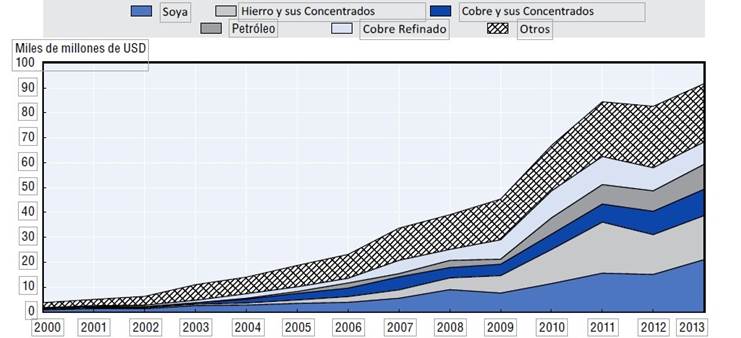

De USD 7 mil millones en 2000 a USD 116 mil millones en 2014, China se ha convertido en el segundo exportador más abundante del capital en todo el mundo y a corto plazo podría convertirse en la principal fuente de IED mundial. LAC fue el segundo mayor receptor de IED China entre 2000-2013, mientras que Hong Kong es el mayor receptor. El análisis para el período 2000-2013 pone de relieve la importancia de la propiedad de la IED en ALC: 87 por ciento de esta en la región provino de empresas públicas (en contraste con solo el 13 por ciento procedente de entidades privadas), la cantidad por transacción superó el 1 billón de dólares (frente a 100 millones de dólares por transacción en el sector privado), y 99,58 por ciento de la IED pública se concentró en las empresas y los procesos que involucran el acceso a las materias primas y de la energía (mientras que solo el 7,82 por ciento de la salidas de IED privada se centró en esta área (Dussel, 2014). La naturaleza de la IED de China en América Latina podría ser una señal parcial de su interés en materias primas y recursos energéticos. Como demuestra el gráfico 4, entre 2011 y 2015, aproximadamente un tercio del IED chino se concentró en materias primas (alimentos, petróleo, minería), a su vez, la manufactura y las comunicaciones conforman casi otro tercio, y los servicios de logística (transporte), otros servicios y demás categorías integran el último tercio. En comparación con el resto del mundo, la mayor composición de IED global se reúne en la manufactura (30 %) frente al 20 % de IED chino dedicado a este sector (Velazquez & Peters, 2015). También se puede demarcar un gran contraste en el IED dirigido a agricultura (18% China vs. 2% del resto del IED mundial), ver Gráfico 4.

Varios estudios empíricos han intentado probar la tesis de desviación de la IED para América Latina de manera más sistemática, pero con resultados mixtos.5 Algunos encuentran que la IED en China tuvo un impacto negativo sobre la IED en América Latina, especialmente en México, mientras que otros no encuentran ningún efecto discernible. Solo un estudio realizado por Cravino et al. (2007) encuentra una relación positiva entre la IED en China y en América Latina.6 Es difícil argumentar que este estudio refleja la integración de América Latina en las redes globales de producción donde participa China; sin embargo, no hubo una relación positiva cuando se puso a prueba la relación entre la inversión de China en América Latina utilizando datos industriales vinculando a China, EE. UU. y Latinoamérica.

Estos estudios difieren en cuanto a su metodología, período de tiempo y clasificación de países, por lo que es difícil comparar sus resultados. Todos ellos implican un alto nivel relativo de agregación que puede ocultar un impacto significativo en los países o sectores individuales. Esto sugiere la necesidad de seguir trabajando en este tema, en especial en estudios de casos de países y sectores donde es más probable la desviación de capitales de inversión.

Recargando la teoría de la dependencia

A la hipótesis pesimista de las relaciones económicas entre ALC y China se agrega la semejanza a las relaciones clásicas de núcleo-periferia que Raúl Prebisch y la Comisión Económica para América Latina (Cepal) introdujeron hace más de medio siglo. En este escenario, la región se está convirtiendo en una zona especializada en la producción primaria de los productos básicos, mientras que el sector de la manufactura local disminuye ante la presión de los productos manufacturados chinos que se colocan en mercados locales e internacionales. Debido a que la globalización permite a las compañías multinacionales trasladar sus plantas manufactureras de América Latina a China con el fin de aprovechar las ventajas de la producción a gran escala, así como la mano de obra de bajo costo y el tipo de cambio competitivo, la inversión se desvía fuera de la región, mientras que la inversión sobrante proveniente de China, a su vez, se utiliza para reforzar la especialización en productos primarios, limitando así los vínculos con la economía local. Desde esta perspectiva, las economías de América Latina están atrapadas entre el bajo costo de producción china y la producción de alta tecnología en el Norte, lo que clausura su espacio de desarrollo.

Según Prebisch (1949), los países que exportan principalmente materias primas deberían experimentar un deterioro de la relación de intercambio con el tiempo. De hecho, los datos actuales sugieren a menor escala que, debido a la reducción de la tasa de crecimiento de China, América Latina padece el deterioro de los términos de intercambio. Hay varios factores que explican este fenómeno. Una de ellos es la reducción de la demanda china de recursos y materias primas que han hecho bajar los precios de estos en el mercado mundial. A esto hay que añadir la reestructuración de la “nueva normalidad” china, que implica el ascenso en la cadena global de valor y un desplazo estructural de la industria y exportaciones al sector de servicios y consumo. Como resultado, los exportadores de materias primas de América Latina están padeciendo el deterioro en los términos de intercambio (Cepal, 2016).

Muchos de los problemas y las preguntas formuladas por los teóricos de la dependencia de América Latina de los años sesenta y setenta son relevantes para las relaciones comerciales actuales. En la década de 1960, Prebisch y la Cepal argumentaron que la economía mundial se divide en el "centro" industrial y la producción de materias de la "periferia". Los países latinoamericanos de la periferia exportan principalmente productos básicos y materias primas hacia los países avanzados. El centro fabrica a partir de esos productos básicos y las vende a las naciones más pobres. Con Hans Singer, Prebisch afirmó que los términos de intercambio para los exportadores de materias primas tienden a deteriorarse con el tiempo. Prebisch, por tanto, concluyó que la dependencia de las exportaciones de productos primarios no propicia el crecimiento económico (Ray, 1973:12).

Esto se evidencia, por un lado, en el período entre 2001 y 2013, donde el 67,6 % de las exportaciones de ALC a China se concentraron en cuatro sectores: minerales metalíferos, productos agroindustriales, cobre y sus manufacturas, y petróleo. Entre tanto, para el mismo período, el 51 % de las importaciones de China a ALC fueron electrodomésticos y autopartes (Dussell, 2015). Esta mutua dependencia se ahonda considerando que para las principales economías de ALC, como Brasil, México y Argentina, China se ha convertido en primer o segundo social comercial.

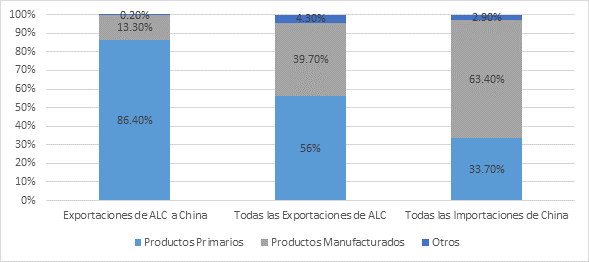

Si se analiza el período más reciente (2010-2013), esta relación de intercambio entre materias primas y productos manufacturados ahonda la situación de reprimarización o desindustrialización de la región y se asimila un poco más a la relación descrita por Prebisch. En el último período analizado, las exportaciones de ALC a China han sido principalmente de bienes primarios (86,40 %), mientras que la importación de productos manufacturados provenientes de China es del 63,4 %. Si se compara los mismos datos con el total de las exportaciones de la región, la exportación total de productos primarios es de 56 % y 39,70 % para las exportaciones de productos manufacturados. Esto implica que la relación comercial entre ALC y China tiene una alusión a la estructura de centro-periferia, ver Gráfico 5.

Gráfico 5 Principales exportaciones de ALC a China en comparación con todas las exportaciones de LAC y las importaciones de bienes de China por categoría (2010-2013)

Otro dato que complementa la alusión de la estructura de centro-periferia para las relaciones económicas entre ALC y China son los mencionados flujos de inversión extranjera directa china. La mayoría de IED china en la Latinoamérica proviene de empresas estatales chinas. De estos flujos virtualmente todos (99,58 %) son invertidos en empresas y procesos en los sectores energéticos o de materias primas. En 2015, China invirtió USD 4,6 mil millones de dólares en nuevos proyectos de IED, conocidos como IED de tipo greenfield, y USD 49,9 millones en Fusiones y Adquisiciones (F&A) en ALC. China es ahora la segunda fuente más grande de proyectos IED greenfeld detrás de los Estados Unidos. En cada tipo de IED, la inversión china está más fuertemente inclinada hacia los sectores primarios que cualquier otra inversión. Entre los proyectos IED greenfield, 18 por ciento de la inversión china se canaliza en la agricultura, en comparación con el 2 % destinado a otros tipos de IED greenfield. Entre fusiones y adquisiciones, aproximadamente tres cuartas partes de inversión china en los últimos cinco años se concentraron en la extracción: petróleo, gas natural y minería. Esto se contrasta fuertemente con otras inversiones de tipo F&A en ALC, que en su mayoría son canalizadas hacia sectores de servicios y conforman casi el 7 5% de este tipo de inversiones (Gallagher, 2016).

Mientras que algunos analistas han mencionado la dependencia en su discusión del comercio entre China y Latinoamérica, casi todos han sugerido formas en que ALC pueda evitar el “arrinconamiento” hacia actividades extractivistas. Las recomendaciones para los excedentes de los ingresos recibidos por la exportación de materias primas pueden usarse para el desarrollo en temas puntuales de la región7 o mejorar la cadena de valor de producción.8 Si no se realizan estos cambios estructurales, el aumento del comercio con China solo proporcionará beneficios a corto plazo, mientras que los beneficios a largo plazo dependerán de la capacidad de los países de América Latina para traducir la bonanza de los productos básicos en la reducción de la pobreza, la creación de empleo y el desarrollo sostenible. Esto se está implementando de manera lenta, aunque no exhaustiva en la región mediante la inversión en educación, infraestructura y reducción de la pobreza (Trinh Voss y Dyck, 2007).

Consideraciones finales

El principal motivo de la participación de China en América Latina y el Caribe ha sido de tipo económico, reflejado en el rápido crecimiento de los vínculos comerciales. Hasta ahora los flujos de IED se han quedado muy por detrás de comercio, aunque es probable que aumente en el futuro. Este trabajo revisó el debate sobre las implicaciones de la creciente influencia global de China en América Latina. En cuanto a los impactos económicos, la opinión de que China sea el redentor para América Latina muestra ser optimista. Aunque algunos países y sectores de la región se han beneficiado a corto y medio plazo de la demanda china de productos primarios, estos beneficios no se han extendido a todos los países de la región. Existe preocupación de que el crecimiento de China esté reforzando la reprimarización de la economía en ALC. Esta especialización en la producción primaria puede ser perjudicial para las perspectivas de crecimiento a largo plazo e implica que los países de ALC tienen que mejorar y diversificar sus exportaciones a China y el resto del mundo.

El nivel de IED de China hasta ahora muestra un aumento importante, aunque los datos muestran que el destino final sirve para reforzar las actividades extractivas. También está presente el problema de la desviación de capitales por parte de otros países fuera de la región, al observar las ventajas comparativas que posee China. Los resultados de estos estudios han sido variados, pero todos ellos han sido altamente agregados. Probablemente, los estudios de caso enfocados en ciertas etapas o particularidades en las CGV puedan resultar fructíferas para futuras investigaciones.

Como se ha argumentado anteriormente, el compromiso político de China con América Latina ha sido impulsado principalmente por sus intereses económicos. China no tiene el deseo ni la capacidad para desafiar la hegemonía estadounidense en la región, como algunos políticos y comentaristas estadounidenses temen. Si bien es cierto que el surgimiento de China ha permitido a algunos países de América Latina reducir su dependencia de los Estados Unidos, este sigo siendo para muchos su principal socio comercial.

Gran parte del debate sobre el impacto de China en América Latina se ha centrado en la región en su conjunto. Algunos autores sostienen que debe haber una distinción entre los países de América del Sur, que han sido los principales beneficiarios económicos en la etapa del gran crecimiento chino, y el Caribe, América Central y México, donde se han concentrado los impactos negativos. Esto serviría para corregir el impacto de China en la región mediante la creación de grupos con una visión más generalizada en una región muy diversa. De hecho, esto podría enfatizar la diferencia entre los países exportadores de productos primarios, considerados como ganadores, y los exportadores de manufacturas, que son los principales perdedores. Por otra parte, este punto de vista ignora por completo el impacto de la competencia china en los mercados nacionales de los países en cuestión.

El debate sobre los efectos de China tiende también a dar poca atención a los potenciales impactos nacionales, pero está claro que hay ganadores y perdedores dentro de cada país. Los ganadores han sido principalmente los grandes conglomerados mineros (tanto de propiedad privada como de propiedad estatal), los agricultores comerciales y la agroindustria a gran escala. En muchos casos, donde el capital es móvil a escala internacional, los principales perdedores son probablemente los trabajadores industriales que deben enfrentar la presión de salarios más bajos en China. Las empresas de capital nacional en el sector manufacturero también pueden considerarse perdedores, ya que encontrar márgenes de ganancias en los mercados nacionales, regionales e internacionales es adverso frente a la competencia china.

Esto lleva a pensar que las afirmaciones de la teoría centro-periferia, desarrollada en los años sesenta del siglo pasado, se están volviendo cada vez más parecidas a la situación en la que la matriz de producción y exportación de los países en desarrollo se concentran en materias primas y los mercados están inundados por las importaciones de manufacturas baratas, creando así una dependencia con una China más industrializada. Estas circunstancias plantean la cuestión de si América Latina debería cambiar su curso hacia el desarrollo de un sector más industrializado u orientado a los servicios. A pesar de que ALC pueda convertirse en un socio estratégico para acceder al mercado estadounidense mediante la instalación de plantas manufactureras en la región, en la actualidad esta circunstancia es incierta desde la percepción de la inversión china, lo que conduce a la actual situación económica, donde América Latina y el Caribe están cambiando amos y jugando con las mismas viejas reglas.