Introducción

Prever la psicología del mercado y buscar ganarle no es tarea fácil, así después en los años 50 del siglo XX, la primera generación de Keynesianos o llamados neokeynesianos, en su síntesis neoclásica buscaron los fundamentos microeconómicos de las relaciones macroeconómicas, por ejemplo: La influencia de las decisiones empresariales para determinar la función de producción o el trade off entre inflación y desempleo. Sin embargo, en los años 70 del siglo XX, la escuela neoclásica incorpora el análisis marginal y los dilemas temporales entre el corto y largo plazo. Critica fuertemente a la relación entre inflación y desempleo, aseverando que esta relación es posible sobre la base de expectativas adaptativas, es decir, sólo cuando los trabajadores tienen una ilusión monetaria o cuando no anticipan la subida de los precios y tardan en darse cuenta que caen sus salarios reales. La inflación no es totalmente anticipada y por tanto para los neoclásicos está presente la hipótesis de las expectativas racionales, es decir, que los agentes usan toda la información disponible y no se forman expectativas equivocadas todo el tiempo, ya que pueden ser engañados sólo temporalmente, debido a que todos los agentes económicos maximizan su utilidad, y todos los mercados se vacían (Maya Muñoz, 2008).

El análisis de las expectativas, es decir, las previsiones que los agentes económicos realizan sobre la evolución de ciertas variables y su influencia en la dinámica de la economía, se torna muy importante como un mecanismo anticipador de altibajos en el ciclo económico. La literatura económica divide al estudio de las expectativas en: adaptativas y racionales. En las adaptativas los individuos realizan sus predicciones, utilizando información pasada de estas variables, es decir, arrastran errores pasados en sus predicciones. Generalmente, las expectativas adaptativas asumen que los individuos realizan sus predicciones utilizando información pasada, y en particular ellos aprenderán de sus errores, esto significa que las expectativas son corregidas cada período por una fracción de la discrepancia entre la variable observada en el período actual y anterior. Por tanto, el cambio en las expectativas ocurre lentamente, a medida que acumulan datos del pasado, además, supone que los agentes ignoran nueva información del futuro. La deducción econométrica del modelo de expectativas adaptativas, es considerado una racionalización del modelo de Koyck, pero especificado de manera diferente por Cagan (1956), de la siguiente manera:

Adaptando al trabajo de investigación:

Si hacemos deducciones, tenemos:

Restamos X

Reduciendo:

En cambio, la teoría de expectativas racionales, planteado primeramente por Muth (1961), y luego difundida por Lucas (1972), que la expectativa será igual al pronóstico óptimo (mejor estimación del futuro,

Pueden ser: débiles y fuertes, en las primeras, las predicciones se realizan con la información no restringida disponible en el momento t, mientras que las fuertes, suponen que se tiene suficiente información sobre las propiedades matemáticas y estadísticas del modelo y por lo tanto sobre las realizaciones de las variables observables a comienzo del momento t (Espinosa y Mendieta, 2017).

En la teoría macroeconómica, la teoría de las expectativas racionales tiene implicaciones importantes: a) incluye toda la información disponible, incluido, políticas de gobierno, como cambios en política monetaria y fiscal, b) Sólo la nueva información causa cambios en las expectativas, c) Si hay un cambio en alguna variable, la expectativa que esa variable tome, también cambiará.

Tanto Muth (1961) como Lucas (1972) sostienen que la teoría de expectativas adaptativas es inadecuada, pues la formación de expectativas se basa solo en valores pasados de una variable. El análisis de las expectativas como mecanismo para prever el ciclo económico cobró importancia desde los aportes de Lucas (De la Iglesia, 2002), hasta los aportes de la economía del comportamiento relacionados con la aversión a la pérdida, el exceso de confianza y el autocontrol (Thaler, 2018). No obstante, para América Latina han sido abordados en estudios sobre las expectativas y decisiones empresariales y sus implicaciones macroeconómicas en Uruguay (Lanzilota Mernies, 2014). El análisis de las expectativas, previsiones o confianza que los empresarios tienen en las variables macroeconómicas tiene poderosa información que permite prever el ciclo económico y que, dependiendo de éste, podría haber un vínculo que permita establecer relaciones de causalidad y previsiones económicas. Si la confianza de los empresarios en las variables macroeconómicas es buena, entonces es posible que influya positivamente en el ciclo económico, en cambio sí prevalecen las malas experiencias que provocan desconfianza, entonces es posible que exista influencia negativa.

En este contexto, surgió la pregunta de investigación: ¿Existe entonces una relación causal entre expectativas empresariales y ciclo económico que permita predecir el comportamiento y la relación entre ambos?

Para responder a esta pregunta se consideró al Índice de Confianza Empresarial que el Banco Central del Ecuador (2018) realiza cada mes. En principio se observó que las expectativas empresariales, la producción y la inversión tenían comportamientos similares, es decir, observando sus tasas de crecimiento seguían los mismos patrones de comportamiento, por ello era necesario indagar si existían relaciones de causalidad. Se debía indagar si la producción es un determinante en la formación de expectativas empresariales o al contrario, si son las expectativas un determinante de la producción. Entonces resulta interesante relacionar el Índice de Confianza empresarial (ICE) con el ciclo de la producción (PIB sin tendencia), la inversión (FBKF) y el empleo. Así, la evolución del ICE podría ser una buena medida para anticipar la evolución del nivel de producción a corto plazo, así como la inversión y el empleo que son fuentes de crecimiento económico.

En este artículo el lector encontrará a más de la introducción un recuento histórico de los aportes que las escuelas del pensamiento económico han hecho sobre las expectativas, y sobre cómo se ha abordado la relación entre expectativas y ciclo económico particularmente en América Latina. Luego se presenta la metodología aplicada para dar respuesta a la pregunta de investigación, los resultados y su discusión, y finalmente las conclusiones y posibles nuevas investigaciones.

Revisión de literatura

Expectativas y Ciclo Económico

El análisis de las expectativas o la confianza que los agentes económicos tienen en el desempeño presente y futuro de las variables económicas fue abordado por primera vez en la publicación de la Teoría General de Keynes (1936), quien concluye que: “La causa de la Gran Depresión fue explicada por la caída abrupta de la Demanda Agregada, no por factores de la oferta, y la caída en la confianza de los inversionistas sobre la rentabilidad futura” (Maya Muñoz, 2008, p. 170). Las políticas keynesianas fueron aplicadas al inicio con miedo de incurrir en los déficits públicos, y durante la segunda guerra mundial se aplicaron sin reservas.

Luego de un predominio del pensamiento de Keynes (1936) y de modelos que adaptaron sus seguidores como Hicks (2013) con el famoso modelo IS-LM que explica el equilibrio entre el mercado de bienes y servicios, y el monetario y aplica políticas económicas para lograr el crecimiento de la producción y el empleo en el corto plazo, siendo los principales instrumentos la política fiscal y monetaria. Cagan (1956) presenta la Hipótesis de Expectativas Adaptativas, para referirse a las previsiones que forman los agentes económicos observando el comportamiento de las variables relevantes del pasado. Por ejemplo, puede predecirse la inflación considerando que los agentes económicos prevén una inflación subyacente en tanto que puede haber otros cambios en los precios que no son esperados (Bermúdez, 2014).

Pero fue Muth (1961) quien postuló por primera vez la hipótesis de las expectativas racionales en la literatura económica, sugiriendo que, “las expectativas de los agentes económicos son racionales cuando coinciden con las predicciones del modelo” (De la Iglesia, 2002, p. 38). La economía en general no desperdicia información, las expectativas se ven influenciadas por la estructura de todo el sistema. Ejemplifica esta interacción entre la producción y el precio a través del modelo de la telaraña, basando sus predicciones en las previsiones que tienen los agentes sobre la cantidad de oferta de producto en función del precio del mismo en el periodo inmediatamente anterior, desde luego en competencia perfecta, racionalidad de los agentes y flujo de información. (Lanzilota Mernies, 2014)

En su teoría Muth (1961), identificó un hecho que hasta ese momento pasó desapercibido, lo llamó “interacción entre las expectativas y la realidad”. Esta interacción funciona de la siguiente manera: Los productores de una mercancía estimaban el volumen de oferta sobre la base de las expectativas que tenían del precio que regiría en el mercado. Consideraban que los agentes cometían errores sistemáticos en la predicción, si los agentes formaban sus expectativas sobre la base de toda información disponible en el período anterior, al que se estaba efectuando el pronóstico, es decir,

Mientras que el error de predicción está dado por

En donde el error satisface 2 propiedades. La expectativa condicional del error, así como su correlación son nulos, en el caso que no exista incertidumbre, las expectativas racionales son equivalentes a una perfecta predicción. Es decir, las expectativas racionales significan igualar las expectativas subjetivas de los agentes sobre las variables económicas a la esperanza condicional de dichas variables, bajo el supuesto que los agentes económicos conocen el verdadero modelo que gobierna la economía. No es necesario que los agentes tengan expectativas idénticas para aplicar el supuesto de expectativas racionales, sino basta que las expectativas estén distribuidas alrededor del valor esperado de la variable a predecir.

En los años setenta del siglo XX, cuando la economía sufría una crisis diferente a la Gran Depresión y el estancamiento de la economía no podía ser explicado únicamente con la insuficiencia de la demanda agregada, reapareció el pensamiento Clásico para volver sus análisis a la oferta agregada y su relación con el mercado laboral, atacando la validez de la curva de Phillips y regresando al vaciamiento de los mercados y la crítica feroz al pensamiento keynesiano, entonces aparece como una revolución de Lucas y los Nuevos Clásicos la Hipótesis de Expectativas Racionales, barriendo con todo lo que hubo antes.

Lucas y Prescott (1971) investigan sobre el comportamiento de la inversión incorporando el análisis de las expectativas racionales. También Lucas (1972) estudió sobre la neutralidad del dinero y la ineficacia de las políticas gubernamentales basados en una metodología matemática sofisticada, empero fue la hipótesis de las expectativas racionales la más sobresaliente. Así Lucas (1972) planteó, la relación entre tasa de cambio en precios nominales y producción real, una variante de la curva de Phillips. Los cambios en la demanda o monetarios provocan movimientos de precios, pero la expansión monetaria no tiene consecuencias reales en caso de que los agentes y expectativas se comporten de manera óptima.

La racionalidad en la formulación de las expectativas consiste en utilizar realmente todo cuanto se conoce, toda la información disponible en el momento de formar la previsión. Empero, ¿pueden realmente los agentes económicos disponer de toda la información? Actuar racionalmente significa que los consumidores maximizan su utilidad y los empresarios maximizan sus beneficios, pero no significa que no puedan cometer errores de predicción, dependiendo de la información que disponen. Pero también existe una corriente del pensamiento económico que critica el supuesto de la racionalidad en la formación de expectativas y provienen tanto del campo económico como de otros ámbitos del conocimiento como la física y la psicología cognitiva. Uno de los principales argumentos de crítica es que: La mayoría de los modelos basados en expectativas racionales no supera la validación empírica de sus resultados. Citado de Lovell (1986) en (Bermúdez, 2014, p. 87).

Kahneman y Tversky (1979) trabajaron en los fenómenos de incertidumbre bajo los cuales se forman la racionalidad limitada y las expectativas, para explicar las diferencias entre la toma de decisiones económicas y la teoría neoclásica. Su teoría prospectiva, que ilustran con el negocio de los juegos de azar y los seguros, distingue entre una fase temprana de edición y una fase posterior de evaluación. La fase de edición consiste en el análisis preliminar de las opciones ofrecidas, mientras que la primera evalúa las perspectivas y elige la que tiene el valor más alto.

Evans y Honkapohja (2001) se refieren a un concepto dinámico combinando a las expectativas racionales con ciertos aspectos de las expectativas adaptativas, el enfoque de expectativas racionales supone que los agentes económicos tienen un gran conocimiento sobre la economía, el concepto de aprendizaje adaptativo supone que ajustan y revisan sus expectativas a medida que los nuevos datos estén disponibles con el tiempo.

Manski (2004) concluye que la mayoría de las investigaciones empíricas actuales se refieren a problemas de elección en los que los tomadores de decisiones actúan con información parcial. El supuesto común es que las expectativas de las personas son objetivamente correctas dada la información que poseen.

Algunos estudios precedentes para América Latina

Uno de los principales trabajos para América Latina sobre Expectativas Empresariales y Ciclo Económicos es el presentado por Lanzilota Mernies (2014) quien estudió las implicaciones macroeconómicas sobre la actividad, inversión, y empleo en la dinámica de las expectativas. El análisis se basó en series temporales de 1997 a 2012, comienza observando la evolución del indicador de expectativas con la variación interanual del Producto interno Bruto (PIB), formación bruta de capital fijo (FBKF) y la tasa de empleo en donde se muestra una fuerte relación entre el indicador de expectativas con el crecimiento interanual del PIB, inversión y empleo. Además el indicador de expectativa adelanta en muchos casos a los puntos de giro que muestran las variables presentadas y con análisis de correlaciones cruzadas, se corrobora que las expectativas poseen una correlación significativa y adelantan en al menos 1 o dos trimestres a todas las variables de la economía, por lo que el indicador de expectativas se comporta de forma pro cíclica respecto al crecimiento del PIB, inversión y empleo. En este trabajo también se comprueba a través de un test de causalidad de Granger que, las expectativas si determinan la actividad económica. El estudio concluye que las expectativas poseen información para anticipar la evolución de la actividad económica, y que inciden en ella de forma no lineal, dependiendo de la fase cíclica que se encuentre la economía.

Por otra parte, en el estudio hecho por Gómez y Jaramillo (2009), aplican una serie de test de causalidad de Granger, Sims y Yamoto para determinar si las expectativas empresariales causan la coyuntura industrial en Colombia. Llegaron a la conclusión que las expectativas pueden influir en el comportamiento futuro de las ventas de empresas, producción y empleo industrial. Además, las formaciones de expectativas dependen de las expectativas anteriores. Según el test de Granger, las expectativas siempre causan “en el sentido de Granger” a las variables de la producción, ventas y empleo, mientras que, en sentido opuesto, parece que las ventas y el empleo causan a las expectativas, es decir, que los empresarios podrían formar sus expectativas en base a las ventas y empleo en los últimos 6 meses. El test de Sims y Toda, y acorde con lo expuesto en el test de Granger, señala que las expectativas causan, en todos los casos, al resto de variables. Según el test de Toda y Yamoto, las expectativas de los empresariales causan la producción y las ventas, mas no el empleo, lo que contradice al test de Sims y Granger que presentaba evidencia que esta última era causada por las expectativas. Aunque las expectativas pueden causar la coyuntura industrial, debe considerarse la posibilidad de que estos formulen expectativas adecuadas sobre el futuro del sector. Además, se realizó un modelo de rezagos distribuidos en donde las expectativas dependen tanto de valores actuales de algunas variables como de rezagados, bajo el supuesto que los empresarios forman sus expectativas en base a información actual, pero también a la información anterior.

Marcet y Nicolini (2003) analizaron la hiperinflación recurrente en América del Sur, presumiendo que las autoridades financiaron el gasto por autocracia, a menos que la inflación excediera un objetivo preestablecido cuando el gobierno usara un régimen de tipo de cambio, mostraron la relativa facilidad con la cual la característica de recurrencia podría introducirse en un modelo de "aprendizaje ” el cual se asumió en vez de expectativas racionales, suponiendo que las ecuaciones de actualización que rigen el aprendizaje del agente eran de dos clases; el primero es el aprendizaje de mínimos cuadrados donde la inflación es alta, pero el segundo ocurre cuando grandes choques golpean el proceso de inflación, y luego los agentes recurren a una regla de seguimiento. Parte de la no linealidad resultante del modelo surge cuando ocurren cambios entre estos dos mecanismos de aprendizaje.

Metodología

Para la investigación se utilizaron los datos del Índice de confianza empresarial (ICE), los cuales fueron convertidos de periodicidad mensual a trimestral. El ICE se elabora de manera mensual desde el 2007, y está conformado por las variables: a) el valor y el volumen de ventas, b) el nivel de producción y empleo, c) los precios de venta, d) los precios de insumos, y e) el nivel de competencia y negocios. Además, se utilizaron los datos trimestrales del Producto Interior Bruto (PIB), la Formación Bruta de Capital (FBKF), y el empleo adecuado urbano del Banco Central del Ecuador desde el año 2007 hasta el 2018. Se realizó un análisis estadístico descriptivo para analizar los patrones de comportamiento de las variables, para ello se usaron tasas de variación interanual y la variación cíclica.

En cuanto a la estrategia econométrica, tiene como objetivo verificar la relación entre el nivel de producción de la economía y el ICE. Antes de la aplicación de los modelos, se desestacionalizaron las series de tiempo del PIB e ICE con el método x12, producido por el US Bureau of Census a mediados de los sesenta. Este método permite analizar series mensuales o trimestrales, que se apoya en un principio de simulación iterativa de los diferentes componentes (tendencia, ciclo, estacional e irregular); esta estimación se hace mediante las medias móviles adecuadas. Además, se trabajó con tasas de variación de las variables con respecto al mismo trimestre del año anterior.

Para la elaboración de los modelos, utilizó el procedimiento de Mínimos Cuadrados Ordinarios (MCO) para estimar el PIB a través de un modelo autoregresivo, donde el PIB actúa como variable dependiente y que está en función de valores de ICE y Producción actual y rezagada. En segundo lugar, se estimó un modelo de vectores autoregresivos para cada función, con la que se verificó si el ICE era un buen indicador anticipado de la economía.

Los pasos desarrollados para la realización del modelo VAR fueron: 1) Conocer la estacionariedad o no de las variables, 2) realizar pruebas de causalidad en el sentido de Granger para conocer la causalidad de las variables y la aportación que tienen estas en la predicción del crecimiento económico, 3) verificar la cointegración con el test de Johansen (1995), y 4) aplicación el modelo VAR.

Resultados

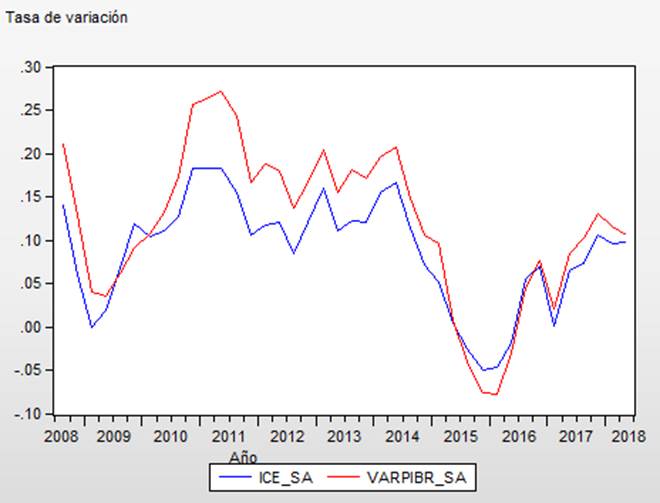

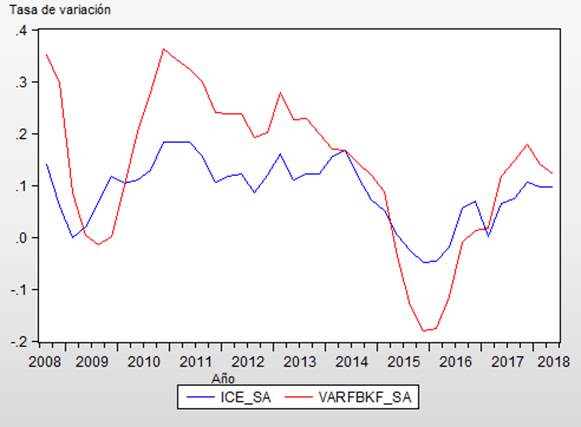

En las Figuras 1 y 2, se puede apreciar que el nivel de confianza de empresarios parece preceder el comportamiento de las distintas variables macroeconómicas. Hay una especial correlación con el Producto Interior Bruto Real (0,71), y en segundo lugar con la Formación Bruta de Capital Fijo Real (0,65). Los coeficientes son positivos, es decir que cuando la confianza de los empresarios aumenta las variables macroeconómicas también.

En el Ecuador las expectativas a lo largo del periodo de análisis han experimentado una alta variación en cada trimestre, se destaca que en el cuarto trimestre del año 2015 el índice cayó a su nivel más bajo, debido a la caída del precio del petróleo, situaciones políticas de corrupción y otros factores que los empresarios consideraron adversos a su actividad, lo que estuvo acompañado como era de esperarse con una caída del nivel de producción e inversión. En cuanto al nivel más alto del ICE fue en el primer trimestre de 2011 y el cuarto trimestre de 2010 época en donde se experimentaba un alto gasto público y un precio de petróleo alto, como era de esperarse esto supuso una tasa de crecimiento de producción mayor, al igual que la inversión.

Figura 1: Fuente: Banco Central del Ecuador, Cuentas Nacionales Tasa de variación ICE-PIB Real, periodo 2008-2018

Figura 2: Fuente: Banco Central del Ecuador, Cuentas Nacionales Tasa de variación ICE-FBKF Real, periodo 2008-2018

En cuanto a la inversión del país es importante destacar que los empresarios esperan invertir cuando las condiciones económicas y políticas del país les parezcan apropiadas, con la idea de no cometer errores, lo cual tiene consistencia con la teoría de expectativas racionales, ya que se espera para la consecución y procesamiento de información relevante, con el pasar del tiempo los agentes aprenden, conociéndose así el patrón que determina el comportamiento de las variables y lo usen en la formación de sus expectativas.

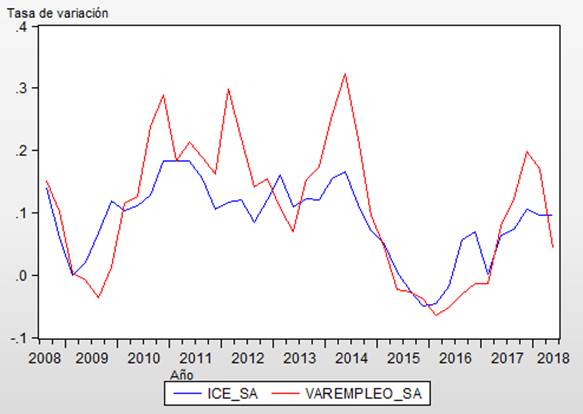

En la Figura 3 se puede apreciar que el nivel más alto de crecimiento de Empleo Adecuado Pleno Urbano correspondió al primer trimestre de 2012, y el nivel más bajo al cuarto trimestre de 2009, precedido como era de esperarse de una tasa de crecimiento positiva del Índice de Confianza Empresarial en el primer caso. La correlación del índice con respecto al Empleo Adecuado Pleno Urbano es de 0,39.

Figura 3: Fuente: Banco Central del Ecuador, Cuentas Nacionales Tasa de variación ICE- Empleo Adecuado Pleno Urbano, periodo 2008-2018

La Figura 4 corresponde a la tasa de variación de los depósitos a la vista del sector financiero (Gobiernos Locales y Provinciales, Sociedades Públicas no Financieras, Otras Sociedades no Financieras y Otros sectores residentes -hogares) en millones de dólares al final del periodo. Como se puede apreciar el ICE parece preceder en al menos un trimestre el comportamiento de los depósitos; el coeficiente de correlación corresponde a 0,56. El valor más alto de la tasa de variación de depósitos corresponde al tercer trimestre de 2008, y el más bajo al cuarto trimestre de 2015.

Figura 4: Fuente: Banco Central del Ecuador, Cuentas Nacionales Tasa de variación ICE- Depósitos a la Vista (millones de dólares), periodo 2008-2018

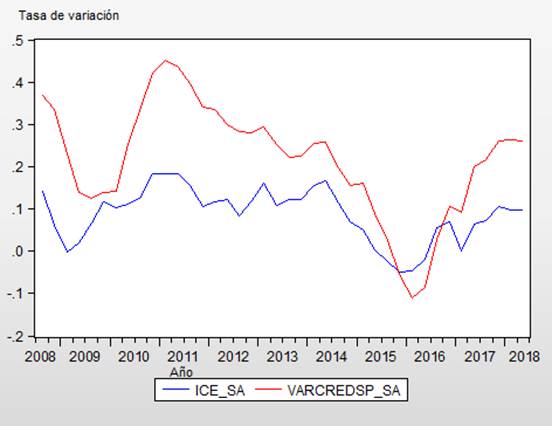

La Figura 5 presenta el crédito al sector privado (cartera por vencer y vencida de empresas, hogares y títulos valores, y otros activos de empresas y hogares). El ICE y esta variable presenta un coeficiente de correlación de 0,58, su valor más alto alcanzado corresponde al cuarto trimestre de 2008, y el más bajo al segundo trimestre de 2016.

Figura 5: Fuente: Banco Central del Ecuador, Cuentas Nacionales Tasa de variación ICE-Crédito al sector privado (millones de dólares)

Es importante relacionar la confianza empresarial con el sistema financiero, ya que tanto los depósitos como el crédito estarán influenciados por esta, los depósitos son parte importante de las reservas al igual que el crédito para los empresarios, condicionando así su inversión, y por ende, la generación de producción y empleo.

Modelo 1: Autoregresivo

Previo a la realización de la regresión, es necesario conocer la causalidad de las variables analizadas: El índice de confianza empresarial (ICE) y el producto interno Bruto (PIB), aplicando el test de causalidad de Granger (ver Anexos, Tabla 1) revela que el bloque de los valores rezagados del ICE ayuda a mejorar el pronóstico del PIB, es decir, los valores del ICE causan o preceden temporalmente a los valores presentes del PIB, cuya función es: PIB = f(ICE), por lo tanto el modelo autoregresivo quedará planteado de la siguiente manera:

Del primer modelo aplicado se puede determinar que (ver Anexos, Tabla 2):

t: (0.11) (3.31) (7.08) (-3.32)

F: 75.91; R2:0.88

Por cada punto porcentual que aumente la confianza empresarial del trimestre anterior, la producción en ese periodo (PIB del período t) aumentará 0,1657%. Por cada punto porcentual que aumente la producción en el trimestre anterior es decir PIB (t-1), la producción en ese periodo, aumentará 0.73%. También se puede concluir que por cada punto porcentual que aumente la producción de hace un año atrás, es decir, el PIB (t-4), disminuirá 0,2181% la producción en el período de análisis (PIB del período t). El grado de explicación de las variables independientes al PIB es de 88%.

En general se puede concluir que, el ciclo económico depende de la confianza empresarial, por lo tanto, el nivel de producción depende de las propias previsiones o experiencias que tuvieron los empresarios el trimestre anterior, y del PIB del trimestre anterior y del mismo trimestre del año anterior. La serie analizada tiene una frecuencia trimestral, por lo que el tiempo t-1, representa el trimestre anterior, y t-4, representa el mismo trimestre del año anterior, tal como se muestra en los estadísticos a continuación:

Antes de calcular las ecuaciones antes plantadas por la metodología del VAR, es necesario decidir la longitud máxima de los rezagos k, para lo cual se utilizó el criterio de Akaike y de Schuwarz, que sugiere sean 2 (ver Anexos, Tabla 3).

Modelo 2: VAR

El modelo VAR es una ampliación al modelo autoregresivo univariante a un “vector” de variables de series temporales. Por lo que, se plantea un vector autoregresivo con dos variables de series temporales (PIB e ICE), que constan de un sistema de dos ecuaciones: en una de ellas la variable dependiente es el PIB, y en la otra, la variable dependiente es el ICE, mientras que las regresoras de ambas ecuaciones son los valores rezagados de ambas variables. Los coeficientes del VAR se estiman mediante MCO, cuyos coeficientes son consistentes y tienen una distribución conjunta normal en muestras grandes o mayores a treinta datos como es este caso.

La especificación del modelo de vectores autoregresivos quedará especificada de la siguiente manera:

Como regla general, antes de llevar a cabo la estimación del VAR, es necesario llevar a cabo un análisis de raíz unitaria, la selección de los criterios de rezagos, y las pruebas de cointegración de las variables. Este procedimiento se lo hará a través del mecanismo puesto por Johansen (1995), de existir cointegración es decir una relación de largo plazo (Anexos, ver Tabla 4), se aplicará un modelo con vector de corrección de errores -VEC (Meza, 2014).

Para la estimación de los modelos VAR es necesario que todas las variables estén integradas en el mismo orden, para lo cual se tendrá en cuenta las pruebas de Dickey -Fuller (ADF), en niveles y primeras diferencias (Anexos, ver Tablas 5, 6, 7 y 8). Para la selección de orden de escogencia de los rezagos en el modelo VAR, se tendrá en cuenta la especificación que minimiza el criterio de Akaike (AIC) y Schwarz (SC). Aplicando el modelo VAR, se especifica la siguiente forma (Anexos, ver tabla 9):

El resultado de la ecuación 15 indica que el PIB del periodo actual, que está en función del ICE rezagado y del PIB rezagado 2 períodos, su grado de explicación de las variables independientes al PIB es de 86%.

Es importante mencionar que el papel del tiempo en economía es crucial ya que la dependencia de una variable respecto de otras variables la mayoría de las veces no es instantánea, pues la respuesta toma un lapso denominado rezago, por las siguientes razones expuestas por Gujarati (2010):

1. Razones psicológicas: la gente no cambia sus hábitos de consumo de inmediato tras una reducción de precios o de un incremento en el ingreso. Por supuesto, después de un tiempo razonable, aprenden a vivir con el cambio. Asimismo, la gente puede no saber si un cambio es “permanente” o “transitorio”, condicionándose la reacción de los agentes económicos. Si sólo es un incremento que no se repite y en los periodos siguientes su ingreso regresa al nivel anterior, quizá ahorre la totalidad del incremento mientras que otros pueden decidir “disfrutarlo”.

2. Razones tecnológicas: Al reducirse el precio del capital relativo al trabajo, siendo económicamente factible sustituir mano de obra por capital, la adición de capital tomará tiempo, en especial si esperan que luego de la caída temporal el precio del capital tal vez aumente más allá de su nivel anterior. Algunas veces, el conocimiento imperfecto también explica los rezagos.

3. Razones institucionales: las obligaciones contractuales pueden impedir que las empresas cambien de una fuente de trabajo o proveedores a otra.

Esto además se evidencia en la metodología económica del corto y largo plazos. Pues se conoce que las elasticidades precio-ingreso de corto plazo suelen ser menores (en valores absolutos) que las elasticidades correspondientes de largo plazo, o que la propensión marginal a consumir de corto plazo es por lo general menor que la propensión marginal a consumir de largo plazo.

Conclusiones

En este trabajo se ha podido determinar que, para la economía ecuatoriana en el periodo 2007 - 2018, existe una relación causal entre la confianza empresarial, y el ciclo económico, así por cada punto porcentual que aumente la confianza empresarial del trimestre anterior la producción en ese periodo aumenta en 0,17%. También existe una relación causal entre la producción rezagada de trimestre anterior y del año anterior es decir por cada punto porcentual que aumente la producción en el trimestre anterior la producción del periodo actual aumentará en 0,73%; y, por cada punto porcentual que aumente la producción de hace un año atrás disminuirá 0,22% la producción actual

La determinación de las causas de las expectativas empresariales es el elemento que más se ha podido abordar con este estudio, puesto que se encuentra esta relación de causalidad entre el ciclo económico y la confianza empresarial experimentada en el pasado, como esto puede influenciar en las decisiones de empresarios en medidas de política económica una discusión entre economistas de si es necesario una intervención del Estado sosteniendo que la economía está permanentemente ajustada en su nivel natural y de otros sosteniendo que las medidas de política económica en caso de ser necesarias no puede ser discrecional por factores adversos como el tiempo que toma la reacción de agentes económicos, errores de predicción, ciclo económico real, inconsistencia de actuaciones, usos políticos apoyando la idea de una actuación discrecional pasiva.

Con la serie analizada con datos trimestrales se llegó a determinar que, en el corto plazo la economía ecuatoriana se dinamiza cuando los empresarios confían en que la economía crecerá y son consistentes con sus experiencias pasadas, y aun cuando la previsión no sea perfecta, es concluyente para entender el desempeño económico. Así, es importante que los empresarios actúen creyendo que la economía va a mejorar y de hecho mejorará. No obstante, este estudio no aborda si tienen mayor impacto cuando las expectativas son positivas o cuando las expectativas son negativas.

De esta investigación, han salido nuevas inquietudes en torno a cómo sería la confianza empresarial dependiendo del sector productivo en que se encuentre. También, sería importante indagar si la confianza empresarial incide en el comportamiento de otras variables macroeconómicas al igual que en la producción o de manera distinta en decisiones empresariales que permiten el crecimiento económico como la inversión y el empleo o en variables que facilitan el crecimiento como el crédito. También sería interesante conocer como los agentes económicos responden frente a las buenas y malas noticias de la economía y cómo éstas influyen tanto en la formación de expectativas como en el ciclo económico.