Introducción

La educación y cultura financiera es un tema que toda familia debería conocer, hay muchas personas que no tienen la experticia en este tópico, como consecuencia se producen altos niveles de endeudamiento, donde se encuentran gastos mayores a sus ingresos. La cultura financiera permite a las personas administrar sus finanzas a través de sus habilidades, ideas y comportamientos, esta educación es básica para que el consumidor se beneficie plenamente de la innovación aplicada a las finanzas personales (Monserrat, 2017), y de acuerdo a lo indicado por García et al (2013), la educación financiera debe empezar por conceptos básicos como generalidades, características, el uso de los productos financieros, para luego pasar al manejo de habilidades y actitudes para tramitar las finanzas y tomar decisiones relevantes.

Para Ramos et al. (2017), la educación financiera de un país es un elemento determinante para el desarrollo económico a nivel nacional como de forma individual, contribuyendo a una mayor liquidez de los mercados financieros; como aporte al estudio, Avendaño et al. (2021) manifestarón que la educación financiera es un proceso clave para el desarrollo de competencias financieras, una persona que no tiene interés en educarse financieramente está más próximo a vivir de forma inestable con respecto a su economía.

Uno de los desafíos más importantes en el funcionamiento y operatividad de las empresas u organizaciones, es lograr administrar, gestionar, planificar de la mejor manera los recursos financieros para anticipar problemas futuros (Terrazas-Pastor, 2009; Valle, 2020), pero en casi todos los países latinoamericanos existe una ausencia de inclusión financiera, causada por una falla de mercado, asimetría de la información, lo que conlleva a dos efectos en el mercado de crédito: la selección adversa y el riesgo moral, esto no sólo afecta a los entres productivos sino también a la organización familiar y a la manera de generar ahorros (Pérez y Titelman, 2018) y a pesar que existan políticas públicas que mitigan en parte la situación de las empresas, esas no han sido suficiente, por ende el aumento de desempleo contribuye a incrementar los índices de pobreza, por tanto, las familias no pueden generar ahorros porque existe una disminución de ingresos y si alguna vez tuvieron cultura financiera, esta se ha visto minimizada debido a la crisis financiera mundial (Sandoval-Malquín y Sandoval-Pozo, 2022).

Según datos del Banco Mundial (2022), el acceso a los servicios financieros facilita el día a día de las familias y ayuda a planificar no sólo objetivos a largo plazo sino también emergencias imprevistas, incluso la inclusión-cultura financiera es uno de los 17 Objetivos de Desarrollo Sostenible, donde el uso de las tecnologías digitales financieras ayuda en gran medida al desarrollo de esta cultura, aumentando la capacidad y los conocimientos financieros de los ciudadanos para que tengan una visión más amplia de todos los servicios que conlleva.

La educación financiera no sólo repercute de forma personal, sino que ayuda para que los miembros de la población usen de mejor manera los productos y servicios financieros que requieren, adquiriendo solamente aquellos que estén acorde a sus necesidades, evitando la adquisición de altos créditos (Rivera-Ochoa y Bernal-Domínguez, 2018).

Como consecuencia, el problema en que se fundamentó este tema es la escasa cultura financiera de los habitantes del cantón Portoviejo, para el efecto es necesario considerar entre otros elementos, las habilidades y prácticas para una buena administración del dinero, puesto que la alfabetización financiera incidió positivamente en el fomento de prácticas financieras saludables, es decir aquellos comportamientos que pueden favorecer el afrontar situaciones financieras adversas (Mancebón-Torrubia et al. 2020).

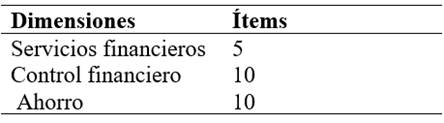

Como resultado de la problemática, el objetivo de la investigación fue por consiguiente evaluar empíricamente la cultura y habilidades financieras de la población de Portoviejo. El enfoque de la cultura financiera que abordó en el actual contexto, propusó tres dimensiones: La dimensión servicios financieros describió el acceso de las personas a los diferentes servicios que ofrecen los entes financieros, la dimensión control financiero permitió indentificar cómo las personas manejan y administran sus finanzas, y la dimensión ahorro ayudó a determinar la predisposición y cultura de ahorro de los habitantes, tanto para palear situaciones fortuitas como aquellas que son programadas en el largo plazo.

Metodología

Se desarrolló una investigación cuantitativa de naturaleza descriptiva y diseño no experimental, donde se analizaron e identificaron los aspectos relacionados con la cultura financiera de los habitantes del cantón Portoviejo, así como las habilidades y prácticas respecto a la utilización del dinero.

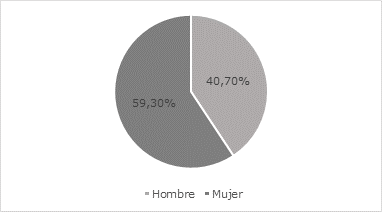

Para el cálculo de la muestra de población finita se tomó como base la población total del cantón Portoviejo según los datos del Instituto Nacional de Estadísticas y Censos (INEC) con sus respectivas actualizaciones. Los participantes fueron 383 personas, distribuidos en 156 hombres que representan el 40.7% de la población objeto de la encuesta, y 227 mujeres con el 59.3%, los mismos tienen en gran medida nivel de educación de tercer nivel con el porcentaje más alto, tal como lo indica la figura 1 y tabla 1.

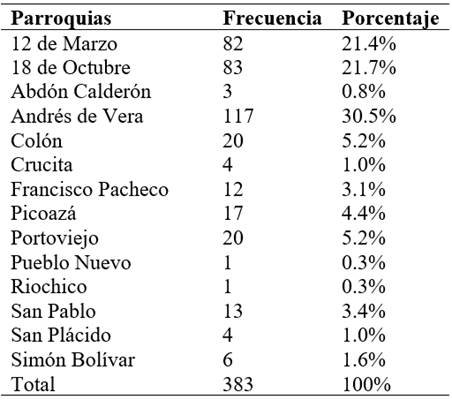

La investigación se direccionó a las parroquias del cantón Portoviejo tanto del área urbana como rural, de acuerdo a los datos, la Parroquia Andrés de Vera por ser la de mayor extensión y población de la ciudad, es la que cuenta con una gran cantidad de personas encuestadas.

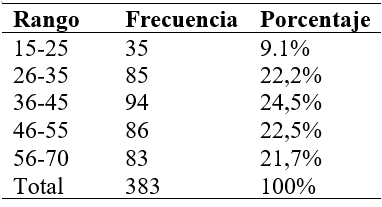

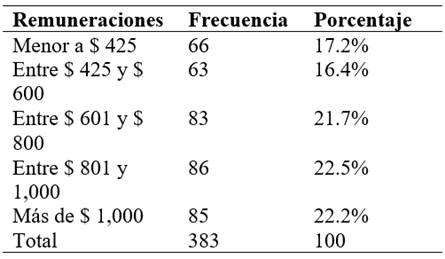

El estudio toma como referencia a la población económicamente activa con edades comprendidas entre 15 y 65 años, donde de acuerdo a la tabla 2 el porcentaje más representativo de la población se concentra en el rango de 36 a 45 años con el 24.5%; y con remuneraciones que van desde un salario básico hasta más de 1,000 dólares, y es justamente en los rangos de mayor remuneración donde se agrupa la población objeto de la encuesta según tabla 3.

Es relevante que para la ejecución de la encuesta se consideró la metodología propuesta por la Organización para la Cooperación y el Desarrollo Económico (OCDE) a través de la Red Internacional de Educación Financiera (INFE, por sus siglas en inglés). Esta metodología entiende a la educación financiera como la combinación de conciencia, conocimiento, habilidad, actitud y comportamiento necesarios para tomar decisiones financieras acertadas y así lograr el bienestar financiero individual (OCDE, 2019).

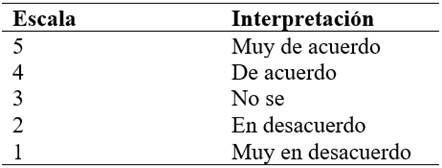

La exploración se realizó con fuentes de información referenciadas para el análisis documental de la investigación. Como técnica se hizo uso de la encuesta; para la recolección de información se trabajó con un cuestionario como instrumento tanto digital (Con formulario en google drive), como físico. Este fue aplicado entre el 20 de febrero al 31 de marzo de 2022, con 25 preguntas que manejan los criterios de la escala de Likert para observar el grado de acuerdos y desacuerdo de distintas preguntas. Las dimensiones identificadas fueron: Servicios financieros, control financiero y ahorro que permitieron llegar a determinar el grado de cultura financiera, y las habilidades que se generaron para la obtención del ahorro, organizar inversiones y nivel de endeudamiento.

Para medir la fiabilidad del cuestionario a nivel de todo el artículo con sus 3 dimensiones, utilizó el Alfa de Cronbach, cuyo resultado integral y apropiado fue de 0.928 definiéndose como aquella variable que permite la medición del grado de consistencia de la escala y la vinculación existente entre sus elementos

Resultados y discusión

El análisis descriptivo que se realizó durante la investigación, permitió determinar la cultura financiera y el grado de administración del dinero de los habitantes del cantón Portoviejo, tanto del área urbana como rural, pero tomando en consideración las 3 dimensiones relevantes: La dimensión servicios financieros, dimensión control financiero y dimensión ahorro. Las dimensiones establecieron los enfoques que definen las habilidades personales relacionadas con el dinero.

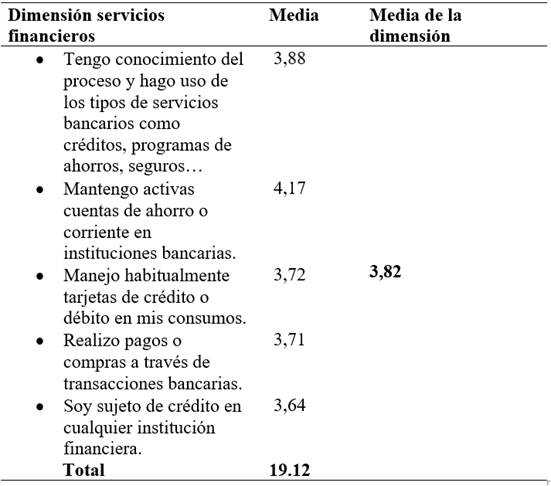

La tabla 6 permite identificar las medias por cada una de las preguntas de la dimensión, así como la media total de 3,82; que de acuerdo a la escala está ubicada entre 3 y 4, con niveles de interpretación del instrumento entre “No sé” y “De acuerdo”. Las preguntas con menor grado de desarrollo se relacionan con ser sujeto de crédito y el uso de transacciones bancarias en compras y pagos, las respuestas denotan con anticipación que existe falta de cultura en cuanto a puntualidad y cumplimiento de pagos que impiden que algunas de las personas encuestadas no sean idóneas para optar por un crédito, además que aún las personas prefieren realizar compras o pagos por los medios tradicionales, usando poco la opción de transacciones, especialmente entre las personas de mayor edad; no obstante casi todos los encuestados mantienen activas cuentas de ahorro, corrientes y manejan tarjetas de crédito en instituciones bancarias. De acuerdo a lo manifestado por Csorba (2020), la relevancia de la cultura financiera atañe no solo a los clientes, sino también a los actores del lado de la oferta, por tanto, en el desarrollo de la cultura financiera se tienen en cuenta las creencias y los estereotipos.

Tabla 7 Datos descriptivos de la dimensión control financiero

| Dimensión control financiero | Media | Media de la dimensión |

|---|---|---|

| Hago un análisis de precios antes de realizar una compra | 3,95 | 3,67 |

| Mis gastos son menores que mis ingresos | 3,52 | |

| Llevo un registro de mis gastos y cuentas por cobrar | 3,61 | |

| Es más ventajoso realizar transacciones en línea que físicas | 3,83 | |

| Llevo un control sobre mis transacciones bancarias | 3,68 | |

| Pago a tiempo las cuotas de mis compras realizadas con tarjetas de crédito | 3,79 | |

| Pago más que las cuotas mínimas mensuales en los consumos realizados con tarjetas de crédito | 3,16 | |

| Si solicito un préstamo es a través de una institución bancaria y no de personas particulares | 3,88 | |

| Elaboro un presupuesto mensual | 3,47 | |

| Tengo capacidad de administrar mis finanzas | 3,83 | |

| Total | 36.72 |

La tabla 7 indica la media de cada una de las 10 preguntas que conforman la dimensión control financiero, así como la media total de la dimensión que es 3,67; al igual que la dimensión anterior se encuentra en un desarrollo medio en su interpretación entre “No sé” y direccionándose en mayor medida a “De acuerdo”.

Los miembros de la población encuestada manifestaron con una media de 3,16 sobre 5, que pagan en su mayoría la cuota mínima en los consumos realizados con tarjetas de crédito, además con una media de 3,47 elaboran presupuestos mensuales para direccionar sus finanzas, y sólo unas cuántas personas llevan un control de gastos y cuentas por cobrar, por lo tanto se indica en gran porcentaje que no existe un balance entre ingresos y gastos; sin embargo, los encuestados están de acuerdo en administrar sus finanzas adecuadamente, y generalmente si solicitan un préstamo optan por hacerlo a través de instituciones bancarias.

Para los habitantes del cantón Portoviejo con una media de 3,95, siempre es importante hacer un análisis de precios antes de realizar una adquisición para escoger la mejor opción de compra, y justamente según Vukovic & Pivac (2021), las personas tienen un comportamiento financiero diferente dependiendo de sus características psicológicas, lo que puede reflejar su seguridad financiera. El autocontrol también es un predictor importante de la seguridad financiera, porque las personas con mayor autocontrol tienen más probabilidades de ahorrar dinero y menos probabilidades de endeudarse al estar seguros y satisfechos con su situación financiera.

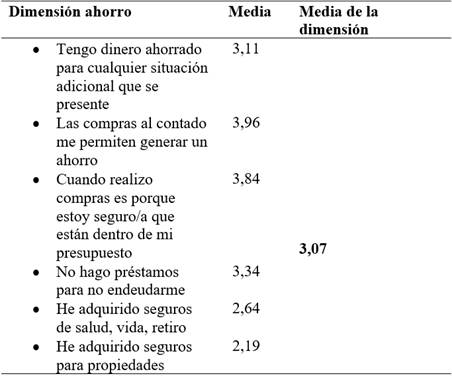

La tabla 8 indica los resultados de la media de la dimensión ahorro con sus 10 preguntas, la media de la dimensión alcanza 3,07; siendo la dimensión con valores menos representativos, establecidos en una escala de 3 con interpretación “No sé”. Los resultados obtenidos de las encuestas y la intención al ahorro de las personas, muestran una baja tendencia al ahorro para la adquisición de bienes muebles e inmuebles y compra de seguros, sin embargo, se visualiza una mayor predisposición a comprar al contado, al pago de estudios y a situaciones imprevistas. Es relevante mencionar que el ahorro durante los últimos dos años ha sido casi nulo en las personas debido a la emergencia sanitaria mundial. De manera general, los hogares tienen múltiples motivos para el ahorro, tales como para emergencias, para jubilación, para salud, pero el propósito de ahorro de las familias difiere según el horizonte y comportamiento, pero las relaciones exactas no están claras, (Engen et al, 2010).

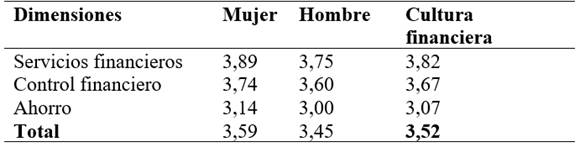

La tabla 9, muestra los resultados obtenidos según el género, donde se demuestra que las mujeres del cantón Portoviejo tienen un mejor comportamiento en cuanto a la cultura financiera en cada una de sus 3 dimensiones, esto tiene relación también a lo manifestado por Rodríguez et al (2017) quienes indicaron que hay una marcada relación entre género y nivel de ingreso, existiendo discriminación en cuanto a sueldo en las mujeres, incluso teniendo el mismo nivel de preparación que los hombres, motivo por el cual las mujeres tienen la necesidad de manejar mejor sus finanzas.

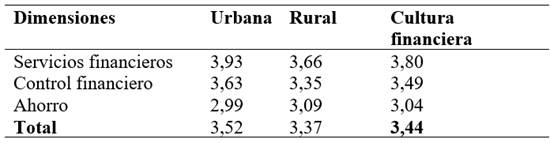

La tabla 10 indica las medias según área urbana y rural, se puede determinar que el sector urbano tiene mejores resultados de manera general, sin embargo en la dimensión ahorro el área rural maneja de mejor manera este indicador, en relación al tema, es preciso mencionar que la educación, el ingreso y una situación laboral estable aumentan la probabilidad de ahorrar en bancos y cooperativas, disminuyendo la probabilidad de ahorrar de manera informal (Iregui et al. 2016).

Las habilidades financieras de la población en cuanto a destrezas y cultura del ahorro es un tópico que reviste de gran interés porque del correcto manejo de las finanzas se obtienen resultados favorables para el bienestar de las familias, pudiendo asumir más responsabilidades en cuanto a la administación del dinero de forma inteligente, haciendo uso de estrategias para manejar sus finanzas personales y lograr la libertad económica (Ramírez-Marrero, 2021) actualmente, existen muchas entidades financieras que ofertan gran cantidad de servicios que son atractivos para la población, pero que estas mismas personas pueden llegar a confundirse respecto al uso adecuado (Valdivia et al. 2017).

La investigación cultura financiera de habitantes del cantón Portoviejo: Habilidades y prácticas para una buena administración del dinero, tiene una relación directa con lo expuesto por Araujo-Gerrón et al. (2019), titulado: “El papel de la Educación Financiera y su incidencia en la economía familiar”, ya que que identifica la educación financiera como la facultad de brindar la información y herramientas sobre el funcionamiento de la economía familiar, brindando prioridad en la vida diaria.

En el mismo concepto, tiene aspectos relacionados con el trabajo de Smith et al (2017) denominado “Financial therapy with families”, donde la idea es abordar terapias financieras para el buen manejo del dinero por parte de las familias; sin embargo, este texto va mucho más allá y busca disminuir las tensiones que surgen por la falta de comprensión en cuanto a habilidades para manejar el dinero; no obstante, ambos estudios de referencia y el artículo actual tienen como punto neurálgico la culltura financiera y el buen uso que conlleve a generar un ahorro.

La temática deja abierta la posibilidad de abordar nuevos argumentos que tengan incidencia con el buen manejor del dinero y la cultura que conlleva la generación del ahorro dentro del ámbito familiar y social.

Conclusiones

Tomando como base el objetivo establecido de evaluar empíricamente la cultura y habilidades financieras de la población de Portoviejo, así como los resultados obtenidos en el presente artículo, se determinó que la cultura financiera de los habitantes del cantón Portoviejo se halla en un nivel de desarrollo medio porque se encontraron resultados en el centro de la escala establecida, lo cual permitió definirlo en cada una de sus tres dimensiones, donde la mayor debilidad está en la dimensión ahorro debido que las personas no generan esta cultura ni para casos emergentes ni para compra de activos, especialmente en los últimos años debido que sus ingresos se han visto mermados por la situación de la emergencia sanitaria mundial.

Es necesario fundamentar también, que si bien es cierto muchas personas conocen sobre los tipos de servicios financieros, aún hay un porcentaje que muestra desconocimiento en su manejo y por consiguiente en el correcto control financiero de ingresos y gastos, lo que se considera una debilidad. Sin embargo, son estas mismas personas quienes tienen una alta predisposición a compras al contado, al pago de estudios y a situaciones imprevistas.

Finalmente, luego de lo abordado se concluye, que existe la necesidad de gestionar capacitaciones por parte de instituciones públicas o privadas (Por ejemplo, a través de Gobiernos cantonales y parroquiales, o empresas particulares) en temáticas que tengan relación a generar cultura financiera, en habilidades, destrezas y generación del ahorro para los habitantes del cantón Portoviejo.