Introducción

De acuerdo a la perspectiva administrativa, según Varela (1995) una empresa se concibe como un sistema formado por partes interrelacionadas el cual, a su vez, forma parte de un entramado más amplio o macrosistema caracterizado por su capacidad de conexión y enlace. En el contexto ecuatoriano, la normativa que establece las dimensiones de las organizaciones es el Código Orgánico de la Producción, Comercio e Inversiones (COPCI, 2019), que en su art. 53 especifica que el criterio fundamental para definir el tamaño de una entidad es el valor bruto de las ventas anuales, el cual prevalece sobre la cantidad total de trabajadores.

La presente investigación considera todos los tamaños de empresas de diferentes tipos y sectores productivos siendo su interés fundamental aquellas que han superado al menos 25 años de vida institucional. Según Parra (2011), este crecimiento conlleva a una disminución de las posibilidades de enfrentar situaciones de quiebra.

El objetivo de este estudio es describir la composición socioeconómica de las empresas activas consideradas como longevas con una edad igual o mayor a 25 años dentro de la Zona 4 correspondiente al ordenamiento territorial del Ecuador para el año 2022. Estas empresas funcionan en diversos sectores de la Clasificación Industrial Internacional Uniforme -CIIU- utilizada por la Superintendencia de Compañías, Valores y Seguros (2022) y presentan diferentes características.

Revisión de literatura

El término de longevidad empresarial según Fernández & Casanova (2012) “es una medida imperfecta pero intuitiva de éxito que a nivel internacional permite aproximarnos de manera comparada a la capacidad de las empresas de combinar sus recursos tangibles e intangibles y de adaptarse a distintos entornos para perdurar” (p. 277), lo cual implica la intervención de diversas variables internas y externas.

Sin embargo, alcanzar la longevidad no es suficiente; la perdurabilidad también es un factor clave (Rivera & Malaver, 2008). En línea con las reflexiones de Castillo (2018), la permanencia empresarial se vincula con la capacidad de las organizaciones para afrontar los cambios en su entorno y generar un rendimiento superior. Por otro lado, Navarrete et al. (2014) destacan que las empresas encuentran en su interacción con las comunidades y en su contribución al desarrollo los factores cruciales para la perdurabilidad, lo cual depende de circunstancias económicas heterogéneas bajo las cuales operan (Arias-Pineda, 2022), es así que una organización podría lograr tanto longevidad como perdurabilidad (Cadena et al., 2006).

En investigaciones internacionales se observa que las empresas más longevas del mundo tienen sus raíces en Europa Central (Italia, Alemania, Francia, Suiza, Bélgica, Polonia, República Checa y Suecia), así como en Japón (Fernández & Casanova, 2012; Rivera, 2006). En el ámbito ecuatoriano, los estudios sobre longevidad son escasos, lo cual brinda la oportunidad de analizar aquellas empresas fundadas antes de 1997 y que actualmente cuentan con al menos 25 años, un parámetro etario para empresas consideradas longevas que coincide con la propuesta de Rivera y Malaver (2008). Sin embargo, aún no se ha alcanzado un consenso en cuanto a la edad en la que una institución puede considerarse longeva.

Las empresas longevas en Ecuador se han adaptado a diversos desafíos socioeconómicos a lo largo de los siglos XX y XXI, abarcando desde el régimen militar hasta la reestructuración jurídica; el retorno a la democracia; la dinámica política izquierda-derecha y eventos más recientes como la dolarización (Larrea, 2004). Adicional a eventualidades más recientes como la llegada del socialismo del siglo XXI; el crecimiento económico de la década del 2010 (Mejía et al., 2019); y el cambio hacia el libre mercado en 2021, hasta la pandemia mundial de la COVID-19.

En la región litoral ecuatoriana, particularmente en la provincia del Guayas, se observa un importante nivel de emprendimiento y expansión (Moina Sánchez et al., 2020). En la región interandina, específicamente en el centro del país, en el cantón Riobamba, se ha registrado un crecimiento en los sectores industriales, de la construcción y transporte, aunque en 2015 se experimentó cierto retroceso (Vives & Naranjo, 2020), en contraste con el crecimiento industrial y agropecuario nacional entre los años 2000 y 2018 según (Chuncho et al., 2021).

En relación con la rentabilidad, especialmente en el ámbito de las organizaciones industriales, Coello (2017) concluye que existe una significativa relación entre el rendimiento de las empresas y su estructura de mercado, aunque las empresas de menor tamaño son más susceptibles a la afectación e incluso al cierre.

En cuanto al sector de la construcción, durante el período de 2016 a 2017, según Arévalo et al. (2018), tanto la Rentabilidad sobre el Patrimonio (ROE) como la Rentabilidad sobre el Activo (ROA) fueron negativas. A pesar de los desafíos del entorno, la Comisión Económica para América Latina y el Caribe (CEPAL, 2019) destacó en su informe anual para el año 2019 que Ecuador continuó siendo un destino atractivo para la inversión extranjera y, según el informe Panorama laboral y empresarial del Ecuador del Instituto Nacional de Estadísticas y Censos (INEC, 2017), entre los años 2012 y 2018 se ha registrado cierta expansión empresarial. Respecto al tamaño, el estudio de Ojeda (2022) en la zona 6, Austro Ecuatoriano, revela que la mayoría de las empresas longevas son microempresas, lo cual refleja el bajo nivel de crecimiento de este tipo de organizaciones en los últimos años.

En una comparación a nivel mundial, específicamente en el caso de España, Aguiar (2018) señala que anualmente más del 20% de las organizaciones existentes cierran sus operaciones con una significativa tasa de mortalidad. En el ámbito latinoamericano, y en particular en México, Macías & Padilla (2020). mencionan que la esperanza de vida de una organización es tan solo de 7,8 años; después de cinco años de fundadas, el 65% de las organizaciones desaparece y, cuando alcanzan los 25 años, se liquida el 89% de las entidades, patrón recurrente en otras regiones del mundo.

En relación al ámbito ecuatoriano, es importante partir del conocimiento del ordenamiento administrativo y territorial del país, para lo cual se definieron “niveles administrativos de planificación: zonas, distritos y circuitos a nivel nacional… Esta conformación no implica eliminar las provincias, cantones o parroquias. Las zonas están conformadas por provincias, de acuerdo a una proximidad geográfica, cultural y económica” (Sistema Nacional de Información, 2021, párr. 2).

Según la Figura 1, el país cuenta con 9 zonas administrativas de planificación las mismas que incluyen distritos y estos a su vez circuitos. Los distritos constituyen la unidad básica de planificación, mismos que son coincidentes con los cantones o un conjunto de ellos dentro de las diferentes provincias. Los circuitos equivalen a localidades específicas correspondientes a las diversas parroquias o a un conjunto de ellas.

Nota. Extraído de datos de la Secretaría Nacional de Planificación (2022)

La zona geográfica objeto de este estudio es la Zona de Planificación 4 cuya sede administrativa se encuentra en la ciudad de Portoviejo. Según la Secretaría Nacional de Planificación (2022), la Dirección Zonal de Planificación 4 ejerce la representación de la Secretaría Nacional de Planificación en las provincias de Manabí y Santo Domingo de los Tsáchilas. Dirige y coordina el sistema de planificación regional y los procesos del Estado desconcentrado y descentralizado, así como la ejecución del Plan Nacional de Desarrollo. La Zona 4 está situada en la zona costera del Pacífico con una extensa franja territorial: 22.216 km2. Constituye el punto estratégico de comunicación entre el Litoral y la Sierra. Sus principales actividades son: la producción agropecuaria y la industria pesquera.

De acuerdo con el censo del 2010 del (INEC, 2023) la provincia de Manabí se divide en 22 cantones y un total de 1.369.780 habitantes; la población económicamente activa (PEA) es 496.513. La provincia de Santo Domingo de los Tsáchilas cuenta con 2 cantones, 18 parroquias y 368.013 habitantes; la PEA es 150.151. Cabe indicar que el censo poblacional del 2022 aún no se encuentra concluido oficialmente. Sin embargo, para el año 2022, según la Gobernación de Manabí (2023) la población de esta provincia asciende a 1ʹ395.249 habitantes mientras que, según la Gobernación de Santo Domingo de los Tsáchilas (2023), su población corresponde a 528.297 habitantes.

Metodología

El estudio es de tipo descriptivo y transversal ya que analiza de forma panorámica al año 2022 la composición socioeconómica de las empresas activas de igual o mayor edad a 25 años dentro de la Zona 4. La investigación documental se realizó en bases de datos secundarias en la entidad rectora, la Superintendencia de Compañías, Valores y Seguros del Ecuador, a través del método inductivo con base cuantitativa que implica describir las variables respecto a zona geográfica (provincia y cantón), composición de capital (sociedad anónima, de responsabilidad limitada, otras), tamaño (microempresas, pequeñas, medianas y grandes), tipo (industriales, comerciales y de servicios), sector económico de acuerdo a la clasificación CIIU e ingresos brutos (anuales y expresados en dólares). Por lo expuesto, se plantearon las siguientes hipótesis descriptivas:

Hₒ: La mayor parte de empresas longevas de la zona 4 al año 2022 tienen una edad superior a cien años y han logrado incrementar su tamaño de microempresas a empresas pequeñas, medianas o grandes. H1: Las empresas longevas de la zona 4 al año 2022 no superan los cien años y tienen diferente composición de edad y tamaño.

Debido al tipo de investigación, se trabajó con el total de empresas que cumplían con la característica de longevidad como criterio de inclusión, es decir encontrarse vigentes (activas) hace más de 25 años y haber reportado información completa a la Superintendencia de Compañías, Valores y Seguros. Por lo tanto, el criterio de exclusión comprendió a todas las empresas menores a los 25 años.

La información fue recopilada de la base de datos de la Superintendencia de Compañías, Valores y Seguros del Ecuador en su página oficial en la cual consta el portal denominado Sector Societario, Ranking de Compañías: https://appscvsmovil.supercias.gob.ec/ranking/reporte.html

Una vez reunida la información, se la transfirió al programa Microsoft Excel para proceder a la depuración a través de un filtro por fecha de inicio de operaciones menor a 1997. El total de empresas que integraba n ambos factores corresponde a 199, cuya información fue trasladada a la base de datos del estudio y procesada en el paquete Estadístico SPSS (Statistical Package for the Social Sciences) versión 26 para generar tablas y gráficos.

Resultados y discusión

El total de empresas activas perteneciente a la Zona 4 creadas hasta el año 2021 corresponde a 7.014 cuyo promedio de edad es 8,1 años, el cual es menor respecto al total nacional de 9,9 años correspondiente a un total de 119.333 organizaciones vigentes según la Superintendencia de Compañías, Valores y Seguros (2022) y bastante bajo comparado con los promedios referenciales encontrados por Fernández & Casanova (2012) cuyo enfoque, sin embargo, es principalmente hacia las mayores empresas familiares. Por el contrario, el mencionado promedio de vida es muy cercano a la realidad mexicana de 7,8 de acuerdo con Macías Padilla (2020).

De un total de 7.014 empresas activas dentro de la Zona 4 se encontró que las empresas longevas de número igual o mayor a 25 años ascienden a 300, mismas que fueron creadas desde 1935 a 1997, lo cual equivale a únicamente el 4,3% del total general de la mencionada zona. En contraste, las restantes 6.714 empresas correspondientes al 95,7% son organizaciones menores a 25 años, lo cual permite inferir que una cantidad importante de empresas se enfrentan al lamentable cierre de operaciones. Del total de 300 empresas, el número de instituciones que reportaron información completa al ente rector hasta el año 2021 corresponde a 199, número que se tomó en cuenta para el estudio.

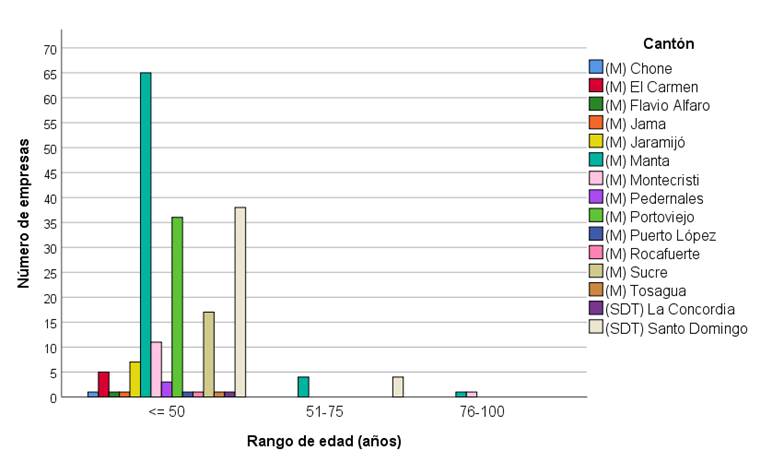

El conjunto de 199 empresas longevas de las provincias de Manabí y Santo Domingo de los Tsáchilas se distribuye en los siguientes cantones de acuerdo a los niveles administrativos de planificación en el Ecuador: provincia de Manabí (M) (Chone, El Carmen, Flavio Alfaro, Jama, Jaramijó, Manta, Montecristi, Pedernales, Portoviejo, Puerto López y Rocafuerte) y provincia de Santo Domingo de los Tsáchilas (SDT) (La Concordia y Santo Domingo).

En primer término, lo que llama la atención es que ninguna de las empresas estudiadas llega al centenar de años. De hecho, la empresa más antigua tiene 87 años. El promedio de edad de las mencionadas organizaciones corresponde a 34,1 años, ligeramente inferior al promedio nacional de empresas longevas activas que se encuentra en 35,2 años de acuerdo con la Superintendencia de Compañías, Valores y Seguros (2022), lo cual demuestra la importante contribución de las organizaciones de la Zona 4 al desarrollo empresarial del país.

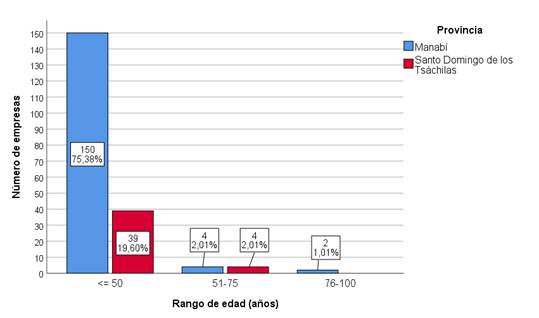

A fin de analizar panorámicamente la información de este segmento de empresas se aplicó una agrupación estadística en tres rangos de 25 años. Se evidencia que la mayor concentración de empresas, es decir el 95% equivalente a 189 organizaciones tiene entre 25 a 50 años seguidas de 8 empresas maduras de 51 a 75 años que representan el 4% y tan solo el 1% corresponde a 2 empresas longevas mayores a 75 años. Al agrupar entonces a las empresas más longevas correspondientes a los dos últimos rangos, se observa que en conjunto no sobrepasan el 5%

Respecto a la composición de capital, la mayor cantidad de empresas que ascienden a 124 son anónimas, las mismas que representan un 62,3% seguidas de 74 organizaciones de responsabilidad limitada que corresponden a un 37,2% y en una mínima proporción se observa 1 empresa anónima en predios rústicos que constituye el 0,5%, lo cual muestra que las empresas anónimas se están expandiendo y favorecen la apertura de sus paquetes accionarios.

En términos geográficos, la mayor concentración de empresas se encuentra en la provincia de Manabí con el 78,4% de organizaciones siendo el cantón Manta el de mayor agrupación de organizaciones con un 35,2% Por el contrario, en la provincia de Santo Domingo de los Tsáchilas se distribuye tan solo el 21,6% de empresas, lo cual se puede apreciar en la figura 2 la figura 3. La provincia de Manabí presenta mayor madurez en su componente societario frente a la provincia de Santo Domingo de los Tsáchilas de reciente creación.

Nota: Datos obtenidos de la Superintendencia de Compañías, Valores y Seguros (2022).

Nota: Datos obtenidos de la Superintendencia de Compañías, Valores y Seguros (2022).

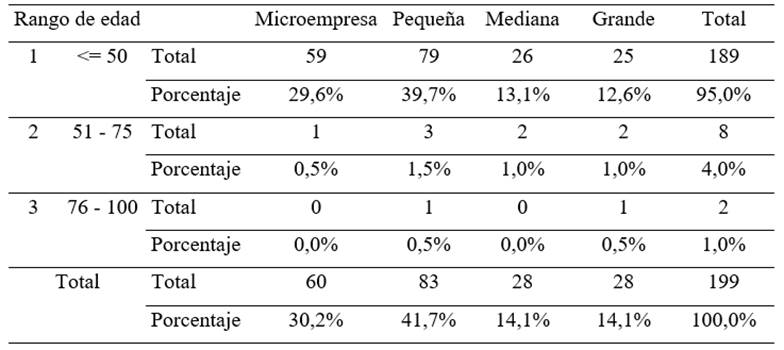

En relación con el tamaño de la empresa, en la Tabla 1 se aprecia que la mayor cantidad de organizaciones son pequeñas con un 41,7% y microempresas con un 30,2% mientras que las medianas y grandes representan la menor proporción sumando juntas un 28,2% lo cual no deja de ser significativo. De este panorama se infiere que no existe un significativo crecimiento a lo largo de las décadas de permanencia debido, entre otros factores, a los inconvenientes socioeconómicos reseñados por Solis & Robalino (2019) relacionados no solo con las variables macroeconómicas sino también con la escasa aplicación de políticas que incentiven la producción, afectando particularmente a las micro y pequeñas organizaciones.

Tabla 1 Tamaño de empresa

Nota: Datos obtenidos de la Superintendencia de Compañías, Valores y Seguros (2022).

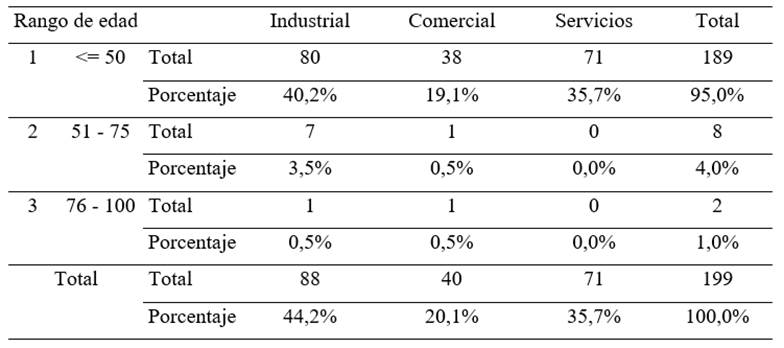

De acuerdo con el tipo de empresa, la Tabla 2 muestra que la mayor parte de empresas son industriales con un 44,2% seguidas de las empresas de servicios con un 35,7% y comerciales con un 20,1%, lo cual indica una importante evolución hacia el sector terciario sin perder una de las fortalezas en el ámbito industrial que caracteriza a las provincias de Manabí y Santo Domingo especialmente en el rubro atunero y cárnico respectivamente, muy propios de esta zona según la Secretaría Nacional de Planificación (2022).

Tabla 2 Tipo de empresa

Nota: Datos obtenidos de la Superintendencia de Compañías, Valores y Seguros (2022).

Esta realidad tiene similitudes en los tipos de empresas de otras ubicaciones geográficas, por ejemplo, de la sierra ecuatoriana, que presentan una importante concentración industrial y manufacturera según refieren Vives & Naranjo (2020) al destacar como principales actividades a la construcción, las diversas industrias y adicionalmente el transporte.

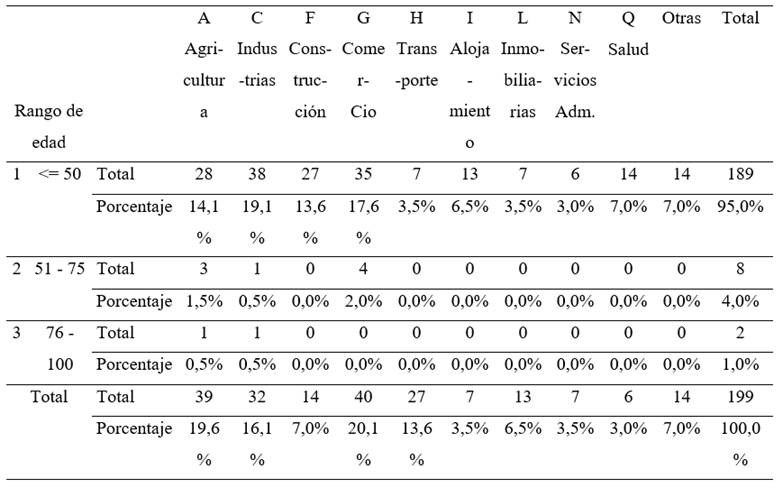

En relación con la sectorización CIIU, las empresas analizadas concentran sus operaciones en 16 actividades; sin embargo, en la Tabla 3 se exponen las 9 actividades más representativas. En la agrupación Otras se incluyen las actividades de menor práctica. Tal como se puede apreciar, las actividades más relevantes son el comercio al por mayor y al por menor con el 20,1%; agricultura, ganadería, silvicultura y pesca con el 19,6%; industrias manufactureras con el 16,1% y transporte y almacenamiento con el 13,6%, lo cual da cuenta de la relevancia de la tradición industrial de ambas provincias.

Tabla 3 Composición CIIU

Nota: Datos obtenidos de la Superintendencia de Compañías, Valores y Seguros (2022).

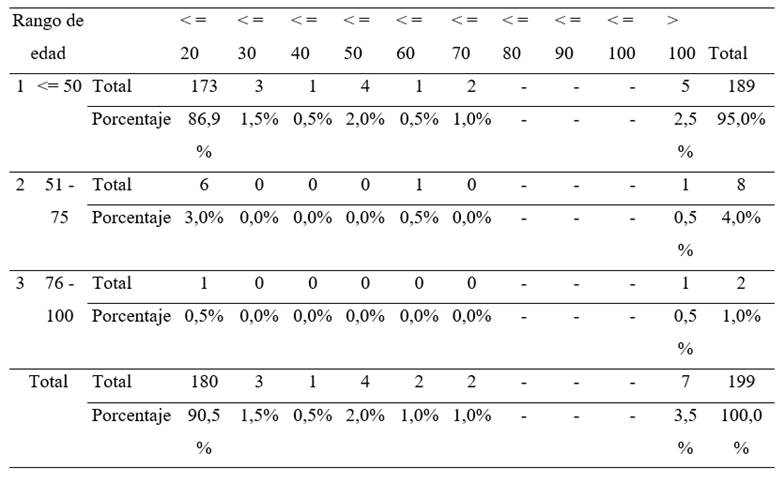

El total de ingresos de las empresas estudiadas asciende a $2.292ʹ852.783,67. De acuerdo con lo que se aprecia en la Tabla 4, la mayor cantidad de empresas correspondientes al 90,5%, es decir 180, tiene ingresos inferiores a los $20 millones mientras que, en el otro extremo, tan solo 7 organizaciones que representan el 3,5% logró ingresos sobre los $100 millones. El número mayor de empresas dentro del primer grupo corresponde tanto a microempresas como a empresas pequeñas con un 30,2% y 41,2% respectivamente en contraposición con el último grupo conformado en su totalidad únicamente por 7 empresas grandes con el 3,5%

Tabla 4 Ingresos totales en millones de dólares

Nota: Datos obtenidos de la Superintendencia de Compañías, Valores y Seguros (2022).

Esta situación confirma que mientras mayor el tamaño, mayor el nivel de ingresos y por ende en las empresas grandes recae la concentración de los ingresos que ascienden a $1.564ʹ677.504,26 equivalente al 68% del total, lo cual evidencia que prácticamente todas las organizaciones han resistido fluctuaciones en sus niveles de ingresos en períodos críticos de la economía de acuerdo con lo expresado por Mejía et al. (2019). En contraste, se observa un bajo nivel de crecimiento de las microempresas durante las últimas décadas, coincidente con el estudio de Ojeda (2022) en la Zona 6, Austro Ecuatoriano.

Según los datos analizados, se rechaza la hipótesis nula y se acepta la hipótesis alternativa pues ninguna de las empresas investigadas supera el centenar de años de existencia y el conjunto de ellas presenta diversa composición socioeconómica, evidenciando inclusive el estancamiento de una gran cantidad de organizaciones como las microempresas que siguen teniendo el mismo tamaño con ingresos anuales totales que no superan los $100.000.

Conclusiones

El estudio muestra que la provincia de mayor concentración de empresas longevas es Manabí, lo cual puede explicarse no solo por el número de habitantes y sus respectivas demandas, sino también por el hecho de que en esta provincia se encuentra la sede administrativa de la Zona 4 con la subsecuente relación política y de distribución de recursos que esto implica, situación que si bien deriva del ámbito público, ejerce influencia en el ecosistema empresarial privado pues la mencionada provincia concentra la mayor proporción de población de toda la zona.

La principal contribución del estudio es la descripción panorámica de la estructura societaria y la sectorización junto con la dinámica del tamaño y el nivel de ingresos de las empresas longevas y el aporte que la Zona 4 entrega a la economía del país en diferentes sectores productivos.

Aunque la mayoría de las empresas tienen una longevidad que iguala o supera los 25 años, ninguna de ellas ha alcanzado las diez décadas de existencia. A pesar de alcanzar una evolución significativa, estas empresas se enfrentarán a desafíos tanto internos como externos para lograr una transición generacional que les permita superar el siglo de vida. Por esta razón, las investigaciones en los ámbitos administrativos y organizacionales deben conceder la misma importancia tanto a las empresas nuevas como a las de mayor antigüedad, ya que estas últimas acumulan una valiosa experiencia que puede ser transmitida al resto de organizaciones.

Este estudio induce a diversas líneas de investigación como: causas por las cuales solo un ínfimo número de empresas rebasan los 75 años de edad, sin alcanzar, sin embargo, el centenar de años; transferencia de experiencias y capacidades de empresas longevas a empresas jóvenes; influencia de las políticas públicas en el entorno empresarial de organizaciones de diversa edad, entre otras. Un adicional alcance podría ser el estudio de la composición socioeconómica de las empresas de otras zonas administrativas del país.

Finalmente, será importante investigar el origen por el cual un gran número de microempresas longevas no han evolucionado hacia estructuras más complejas y por ende de mayor dimensión y demás aspectos como los factores críticos de éxito que les han permitido a las empresas longevas medianas y grandes lograr significativos grados de desarrollo.