Introducción

Las crisis bancarias registradas en la década de los años ochenta y noventa1, generaron la necesidad de entender las principales causas de fragilidad financiera a nivel mundial. A pesar que las consecuencias de un evento de vulnerabilidad son más homogéneas entre cada país/región (como la pérdida del producto o el deterioro de los términos de intercambio), los determinantes de fragilidad difieren de cada país dependiendo del manejo de política económica especialmente en tres sectores: monetario, financiero y externo. Por ejemplo, Mishkin (1996) argumenta que la desregulación del sistema financiero y la inestabilidad cambiaria son los principales determinantes de crisis bancarias para los países en vías de desarrollo2.

Tomando el caso de la crisis bancaria ecuatoriana del año 1999, la desregulación permitió, entre otros factores, las operaciones vinculadas dentro de un grupo financiero, vulnerando la calidad de los activos del sistema bancario. Además, una serie de desequilibrios macroeconómicos (acelerada devaluación del sucre, elevada inflación, entre otras) acompañado de shocks exógenos como la disminución del precio del petróleo, provocó el cambio del régimen monetario convencional a un sistema de dolarización oficial (Naranjo, 2003).

A pesar de que el balance de la dolarización es positivo principalmente por la estabilidad a nivel de precios (mayor confianza en los agentes) y un entorno económico más fiable, también generó restricciones en la aplicación de políticas monetarias y cambiarias tradicionales. Por ejemplo, la ausencia de un prestamista de última instancia incidió en que las entidades bancarias mantengan altos niveles de liquidez que permitan solventar las obligaciones de corto plazo (Ontaneda, 2017). Además, dentro del sistema de dolarización las políticas monetarias, estas van dirigidas hacia obtener un flujo positivo de divisas que permita mantener una determinada cantidad de efectivo para realizar transacciones (base monetaria).

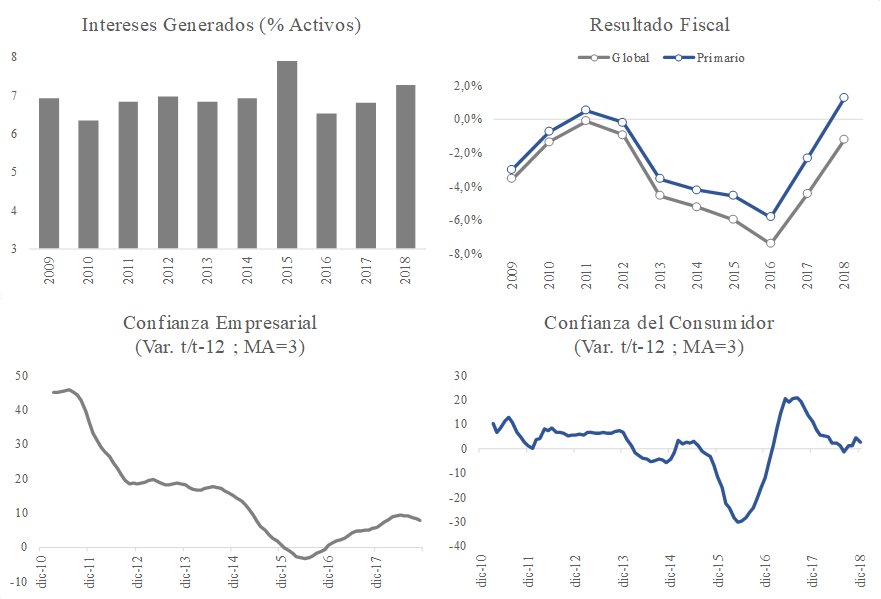

Por lo tanto, una economía totalmente dolarizada presenta distintas vulnerabilidades en el sector monetario y financiero. Por ello, es importante evaluar el comportamiento del sistema bancario para determinar la posible presencia de riesgos potenciales que impacten negativamente a la economía y al sistema de dolarización. En tal sentido, el presente trabajo examina los indicadores financieros durante diez años (2009-2018) puesto que ese periodo captura el nivel de precios de las materias primas en el desempeño económico y como consecuencia, en el comportamiento de la banca.

Por ejemplo, en el año 2013 cuando el precio del petróleo promediaba los 100 USD por barril, los indicadores financieros indicaban en promedio un nivel de morosidad del 3,1% y una rentabilidad sobre el patrimonio (ROE) del 9,1%. Por otro lado, en el año 2016 la disminución del precio de las materias primas y el impacto del terremoto deterioraron los indicadores bancarios alcanzando en promedio un 4,4% de morosidad y un 6,2% del ROE. No obstante, durante ese periodo (2013-2016), el índice de liquidez de la banca privada aumentó en 5,8 puntos porcentuales, lo que permitió afrontar los pasivos de corto plazo en un año de contracción económica (en 2016 el producto cayó en -1,2%).

Finalmente, la estructura de la investigación se presenta de la siguiente manera. En la segunda sección se resumen los principales aportes académicos con respecto a la identificación de los determinantes de fragilidad financiera. Posteriormente, la sección tres explica las metodologías a utilizar, mientras que la sección cuatro presenta los resultados de la estimación de los modelos. Por último, la sección cinco detalla las conclusiones del estudio.

Revisión de la literatura

Debido a la gran cantidad de aportaciones académicas, no existe una definición precisa sobre las crisis bancarias puesto que difieren entre sí dependiendo del enfoque, aspecto metodológico y realidad económica de cada país/región. Sin embargo, las definiciones más generales son las sugeridas por Mishkin (1996) quien señala a la crisis bancaria como el evento provocado por la asimetría de información, selección adversa y riesgo moral entre prestamista y prestatario; y por Bell y Pain (2000) quienes definen a la crisis financiera como el episodio en el cual una institución o un grupo de entidades financieras enfrentan dificultades internas como consecuencia de una caída del valor de sus activos. De acuerdo a Santomero (1997) las crisis bancarias están vinculadas directamente a los tres tipos de riesgos financieros: de mercado, de crédito y de liquidez3.

Con respecto a las evaluaciones de los determinantes de fragilidad financiera, la literatura reciente sugiere que el análisis debe partir de dos grandes enfoques: microeconómico y macroeconómico (González-Hermosillo, 1999). Desde el enfoque microeconómico, la evaluación de vulnerabilidad se centra en la evolución de una serie de indicadores para cada entidad bancaria. En este enfoque, los estudios se sustentan en ratios financieros, esta metodología se asemeja al sistema de clasificación CAMEL4, las cuales hacen referencia a la suficiencia de capital, calidad de activos, gestión financiera, rentabilidad y liquidez.

Por ejemplo, Serra y Zúñiga (2002) analizaron la vulnerabilidad financiera de Perú durante el periodo de 1995-2000 utilizando como variables independientes a los indicadores CAMEL. Otro caso con el mismo enfoque es el implementado por Bongini y otros (2000) quienes estimaron la probabilidad de insolvencia bancaria a través de los indicadores bancarios y de las estructuras de mercado para instituciones financieras del este asiático.

La principal ventaja del enfoque microeconómico, especialmente en el análisis CAMEL, es que tiende a producir resultados satisfactorios en la evaluación de fragilidad financiera debido a la cantidad de proxys potenciales que pueden tener las variables independientes. Sin embargo, algunos indicadores CAMEL que se usan como variables explicativas son endógenos5, es decir, las variables utilizadas no necesariamente representan a todas las causas de crisis financiera. De hecho, Rojas-Suárez (1998) resalta que la información de los indicadores CAMEL puede ser fácilmente reemplazada mediante el monitoreo de la tasa de interés pasiva y el spread bancario.

Por otro lado, el enfoque macroeconómico se sustenta en el análisis de los determinantes agregados que afectan a entidades bancarias o al sistema financiero. Sin embargo, las últimas crisis bancarias sugieren que la financiarización económica6 es uno de los principales determinantes de fragilidad financiera. De acuerdo a Krippner (2005), la financiarización modificó la forma de acumulación de riqueza de un país al pasar de la venta de bienes y servicios a la compraventa de valores financieros. Por lo tanto, las decisiones de producción están condicionadas al comportamiento de los mercados financieros (ej: grandes inversionistas), lo que incrementa los riesgos económicos y de fragilidad financiera (Epstein, 2001). De hecho, Stockhammer (2004) y Palley (2007) demostraron que la financiarización desacelera el crecimiento económico.

Por otra parte, existen otros factores macroeconómicos que influyen en la vulnerabilidad bancaria. Por ejemplo, Gavin y Hausmann (1996) sugieren que el crecimiento del crédito es un indicador inminente de vulnerabilidad puesto que las crisis tienden a estar precedidas por auges crediticios. Por otro lado, Mishkin (1994) resalta a la disminución del precio en los activos como la principal causa de fragilidad mientras que Honohan (1997) asocia la vulnerabilidad bancaria con un elevado nivel de intermediación financiera7, a un crecimiento de los créditos externos frente al total de depósitos y a los préstamos dirigidos al Gobierno Central desde las entidades financieras.

Otros factores macroeconómicos que inciden en las crisis bancarias incluyen a caídas en la producción, shocks adversos en los términos de intercambio, aumento de la tasa de interés real, volatilidad en la inflación, expansión crediticia y la salida de flujos de capital (González-Hermosillo, 1999). Por lo tanto, el entorno macroeconómico busca evaluar el grado de vulnerabilidad ante shocks externos o condiciones económicas desfavorables.

En este enfoque existen interesantes metodologías. Por ejemplo, la investigación de Kaminsky y Reinhart (1996) analiza el comportamiento de 15 indicadores macroeconómicos para una muestra de 20 países que pasaron por una crisis bancaria durante el periodo de 1970-1995 a través de un enfoque de señales8. Otro aporte es el implementado por Demirgüç-Kunt y Detragiache (1998) quienes establecieron variables macroeconómicas y bancarias para determinar el grado de fragilidad financiera para un grupo de países mediante un modelo logit9.

La ventaja del enfoque macroeconómico es que las variables agregadas permiten la comparación con otros países. No obstante, acorde a González-Hermosillo y otros (1997) la desventaja del enfoque radica en que el análisis es posterior al evento de fragilidad financiera, es decir, no necesariamente anticipa la ocurrencia de una crisis bancaria debido a que no identifica los canales a través de los cuales las variables macro afectan a las entidades financieras. Además, el enfoque no distingue entre los bancos solventes de los bancos insolventes, por lo tanto, el sistema de alerta tempana (evaluación ex ante) es deficiente.

Bajo este escenario, la literatura reciente sugiere un enfoque integral donde se complementen los campos financieros, micro y macroeconómicos con la finalidad de monitorear los principales indicadores bancarios mediante el sistema de alerta temprana que permita anticipar el impacto de un shock externo.

Metodología

Para estudiar la vulnerabilidad bancaria durante el periodo 2009-2018 se utilizó una técnica de estimación similar a la construcción de los modelos de alerta temprana. En tal sentido, la metodología se sustenta principalmente en los aportes de González-Hermosillo (1999), quien estimó un modelo logit con efectos fijos10 para identificar los factores macroeconómicos y microeconómicos (evaluación ex ante) que provocaron la quiebra de las instituciones financieras durante un episodio de crisis bancaria (evaluación ex post) en economías emergentes y avanzadas, especialmente en Estados Unidos: Suroeste (1986-1992), Noreste (1991-1992) y California (1992-1993); en México (1994-1995) y en Colombia (1982-1987).

Sin embargo, el modelo a estimar se diferencia de la metodología base en relación al alcance de la investigación. El presente trabajo busca identificar los determinantes de vulnerabilidad financiera para todo el sistema bancario privado mientras que el método base pretende diferenciar el comportamiento entre las entidades financieras durante una crisis bancaria. Por lo tanto, la técnica de estimación se ajusta hacia las características agregadas del sistema bancario privado, partiendo de un modelo econométrico no lineal.

Para la selección de variables, el estudio se basó en los aportes de González-Hermosillo (1999), Berróspide (1999) y Morón (2003), quienes acorde a la teoría económica y financiera, escogen las variables que mejor responden al escenario de una crisis bancaria. No obstante, las variables deben ajustarse a la temporalidad y realidad económica de cada país. Por ejemplo, los instrumentos de política económica que se manejan en Ecuador giran, en su gran mayoría, a conservar el sistema de dolarización oficial. Por lo tanto, los medios para conseguir determinados objetivos macroeconómicos difieren de un país con soberanía monetaria.

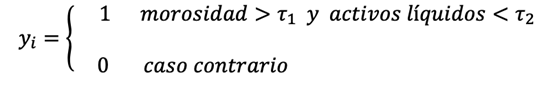

Con respecto a la variable dependiente (fragilidad financiera), el criterio de selección se ajusta tomando en cuenta dos variables: nivel de morosidad y la proporción de activos líquidos sobre el total de activos. Sin embargo, dado que el presente trabajo se basa en un contexto de dolarización oficial durante un periodo de diez años, los umbrales para determinar la vulnerabilidad difieren de los aportes tradicionales de crisis bancarias. Bajo este escenario, Páez (2015) sugiere que los parámetros de corte sean calculados mediante el promedio de las variables durante el periodo correspondiente ± una desviación estándar según corresponda11. Por consiguiente, la variable dependiente queda representada de la siguiente manera:

Dónde el umbral del nivel de morosidad es τ1 es 3,8% y el corte de los activos líquidos sobre los activos totales equivale a τ2 es 21,9%. Un análisis preliminar que se desprende del cálculo de los parámetros de corte es que el sistema bancario privado muestra un comportamiento estable durante el periodo de estudio (2009-2018) puesto que el índice de morosidad global es bajo y los activos líquidos tiene una cobertura de casi la cuarta parte del total de activos.

En cambio, los determinantes de fragilidad financiera (variables independientes) son más homogéneas entre países. Por ello, el criterio de selección se sustenta en los aportes de crisis bancarias previamente explicados, las cuales dividen a las variables explicativas en dos grandes grupos: financieras y macroeconómicas. Con respecto a las variables financieras, el presente trabajo subdivide en tipos de riesgo, calidad de activos y riesgo moral (ver anexo 1, sección 1).

Análisis Factorial

El principal inconveniente con respecto a la estimación del modelo logit para determinar el grado de vulnerabilidad en el sistema bancario privado se centra en la presencia de multicolinealidad debido al elevado número de variables explicativas.

La multicolinealidad existe cuando dos o más variables predictoras están altamente correlacionadas entre sí. Si los regresores presentan multicolinealidad, entonces los coeficientes se estimarán de forma imprecisa debido a que el efecto de una alta correlación entre variables explicativas se traduce a un incremento en la varianza de los estimadores. Para solucionar dicho problema, se sigue la metodología implementada por Maldonado (2010) y Páez (2016), quienes realizaron un análisis factorial (técnica de reducción de datos) con la finalidad de disminuir la cantidad de variables explicativas, manteniendo la mayor información posible12.

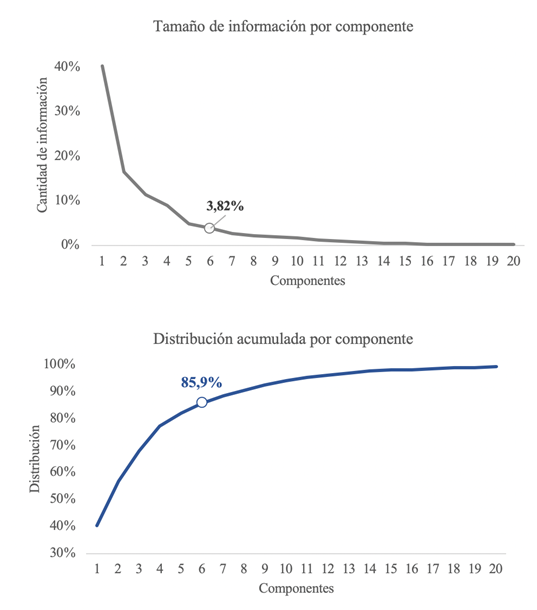

El principal enfoque para la reducción de datos, especialmente para datos continuos, se centra en las técnicas de álgebra lineal, la cual proyecta datos de un espacio de alta dimensión a un espacio de menor dimensión. En tal sentido, se optó por la técnica del análisis de componentes principales (ACP) para reducir los efectos de multicolinealidad. Esta técnica captura la mayor cantidad de información a través de la varianza de los datos y los agrupa en una reducida cantidad de factores (Tan, Steinbach, & Kumar, 2005).

Resultados

Con respecto a la estimación del modelo de fragilidad financiera se realizó una serie de procesos que permiten obtener resultados consistentes. En primer lugar, se realizó una técnica de reducción de datos a través del análisis de componentes principales con el objetivo de reducir los problemas de multicolinealidad debido al gran número de variables independientes13. Los resultados indican que el 85,9% de la información (equivalente a 34 variables aproximadamente) está contenida en los primeros seis componentes. Posteriormente, se escogieron las variables que aportan la mayor cantidad de información por componente14.

En segundo lugar, se seleccionó dos variables financieras y dos variables macroeconómicas de los valores más altos por componente. Con respecto al primer grupo, las variables se dividen en tipos de riesgo (crédito, mercado y liquidez) o en indicadores de eficiencia con el propósito de elegir una variable por rubro. En tal sentido, si existen dos valores seleccionados en el mismo componente que pertenecen a la misma división se escogerá a la variable con el valor absoluto más alto15. Bajo este contexto, el criterio de selección busca agrupar la mayor cantidad de información y asegurar que al menos una de las variables analizadas representa a un grupo determinado (calidad, de activos, riesgo de mercado, entre otras).

Como consecuencia, se seleccionó a las diez variables que más información aportaban con respecto a los determinantes de fragilidad financiera del sector bancario privado. Posteriormente se estimó el modelo logit con el objetivo de clasificar a las variables acorde a la teoría económica (revisar el anexo 2 para ver la evolución de las variables seleccionadas durante el periodo 2009-2018). El resultado del modelo indica que tres de las diez variables no cumplen con el signo esperado acorde a la teoría económica.

Tabla 1 Resultados del modelo logit con 10 variables explicativas

| Variable | Coeficiente | Estadístico Wald | Odds Ratio | Error Estándar |

|---|---|---|---|---|

| Cartera_Vivienda | 0,09 | 0,00 | 1,10 | 5,75 |

| Consumo_Activo | -1,42 | 0,45 | 0,24 | 2,12 |

| Cobertura_Vivienda | -0,23 | 1,27 | 0,79 | 0,21 |

| Crecimiento_Vivienda | -0,24 | 0,07 | 0,79 | 0,90 |

| Act. Líquidos_Pasivos | -0,11 | 0,01 | 0,90 | 1,49 |

| Intereses_Activos | -1,38 | 0,53 | 0,25 | 1,90 |

| Log_Activos | -0,46 | 0,00 | 0,63 | 25,62 |

| Resultado Fiscal | -4,86 | 1,10 | 0,01 | 4,64 |

| Confianza Empresarial | -0,10 | 0,02 | 0,91 | 0,65 |

| Confianza Consumidor | 0,06 | 0,25 | 1,06 | 0,12 |

| Constante | 61,46 | 0,04 | 0,00 | 319,48 |

| Log-Likelihood | -47,12 | Error Tipo I | 0,97% | |

| Prob > chi2 | 0,00 | Error Tipo II | 0,00% |

Fuente: Banco Central del Ecuador

Elaborado por: Autores

Por un lado, el resultado de la cartera de consumo con respecto a los activos totales responde al crecimiento de la cartera de consumo en los últimos diez años, provocando una menor concentración de la cartera comercial. Por ejemplo, al cierre de 2018, la cartera de consumo aumentó en 5,8 puntos porcentuales con respecto al año 2019, alcanzando un tamaño del 36,5% de los activos totales mientras que la cartera comercial incrementó en 1,2 puntos porcentuales, obteniendo un tamaño del 47,2% de los activos totales. Este comportamiento sugiere que la concentración de la cartera pasó de uno a dos segmentos crediticios, es decir, en los últimos diez se diversificó el portafolio crediticio de las entidades financieras.

Sin embargo, la variable es eliminada debido a que la morosidad de la cartera de consumo es la más alta con respecto a los demás segmentos. De hecho, durante el periodo 2009-2018, el nivel de morosidad alcanzó, en promedio el 5,6% frente al 1,1% y 2,3% de la cartera comercial e inmobiliaria respectivamente. Por lo tanto, un crecimiento en el tamaño de la cartera de consumo se asocia con un mayor riesgo de default, influyendo en un incremento en la probabilidad de fragilidad financiera.

Para el caso de los intereses ganados sobre los activos totales, el resultado indica una relación negativa con respecto a la probabilidad de fragilidad financiera. Este comportamiento responde a que los intereses por recargo (en caso de morosidad) representan ingresos adicionales para las entidades financieras puesto que las provisiones por créditos vencidos de la banca privada son lo suficientemente altas para respaldar un incumplimiento de una determinada cuota. Sin embargo, la teoría sugiere una relación positiva entre ambas variables debido a que altas tasas de interés son asociadas a préstamos más riesgosos o con una alta probabilidad de incumplimiento.

Por otro lado, el modelo muestra que, a mayor tasa de crecimiento de la confianza del consumidor, existe una mayor probabilidad de fragilidad financiera. Esta premisa responde principalmente a la metodología de cálculo del indicador, la cual se basa en una encuesta a un miembro del hogar sobre la situación económica familiar, del país, entre otras. Bajo este criterio, la confianza del consumidor muestra la percepción por parte de los hogares sobre la situación económica actual y futura; no obstante, no influye directamente en el desempeño del sector bancario privado. Además, la teoría económica indica que la confianza del consumidor se relaciona negativamente con la probabilidad de fragilidad financiera puesto que una mejor percepción reduce los riesgos de insolvencia.

Por estas razones, las tres variables analizadas y seleccionadas fueron eliminadas del modelo final porque no corresponden al signo esperado acorde a la teoría económica y financiera.

Posteriormente, con las siete variables restantes se analizó la matriz de correlaciones para identificar las variables explicativas con mayor relación entre sí. El umbral para el análisis fue una correlación, en términos absolutos, mayor a 0,80, por lo tanto, si existen dos variables altamente correlacionadas, el criterio de selección indica que sólo una de las dos se elegirá para la estimación final.

De hecho, la matriz de correlaciones indica que tres variables están altamente relacionadas entre sí: 1) el nivel de cobertura de la cartera inmobiliaria, 2) la tasa de crecimiento de la confianza empresarial y 3) el logaritmo de los activos totales. Bajo este escenario, se optó por seleccionar una de las tres variables acorde a la significancia estadística y al enfoque del estudio. En tal sentido, se escogió a la tasa de crecimiento de la confianza empresarial porque es un indicador que influye en el comportamiento del sistema bancario privado en general en comparación con los otros indicadores, los cuales tienen un enfoque más individual.

Tabla 2 Matriz de correlaciones de las variables independientes

| Cartera_Vivienda | Cobertura_ Vivienda | Crecimiento_ Vivienda | Act. Líquidos_ Pasivos | Log_ Activos | Resultado Fiscal | Confianza Empresarial | |

| Cartera_ Vivienda | 1,00 | ||||||

| Cobertura_ Vivienda | 0,36 | 1,00 | |||||

| Crecimiento_Vivienda | 0,10 | -0,35 | 1,00 | ||||

| Act. Líquidos_ Pasivos | 0,53 | 0,01 | 0,01 | 1,00 | |||

| Log_Activos | -0,52 | -0,82 | 0,41 | -0,35 | 1,00 | ||

| Resultado Fiscal | 0,06 | 0,29 | -0,26 | -0,07 | -0,23 | 1,00 | |

| Confianza Empresarial | 0,37 | 0,90 | -0,53 | 0,05 | -0,84 | 0,32 | 1,00 |

Fuente: Banco Central del Ecuador

Elaborado por: Autores

Por ello, se seleccionaron cinco variables para la estimación del modelo logit. Sin embargo, la estimación sugirió eliminar al indicador de activos líquidos sobre pasivos debido a que no aportaba significativamente al modelo y el signo esperado no era el correcto, por lo cual, la estimación final se basó en cuatro variables.

La Tabla 3 muestra que los signos de los coeficientes son consistentes con los signos esperados acorde a la teoría económica y financiera. Por ejemplo, un resultado fiscal superavitario se relaciona negativamente con la probabilidad de fragilidad financiera debido a que reduce los riesgos internos y externos, principalmente por una mayor percepción de riqueza en las finanzas públicas. En este escenario, las necesidades de financiamiento del país disminuyen, otorgando mayor solidez al sistema bancario.

Tabla 3: Resultados del modelo logit final

| Variable | Coeficiente | Estadístico Wald | Odds Ratio | Error Estándar |

|---|---|---|---|---|

| Crecimiento_Vivienda | -0,36 | 2,36 | 0,70 | 0,16 |

| Cartera_Vivienda | 3,41* | 6,63 | 30,29 | 40,13 |

| Resultado Fiscal | -1,88 | 1,70 | 0,15 | 0,22 |

| Confianza Empresarial | -0,35* | 4,79 | 0,71 | 0,11 |

| Constante | -27,82* | 4,63 | 0,00 | 0,00 |

| Log-Likelihood | -12,15 | Error Tipo I | 2,50% | |

| Prob > chi2 | 0,00 | Error Tipo II | 18,75% | |

| Pseudo R2 | 0,72 |

* denota signicicancia estadística al 5%.

Fuente: Banco Central del Ecuador, Superintendencia de Bancos

Elaborado por: Autores

En la misma línea, el crecimiento de la confianza empresarial sobre la situación económica reduce la probabilidad de vulnerabilidad bancaria en dos razones. La primera se centra en el cumplimiento de las obligaciones crediticias contraídas por las empresas, disminuyendo el nivel de morosidad de la cartera comercial. Además, las micro, pequeñas y medianas empresas pueden obtener mayores recursos para sus operaciones puesto que la banca dirigiría su cartera hacia segmentos más riesgosos. La segunda razón se refiere al incremento de los depósitos proveniente de un aumento en la demanda de trabajadores debido a un mejor desempeño del sector empresarial. Este escenario nutre constantemente de liquidez al sistema financiero, alcanzando un nivel suficiente que permita realizar operaciones de mayor riesgo.

Por otro lado, los efectos del crecimiento interanual de la cartera inmobiliaria dependen de su desempeño. Por ejemplo, durante el último trimestre del 2018, la cartera inmobiliaria creció a un promedio del 3,8% frente a un crecimiento del 10,7% y 16,9% en la cartera comercial y de consumo respectivamente. En este contexto, un crecimiento de la cartera inmobiliaria no representaría un riesgo de fragilidad financiera si el sector inmobiliario conserva el precio de sus activos. No obstante, si el crecimiento de la cartera inmobiliaria se dispara en el corto plazo, esta variable sí incide en un riesgo de fragilidad financiera.

El incremento en el tamaño de la cartera inmobiliaria frente a la cartera total se relaciona positivamente con la probabilidad de fragilidad financiera. La concentración de un tipo de riesgo (cartera inmobiliaria), aumenta el grado de vulnerabilidad ante un shock externo. De hecho, este comportamiento es consistente con una de las causas de la crisis financiera asiática a finales de la década de los noventa. En este escenario, es importante direccionar los montos hacia otros segmentos para reducir la exposición al riesgo del sistema bancario privado.

Con respecto a la estimación del modelo, las medidas de bondad de ajuste demuestran una correcta adecuación del modelo. En primer lugar, los errores tipo I y tipo II se ubicaron en 2,50% y 18,75% respectivamente, lo que indica que el modelo clasificó correctamente a los escenarios de fragilidad financiera y al escenario solvente en un 94,79%. En segundo lugar, la prueba Hosmer-Lemeshow no rechazó la hipótesis nula, por lo tanto, el modelo es adecuado ya que no existen diferencias significativas entre los valores observados y los valores esperados. Finalmente, el test de Wald indica que las variables seleccionadas explican adecuadamente al modelo.

Tabla 4 Prueba Hosmer-Lemeshow para el modelo logit final

| Grupo | Prob | P (Fragilidad) = 1 | P (Fragilidad) = 0 | Total | |||

|---|---|---|---|---|---|---|---|

| Observado | Estimado | Observado | Estimado | ||||

| 1 | 0,00 | 0 | 0,0 | 10 | 10,0 | 10 | |

| 2 | 0,00 | 0 | 0,0 | 10 | 10,0 | 10 | |

| 3 | 0,00 | 0 | 0,0 | 9 | 9,0 | 9 | |

| 4 | 0,00 | 0 | 0,0 | 10 | 10,0 | 10 | |

| 5 | 0,00 | 0 | 0,0 | 9 | 9,0 | 9 | |

| 6 | 0,02 | 0 | 0,1 | 10 | 9,9 | 10 | |

| 7 | 0,04 | 0 | 0,3 | 10 | 9,7 | 10 | |

| 8 | 0,18 | 1 | 0,8 | 8 | 8,2 | 9 | |

| 9 | 0,91 | 7 | 6,0 | 3 | 4,0 | 10 | |

| 10 | 0,98 | 8 | 8,7 | 1 | 0,3 | 9 | |

| Hosmer chi2 | 2,65 | ||||||

| Prob > chi2 | 0,95 | ||||||

Fuente: Banco Central del Ecuador

Elaborado por: Autores

Por otro lado, para una mayor comprensión de los resultados del modelo logit, se estimaron los efectos marginales en la media (MEM) de cada variable. En tal sentido, si la tasa de crecimiento de la cartera inmobiliaria aumenta en un punto porcentual con respecto a su promedio (6,59%), manteniendo todo lo demás constante, la probabilidad de fragilidad financiera disminuye en 0,37% mientras que, si el tamaño de la cartera inmobiliaria aumenta en 1% con respecto al promedio (9,19%), la probabilidad de fragilidad financiera aumentará en 3,46%. Por otro lado, si la tasa de crecimiento de la confianza empresarial se incrementa en un punto porcentual con respecto al promedio (14,73%), la probabilidad de vulnerabilidad disminuirá en 0,35%16 (para detalles gráficos revisar el anexo 3).

Además, se calculó que con los valores promedio de las variables mencionadas y si el resultado fiscal es deficitario, la probabilidad de fragilidad financiera alcanza el 1,03%, lo que demuestra que el sistema bancario privado durante el periodo 2009-2018 tuvo un comportamiento solvente, líquido e incluso resiliente ante shocks internos y externos. De hecho, el indicador de solvencia alcanzó el 13,3% al cierre de 2018, ubicándose en el 60% más alto de la distribución histórica. Además, de acuerdo a la información de la Federación de Bancos Latinoamericanos, el índice de liquidez de la banca privada es uno de los más altos de la región, alcanzando 27,9% al cierre de 2018.

El análisis de los indicadores del sistema bancario privado podría resultar insuficiente para determinar las vulnerabilidades del sector monetario y financiero en una economía totalmente dolarizada. La ausencia de un prestamista de última instancia y la incapacidad de realizar políticas monetarias y cambiaras convencionales genera la adopción de nuevos instrumentos para mantener la estabilidad del sistema financiero. Por ejemplo, las reservas internacionales y el Fondo de Liquidez son mecanismos precautorios que garantizan un determinado nivel de liquidez para las instituciones bancarias ante un shock externo. Por ello, es importante en futuras investigaciones analizar el comportamiento de las reservas internacionales para reducir los riesgos de liquidez en la economía ecuatoriana.

Conclusión

La experiencia de las crisis bancarias a finales de la década de los años noventa evidenció las costosas consecuencias, especialmente en el deterioro económico tanto a nivel agregado (pérdida del producto, deterioro de los términos de intercambio, entre otros) como a nivel microeconómico (quiebra de entidades financieras). Por ello, los eventos de crisis bancarias sugieren una oportuna acción por parte de los hacedores de política económica que permita estabilizar la trayectoria de crecimiento en el mediano plazo y minimizar los problemas sociales y financieros. En el caso ecuatoriano, la principal política de estabilización después de la última crisis bancaria (1999) fue el cambio de régimen monetario al sistema de dolarización oficial, régimen que persiste hasta la actualidad.

Bajo este escenario, el presente artículo discute los principales riesgos monetarios y financieros en una economía totalmente dolarizada para determinar las vulnerabilidades del sistema bancario privado. En tal sentido, los resultados indican que el sistema financiero se encuentra en una solvente posición durante el periodo 2009-2018. Sin embargo, las probabilidades de fragilidad financiera aumentan ante un resultado fiscal deficitario y un incremento en el tamaño de un segmento crediticio. Además, en un esquema de dolarización oficial las fuentes y usos de liquidez determinan gran parte del sistema financiero.