Cómo citar:

Gómez, G ., Navarro-Barranzuela A., y Marchena-Ojeda, L. M. (2022). El crowdlending como alternativa de financiamiento para las mipymes del Perú. Retos Revista de Ciencias de la Administración y Economía, 12(23), pp. 161-177. https://doi.org/10.17163/ret.n23.2022.10

1 Introducción

Las micro, pequeñas y medianas empresas (Mipymes), como tendencia general a nivel mundial, constituyen una fuerza importante en el desarrollo económico de un país: esto se refleja en la generación de empleo —más de la mitad proviene de las mipymes— su aporte al Producto Interno Bruto (PIB) —que es realmente significativo—, e incluso sus colaboraciones con distintos métodos de producción a través del aprovechamiento tecnológico. Evidentemente, su trascendencia se ve reflejada cuando se evalúan a las mipymes como un todo y no de manera individual (INEI, 2019). Sin embargo, a pesar de su gran importancia, las mipymes son las que, principalmente, se ven perjudicadas cuando se trata de solucionar sus problemas de liquidez, desencadenando como consecuencia el detenimiento de su funcionamiento; en ese sentido, como solución aparente, se encuentra el sistema financiero, que, desde luego, tiene como pilar fundamental el garantizar la correcta distribución de recursos financieros, evaluando la situación financiera de prestamistas y prestatarios —teniendo en cuenta sus niveles de liquidez, rentabilidad y riesgo, por citar algunos aspectos-, tratando de mantener un mercado equilibrado y eficiente.

Sin embargo, el sistema financiero no puede abastecer en su totalidad la demanda de financiación por parte de las mipymes, trayendo como consecuencia que, ante la falta de alternativas, se recurra al sector financiero informal, donde la relación costo-rendimiento termina perjudicando económicamente a las empresas. En ese contexto surge el presente trabajo de investigación: propone al crowdlending como una alternativa al sistema financiero tradicional, que hará que las mipymes asuman menores costos financieros y obtengan más beneficios y facilidades al momento de acceder a algún crédito, mejorando potencialmente sus problemas de liquidez, lo que les dará un respaldo importante para continuar en funcionamiento o, inclusive, darles la oportunidad para iniciar proyectos innovadores.

El crowdlending ha ido tomando real importancia con el transcurso del tiempo a nivel mundial, alcanzando resultados muy positivos, potenciados por el desarrollo tecnológico y la correcta aplicación en las diversas jurisdicciones; además de ser una opción muy versátil y dirigida a distintos tipos de empresa de diversos sectores. En el Perú, la incursión de esta opción como alternativa de financiamiento —si bien tiene una tendencia creciente— todavía no es tan importante como en otros países. En la región Piura, ubicada al norte del Perú, el conocimiento del crowdlending es prácticamente nula —lo que hace nulo también su utilización— por lo que es importante promover el uso de las plataformas de crowdlending, evaluando y determinando la potencial demanda de los empresarios —medidos a través de su nivel de disposición— para financiarse a través de este método; dando a conocer, a través de la correcta información y el debido asesoramiento, los beneficios del crowdlending que les permitan, además de superar problemas financieros, el crecimiento sostenido de sus empresas. De esta manera, la parte de la demanda no cubierta por el sistema financiero puede ser asumida por el crowdlending, disminuyendo la brecha de la exclusión financiera, ocasionando, consecuentemente, un impacto positivo en la economía del país. Por lo tanto, el objetivo de esta investigación fue establecer si las mipymes de la región Piura están dispuestas a demandar financiamiento a través del Crowdlending.

1.1 El financiamiento de las mipymes

Las mipymes conforman aproximadamente un 99 % del sistema empresarial de cada país (Dini & Stumpo, 2018), constituyéndose como uno de los pilares y motores de la economía a nivel mundial. Su importancia radica en que a través de estas se puede alcanzar un sistema económico competitivo e impulsar el crecimiento sostenible e inclusivo. Las mipymes son un factor fundamental a tener en cuenta, debido a que es importante su contribución a la disminución de la pobreza, a atender a la demanda de empleo y a ayudar al desarrollo de la economía —beneficiando sobre todo a los de bajo nivel económico— dando lugar a un ambiente de competencia en el mercado, a través de servicios especializados y aprovechando las oportunidades tecnológicas cada vez más avanzadas que permiten elevar los niveles de capacidad productiva, eficiencia y eficacia del personal, disminuyendo los costos y provocando el desarrollo de futuros proyectos, apoyados también de políticas estatales —en las que destacan la creación de programas de apoyo a las mipyme, que les permita superar diversos inconvenientes para su funcionamiento, como lo es el acceso a fuentes de financiamiento— de tal manera que se genere un entorno favorable para el crecimiento y desarrollo de estas empresas (Arbulú & Otoya, 2006; Basurco, 2016).

Según Bortesi et al. (2014), las pequeñas y medianas empresas (Pyme) cuentan con fuentes de financiación que van desde el crédito de los proveedores, el leasing y los habituales modos de financiamiento del Sistema Financiero. Sin embargo, las pyme presentan ciertas dificultades como la falta de garantías que permitan respaldar los créditos que solicitan, el insuficiente valor de sus activos que limitan su capacidad para obtener préstamos o el capital aportado no cubre los requisitos con relación al crédito solicitado; por ende, las pymes acceden en su mayoría a un crédito escaso, de alto costo y plazos muy cortos de pago. Asimismo, se tiene que el restringido acceso a diferentes fuentes de financiación se debe a la falta de información del mercado externo e interno, la informalidad, la debilidad de la economía del país, la falta de solidez y la incapacidad para cubrir la demanda nacional y mucho menos competir en el mercado externo (Guerrero et al., 2017). Para el caso de las micro empresas, el Sistema Financiero oferta créditos para capital de trabajo; es decir, el financiamiento se enfoca en el corto plazo. Este tipo de financiamiento se hace a través de instituciones financieras especializadas en microfinanzas y tiene un costo financiero más elevado que para las pymes, debido a que este sector ha operado una política sumamente agresiva, promoviendo tasas de interés muy elevadas, comité de crédito poco eficaz, tecnología incipiente, y con clientela compartida (entre 30 % y 50 % participan en dos o más instituciones) (Orozco-Gutiérrez, 2019).

En definitiva, las fuentes de financiamiento a las que tienen acceso las mipymes son limitadas; sumándose el hecho de que no todas estas fuentes son conocidas por los dueños de las empresas, principalmente aquellas que provienen de financiamiento de terceros, las que ofrece el Estado y el ofrecido por el Mercado Alternativo de Valores. Además, muchas de las mipymes se limitan a hacer uso de los ingresos generados por las actividades del giro del negocio y del capital propio que muchas veces es escaso; por lo tanto tienen mayor necesidad de crédito, lo que hace que recurran al sistema financiero, pero con poco éxito porque no cumplen con todos los requisitos que se exigen, lo que trae como consecuencia que se recurra al crédito informal, el cual es más flexible en términos de requisitos, cuotas y tiempo de pago (Lerma & Martín, 2007).

A todo ello se le suma el impacto negativo que ha generado la pandemia del COVID-19 en la economía, paralizando la oferta y la demanda de bienes y servicios, suspendiendo el flujo de ingresos debido a la inactividad económica, lo cual afectó directamente a las mipymes; se ha puesto en peligro a la empresa en marcha y su continuidad, provocando que muchos de estos negocios cerraron pues se vio abruptamente interrumpida su cadena de producción, evidenciando la debilidad de sus sistemas operativos, de costos y cadenas de suministro. Ante esta situación, el Estado ha implementado políticas económicas las cuales se han centrado en otorgar financiamiento a través de programas como Reactiva Perú, el Fondo de Apoyo Empresarial a las Micro y Pequeñas Empresas (FAE-MYPE) y la flexibilización del cumplimiento de pago de impuesto. Sin embargo, según Aguilar y Santillán (2022) en el caso de FAE-MYPE, el cual otorga capital de trabajo a las empresas para refinanciar deudas, solo el 2 % ha podido aplicarse a pyme. Asimismo, según el Banco Central de Reserva del Perú (2022) las mypes accedieron al 20 % de los créditos del programa Reactiva Perú (de un total de 55 276 millones de soles), beneficiando a 439 697 mypes (90,8 % de las empresas beneficiadas).

1.2 El crowdlending

Estarellas (2015) define el crowdfunding como “el proceso de solicitar pequeñas aportaciones de varios inversores a través de una plataforma online, recibiendo estos a cambio una forma de valor y evitando el recurrir a banqueros o fondos de capital de riesgo” (p.11). Como una de las modalidades de crowdfunding surge el crowdlending, teniendo como fin fundamental financiar proyectos a personas naturales o jurídicas a cambio de una retribución económica; es decir, quien necesite recursos recurre a una plataforma de crowlending, donde puede encontrar agentes superavitarios dispuestos a realizar un préstamo, recibiendo a cambio el capital aportado más los intereses pactados (Ramírez & Muñoz, 2016).

Teniendo en cuenta el limitado acceso al financiamiento que tienen las mipymes y las restricciones a su acceso, el crowdlending se ha constituido como una nueva alternativa para cubrir sus necesidades de liquidez. Existe poca literatura científica mediante la cual se ha estudiado al crowdlending como una fuente de financiamiento para las empresas, no se tienen referencias de alguna investigación donde se haya estudiado la disposición de las mipymes para financiarse a través del crowdlending. Entre los estudios realizados se tiene a San-Jose y Retolaza (2016) quienes indican que el crowdlending describe una nueva herramienta de financiamiento como una forma principal de préstamo, que permite a las empresas, mediante su implementación, el desarrollo social y la participación de los interesados, además que puede garantizar la sostenibilidad financiera de las empresas. Por otro lado, el estudio sugiere que, para lograr usar los excedentes de efectivo de una manera eficiente, el préstamo colectivo debe de ser relevante para conseguir el objetivo económico de los inversionistas, pues el financiamiento colectivo como una innovación social no garantiza en sí mismo el beneficio económico.

Asimismo, Ramírez y Muñoz (2016) establecieron que el crowdlending se ha convertido en el complemento perfecto para la financiación de múltiples empresas, en especial de aquellas que han sufrido más restricciones al crédito, como pueden ser las pymes o aquellas de reciente creación, y todo ello debido a su flexibilidad, rapidez y facilidad de concesión así como otras características de carácter financiero como el abaratamiento de costos para la empresa o la circunstancia implícita de no consumir riesgo bancario para las empresas solicitantes. Por otro lado, Loës (2017) planteó un análisis en profundidad de los microcréditos y del crowdlending como alternativa para financiar a las pequeñas empresas, además de realizar una comparación de dichas alternativas para probar si las microfinanzas y los préstamos colectivos continuarán coexistiendo como alternativas a los préstamos tradicionales, o si las Fintech asumirán y cambiarán el panorama financiero de manera irrevocable. El trabajo concluye demostrando que el crowdfunding es un fenómeno que está creciendo de una manera exponencial y que el crowdlending es la fuente de crowdfunding más importante en términos de fondos recaudados debido a la drástica reducción de los costos fijos permitidos gracias a las Fintech y la creciente falta de confianza en el sector bancario por parte del público.

Boitan (2016) reveló mediante su estudio que las pymes o las personas que desean iniciar una nueva empresa están experimentando dificultades para obtener financiamiento del sistema bancario o, simplemente, están excluidas; entonces, ahí radica la importancia de las plataformas de financiación colectiva, pues actúan como punto de intersección entre la creciente demanda de dinero y la oferta monetaria. Sostiene, además, que el crowdfunding no debe ser visto como un sustituto de los productos bancarios, sino como un complemento de esta actividad para tratar de superar la exclusión financiera. De la misma forma, Pesca (2017) concluyó que el modelo de crowdfunding es innovador para las pymes —pues se ajustan a su financiación— y puede desempeñar un papel relevante ante la búsqueda de alternativas eficaces de financiamiento —sobre todo para las empresas en sus comienzos o para proyectos de emprendimiento que no pueden acceder al sistema financiero tradicional. También afirma la importancia de tener establecido un marco legal con el fin de proteger el ahorro público, mejorando así la transparencia y la promoción de formas alternativas de financiamiento como lo es el crowdfunding, pues permitirá generar competencias en lo que respecta a la cultura financiera del país.

Chen y Han (2012) destacan la aparición de las plataformas de crowdlending como un mecanismo revulsivo en un escenario donde la banca tradicional era la única existente como fuente de financiamiento. En ese sentido, el crowdlending aprovecha al máximo las ventajas tecnológicas y económicas —globalización del internet, popularidad de redes sociales, inversores autónomos— para mejorar la competencia y acaparando una parte de la demanda de créditos. Omarini (2018) plantea que una de las ventajas más importantes del crowdlending es que permite una integración nueva y fuerte entre un circuito financiero directo —el mercado— y un circuito financiero indirecto —intermediarios financieros—; es decir, las plataformas de crowdlending combinan las funciones de un operador de mercado y un proveedor de servicios, logrando una integración de funciones económicas, eliminando la distinción entre operadores del mercado y proveedores de servicios financieros. Del mismo modo, señala que las plataformas por sí mismas hacen evaluaciones del préstamo —esto es, asesoramiento financiero— brindando múltiples servicios financieros —como diversificación de carteras— que permitan la compra y custodia de productos, sin necesariamente depender de alguna entidad para lograrlo.

A través de este método, se expande el rango geográfico de la inversión, puesto que la geografía no necesariamente es un limitante para invertir o financiarse en plataformas de crowdlending. Del mismo modo, la empresa puede emplear el crowdlending como una red de soporte y validación de productos que le permita explorar la viabilidad del mismo, además de verse beneficiado por el marketing, debido a la exposición del negocio en la plataforma (InfoDev, 2013).

Para la conveniencia de los inversionistas, las plataformas de crowdlending en su mayoría ofrecen distintas opciones de diversificación según el monto máximo establecido de inversión, su distribución según el riesgo que está dispuesto a afrontar y los vencimientos de los préstamos (Milaap, 2017). El crowdfunder, en este modelo de inversión, puede escoger el riesgo que quiere asumir y la rentabilidad que quiere obtener. Además, la plataforma le posibilita la opción de elegir la empresa a quien quiere financiar, el plazo de la inversión, el importe que quiere invertir y la forma de recibir el retorno de la inversión: puede que el inversor decida recuperar su inversión en una sola cuota al vencimiento del préstamo o irla rescatando periódicamente en cuotas mensuales junto con los intereses ganados, pudiendo, inclusive, retirar el dinero que tenga disponible cuando él lo prefiera sin asumir ningún costo extra. Conjuntamente, las comisiones que cobran las plataformas son relativamente bajas —incluso hay algunas que no retienen comisiones de ningún tipo—; y el crowdfunder tiene la posibilidad, adicionalmente, de acceder al perfil de riesgo del prestatario, de tal forma que esté a su disposición la mayor cantidad de información posible que le permita escoger la mejor alternativa de inversión (Gutiérrez, 2018; MyTripleA, 2016).

Lenz (2016) afirma que las principales ventajas para el prestatario están reflejadas en menores costos de transacción en el proceso de solicitud del préstamo, así como el empleo de menos tiempo, desde que se hace la solicitud hasta que se recibe el préstamo, a comparación de los bancos. Dichos bajos costos de transacción derivan de la constante accesibilidad de la plataforma, junto con los reducidos requisitos de documentación, complementado con un proceso simple y transparente. En líneas generales, el crowdlending soluciona el problema más común que tienen las empresas: el acceso restringido al financiamiento, por lo que, a través de esta modalidad, podrán obtener fondos para desarrollar sus productos o servicios; y si se complementa con una correcta educación financiera, constituirá, además, un eventual potenciador de la inclusión financiera (Oxera, 2016).

Por otro lado, Käfer (2016) establece que existen riesgos generales y principales del crowdlending: el riesgo de crédito, el riesgo de liquidez y el riesgo operativo. Incluso, la regulación de estas plataformas supone un riesgo en cuanto al alcance de la misma y su repercusión, pues puede que, en lugar de fomentar la utilización de este modelo de negocio, desincentive a la población debido al surgimiento de obligaciones de cumplimiento de distintos requisitos producto de desacuerdos entre los diversos agentes reguladores involucrados (Zetzsche & Preiner, 2018).

Por su parte, el promotor o el prestatario, al ser analizado inicialmente y acreditar tener una capacidad de reembolso, puede, en un momento dado, estar imposibilitado de devolver el préstamo del que se benefició. Para mitigar este tipo de riesgo, se recomienda optar por préstamos a corto plazo por encima de los de largo plazo, teniendo en cuenta la solidez financiera, dando preferencia a las empresas con mejores índices de solvencia; o estableciendo determinados períodos de gracia de tal manera que el prestatario, después de analizar su récord crediticio, disminuya de manera importante su riesgo de liquidez (López, 2016; Colectual; 2016; Gutiérrez, 2018).

1.3 Banca tradicional versus crowdlending

Capital LoanBook (2017) detalla algunas diferencias que pueden inclinar al usuario decidirse por emplear una plataforma de crowdlending u optar por la banca tradicional. El primer punto determinante es el tiempo de análisis de operaciones: los bancos, al depender de un departamento de central de riesgos, pueden demorar inclusive semanas debido a que requieren más exigencias de documentación y garantías adicionales; el crowdlending, sin embargo, no tiene necesidad de documentación masiva que, muchas veces, resulta hasta innecesaria, lo que facilita el análisis en un menor tiempo (Borrego & Gil, 2018). La diferencia entre los tipos de interés que ambas opciones ofrecen al público resulta también determinante al momento de decidirse por una u otra alternativa: el sistema financiero tradicional, debido a que está basado en políticas comerciales y otros condicionantes internos, termina por ofrecer tasas poco atractivas respecto a las que el crowdlending brinda para sus potenciales inversionistas; por otra parte, en el caso de las empresas que requieren financiamiento, el coste financiero real que dichas empresas asumirán es menor si se deciden hacerlo a través del crowdlending pues, a diferencia de las entidades financieras, las comisiones —por apertura de cuentas o por cancelaciones anticipadas, por citar algunos ejemplos— son mínimas y casi inexistentes, sumado a que no existe el condicionamiento para contratar productos adicionales para acceder a una opción financiera —como el contrato de un seguro o la afiliación obligatoria a una tarjeta de crédito o débito—. El empoderamiento que tiene una empresa que tiene necesidad de obtener recursos en el crowdlending le permite escoger el importe y el plazo de devolución según se acomode a sus necesidades, siendo todo lo contrario a la banca tradicional, pues ella es quien impone dichos términos (López, 2016; MyTripleA, 2016).

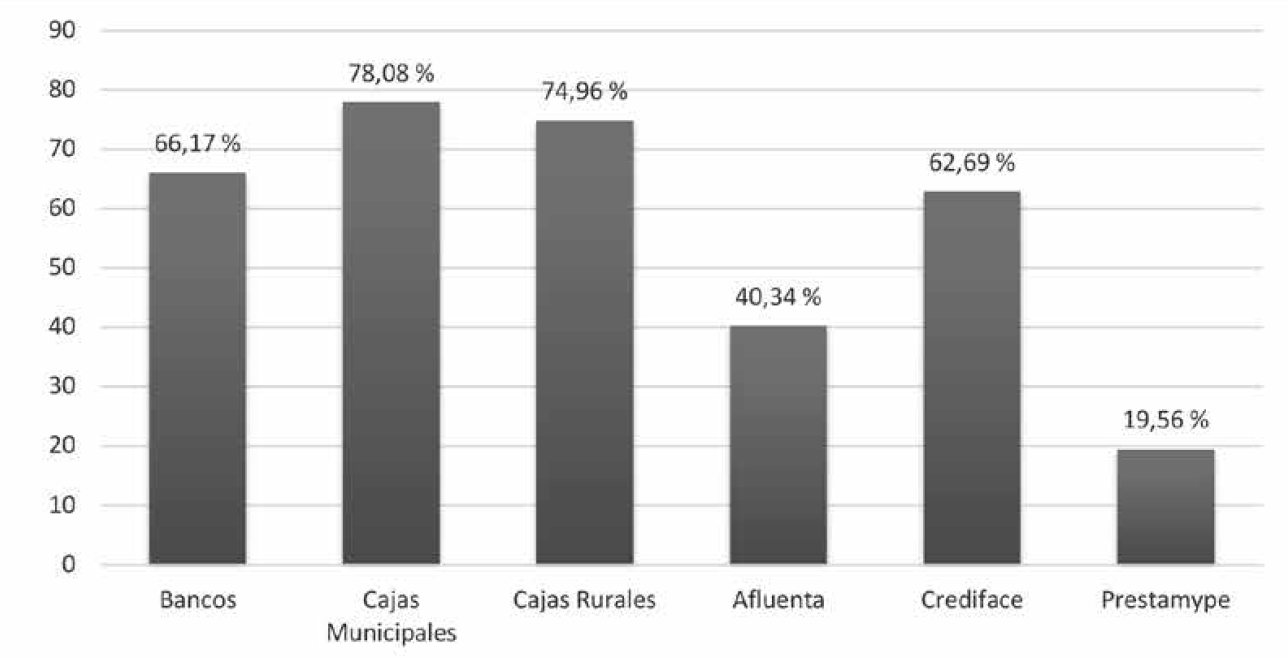

En el caso de las plataformas de crowdlending, estas ofrecen en general una tasa promedio baja para las mipyme en cuanto a créditos empresariales, muchas de estas plataformas los ofrecen acorde a su historial crediticio o a su calificación en la central de riesgo, para los cuales ya tienen porcentajes establecidos; es por ello que se ha realizado una comparación de la Tasa de Costo Efectivo Anual (TCEA) que se muestran en las páginas de las plataformas de crowdlending y las reportadas en la Superintendencia de Banca y Seguros (SBS) a una fecha determinada. Como se puede apreciar en la figura 1, en el caso de las entidades financieras —ya sea bancos, cajas municipales o cajas rurales— la TCEA que se cobra en promedio es 73,07 %. En cuanto a las plataformas de crowdlending se tiene que Crediface es la que ofrece la mayor tasa; pese a ello, por debajo de la cobrada por las entidades financieras. Por otro lado, Prestamype es la que cobra la TCEA más barata, pero cabe precisar que de por medio debe de existir una garantía hipotecaria; sin embargo, si es que no se cuenta con un inmueble la opción más atrayente es Afluenta, quien ofrece la tasa más competitiva del mercado.

Nota. Retasas de la SBS. Elaboración propia.[1]

Figura 1 TCEA ofertada por el sistema bancario y plataformas de crowdlending al 31 de diciembre de 2019

2 Materiales y método

De la revisión de la literatura (Bartra et al., 2016; Ramírez & Muñoz, 2015; Cuesta & Torre, 2017) se planteó la siguiente hipótesis:

H1: Las mipymes de la región Piura están dispuestas a demandar financiamiento a través del crowdlending.

Esta investigación es de tipo descriptiva, debido a que se buscó conocer las percepciones de los que dirigen MIPYME en cuanto a la posibilidad de acceder al financiamiento a través del crowdlending. Desde la temporalidad en la recogida de la información, la investigación fue de tipo transversal, debido a que los datos se recogieron en un momento del tiempo. El enfoque de esta investigación es cuantitativo porque lo que se buscó fue conocer si existe una demanda potencial de financiamiento del crowdlending por parte de las mipymes, a través de tres percepciones: costos financieros, rapidez de acceso y flexibilidad de condiciones.

El estudio se realizó en la región de Piura, que está ubicada en la costa y sierra norte del Perú, a 1100 km de Lima, la capital del Perú, y es la segunda región de mayor población después de Lima. La muestra de este estudio estuvo conformada por 382 mipymes ubicadas en la región de Piura que no han obtenido financiamiento a través de plataformas digitales. Los datos se obtuvieron a través de la aplicación un cuestionario, dirigido a mipyme que no han obtenido financiamiento a través del crowdlending. El cuestionario se aplicó en las provincias de Piura, Sullana, Talara, Sechura, Morropón, Ayabaca, Huancabamba y Paita.

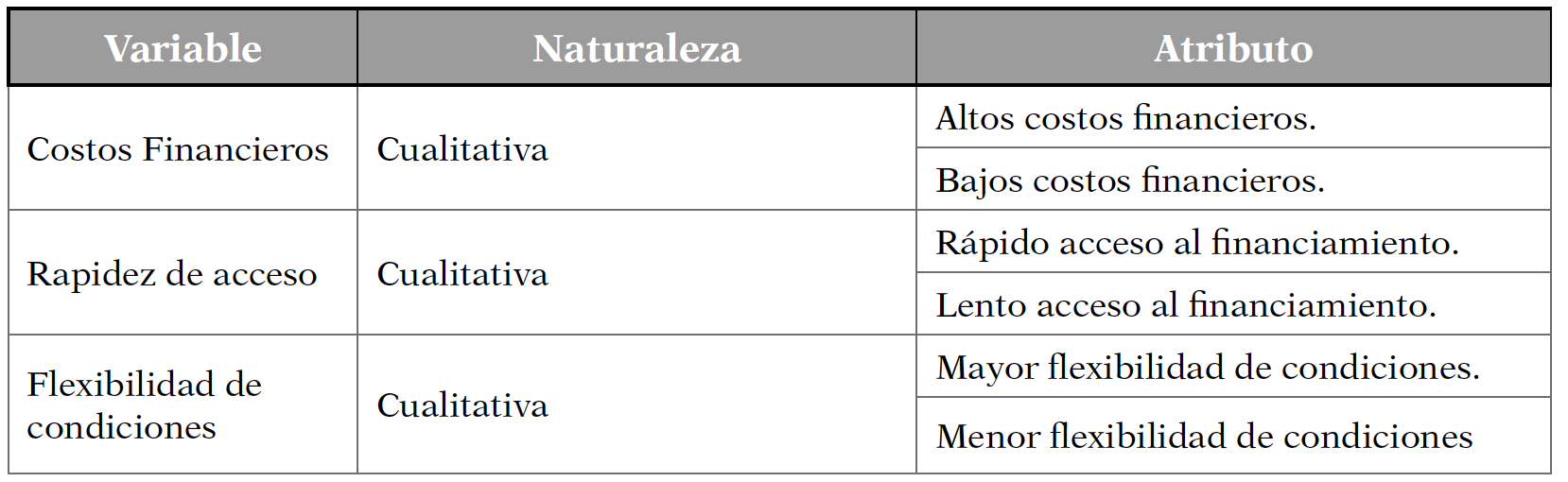

El cuestionario pasó por las pruebas de validez (a través de juicio de expertos) y confiabilidad. La prueba piloto (38 cuestionarios) se realizó entre el 3 de septiembre y 1 de octubre de 2020 y el resto del cuestionario se aplicó entre el 7 de octubre y 20 de noviembre de 2020. Para el análisis de la información se utilizaron la técnica de la baremación por percentiles, la escala de valoración para dos niveles y la chi-cuadrada. Todos los cálculos fueron realizados mediante el programa estadístico IBM SPSS Statistics, versión 24. Para el estudio de la demanda de financiamiento a través del crowdlending se utilizaron tres variables: costos financieros, rapidez en el acceso al crédito y flexibilidad en las condiciones de acceso al financiamiento; tal y como se observa en la tabla 1.

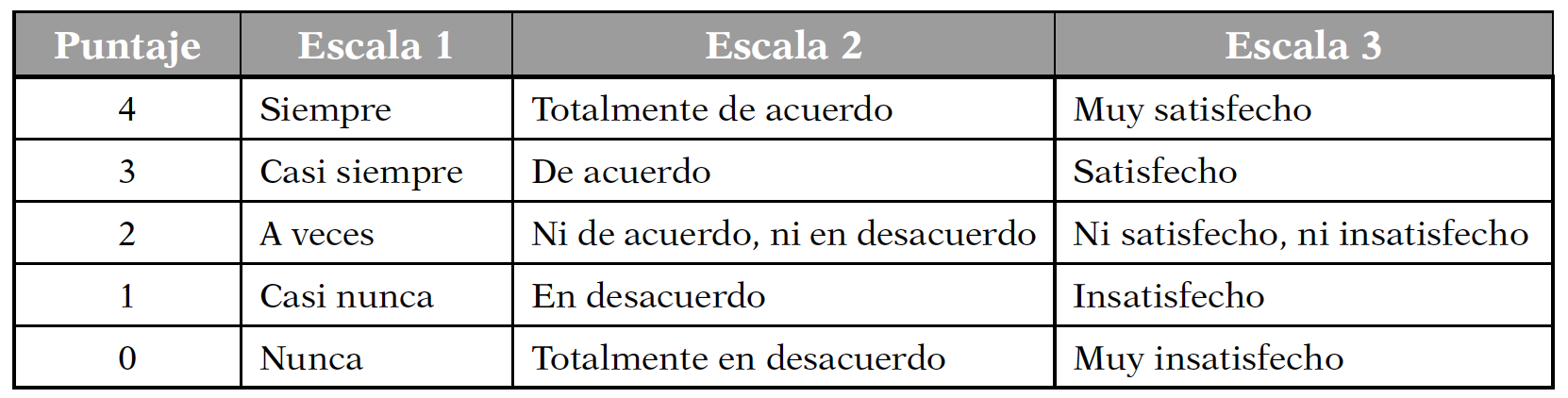

Se han tomado en cuenta quince preguntas del cuestionario, cuyas alternativas fueron construidas en base a la escala de Likert; es así que, aplicando la teoría de la baremación, se asignaron puntajes a cada alternativa según las diferentes escalas o valoraciones empleadas, tal y como se especifica en la tabla 2.

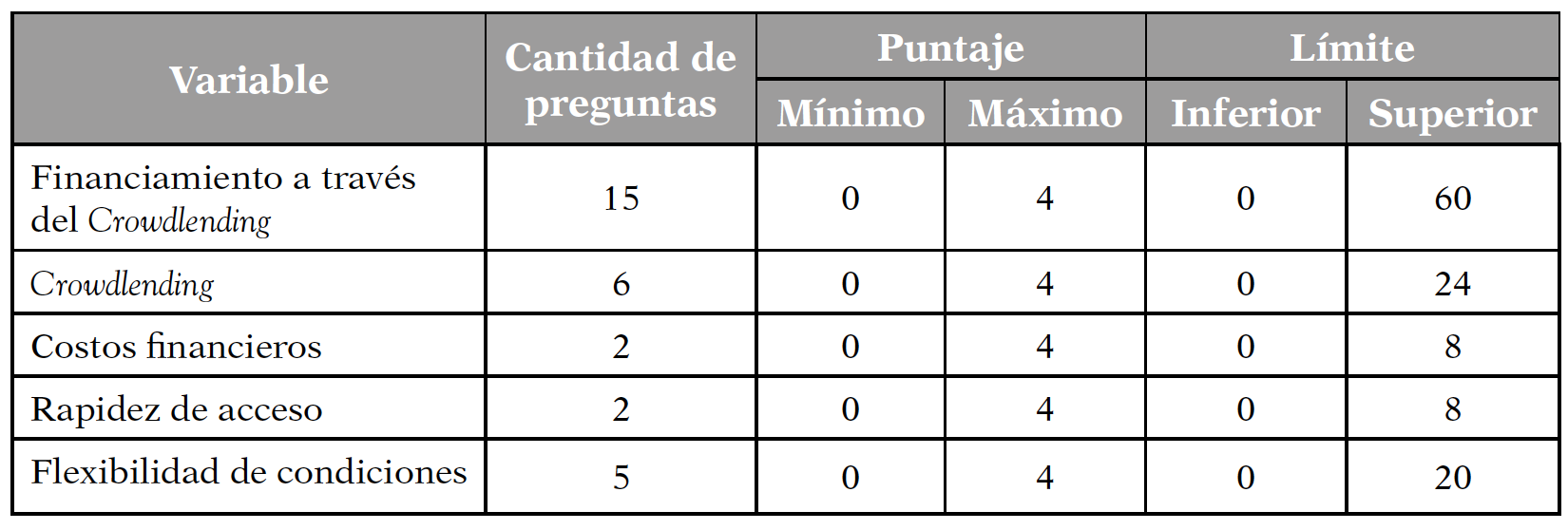

Determinados dichos puntajes, se establecieron los límites superior e inferior de los rangos, teniendo en cuenta la cantidad de preguntas de cada variable y el puntaje máximo y mínimo establecido (ver tabla 3).

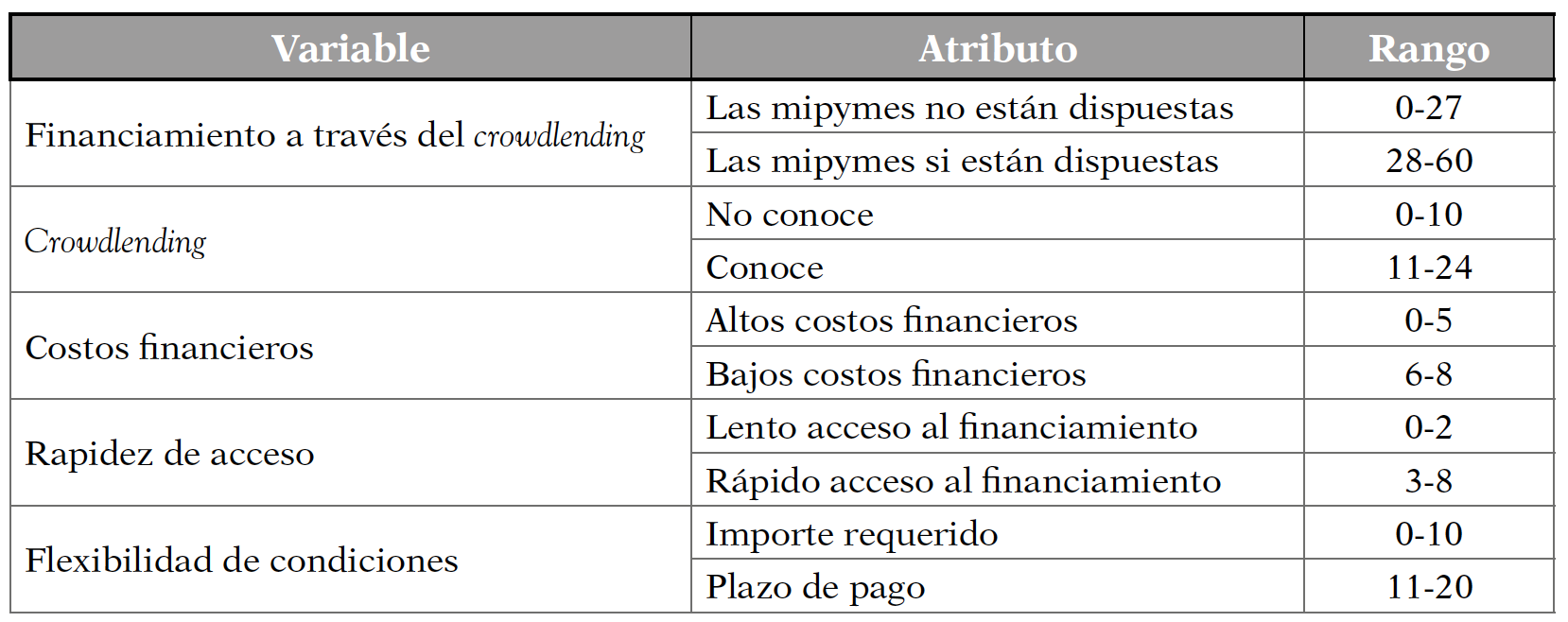

Finalmente, se aplicó el percentil 50; y junto con los límites ya establecidos, se establecieron los rangos por cada variable, quedando categorizado como se detalla en la tabla 4.

3 Resultados

3.1 Caracterización de la muestra

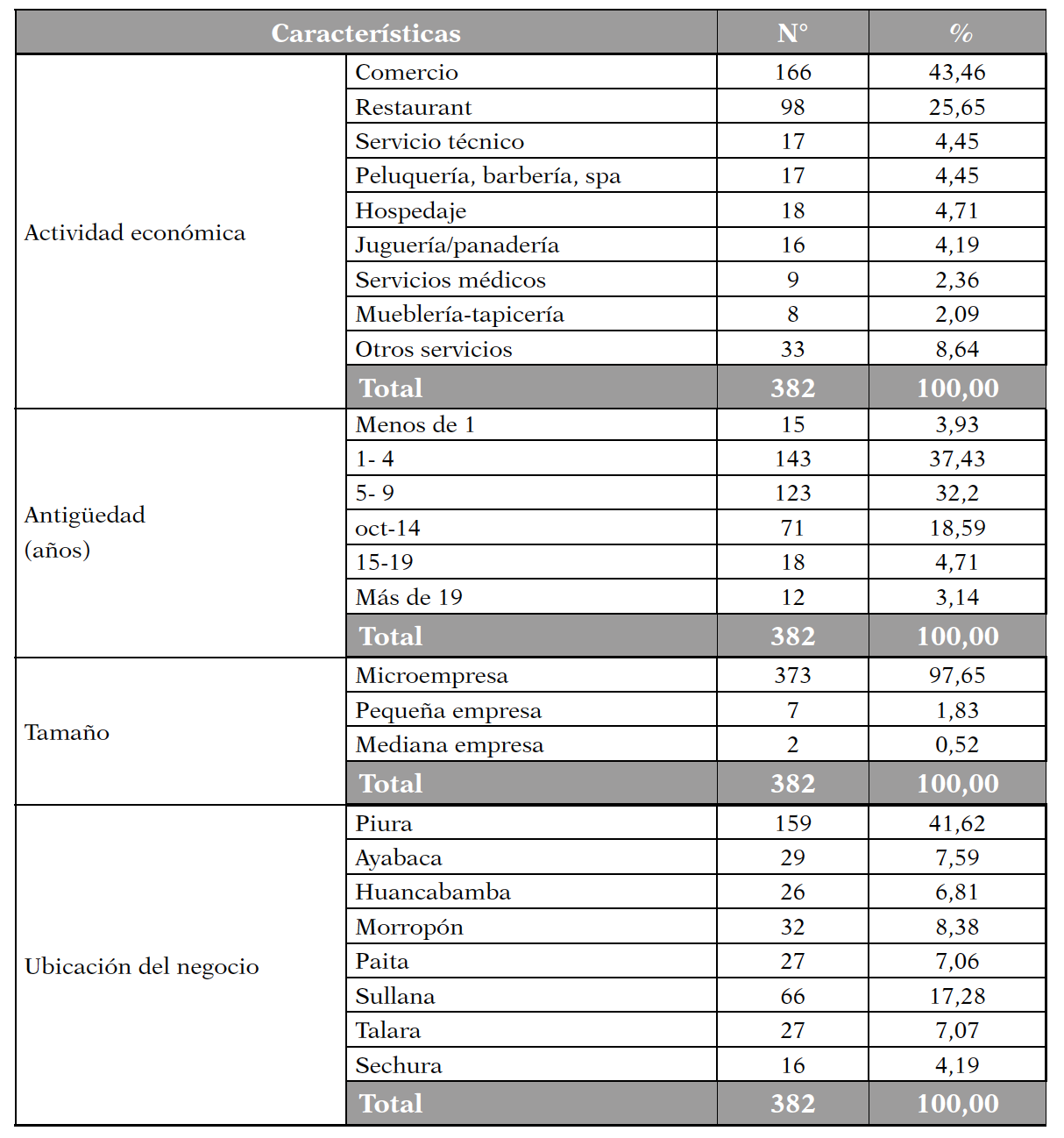

La tabla 5 expone las características de las mipymes de la región Piura. De la muestra de 382 empresas, el 43,46 % está dedicada a actividades del comercio; seguido de un 25,65 % que tiene como giro de negocio la venta de comidas y bebidas. En términos de antigüedad, el 37,43 % de las empresas oscila entre los uno y cuatro años de tiempo de funcionamiento, seguido por el 32,20 %, que tienen de 5 a 9 años. Del mismo modo, los resultados de los cuestionarios reflejan que el 41,62 % de las mipymes están ubicados en la provincia de Piura. Finalmente, las respuestas reflejan que el 97,64 % son catalogadas como microempresas, lo que hace que los resultados obtenidos en esta investigación puedan reflejar, en su mayoría, las expectativas de demanda de créditos de las microempresas en el Perú.

Nota. Cuestionario aplicado a las mipymes de la región de Piura.

Tabla 5 Características de las mipymes de la región de Piura

En lo que concierne a las personas encuestadas, según la tabla 6, el 36,65 % tiene entre 25 y 31 años; precisamente el 59,95 % alcanzaron un nivel de instrucción superior no universitaria. Del mismo modo, se puede ver reflejado en los resultados que el 69,37 % de los encuestados fueron los dueños o socios.

3.2 Análisis de resultados

Para llegar al nivel de disposición de la demanda de financiamiento a través del crowdlending es importante resaltar que el desconocimiento de la existencia y funcionamiento de esta nueva forma de acceso al crédito constituyen factores razonables que pueden explicar los resultados; es decir, si en la región de Piura y en general, en el Perú hubiese una base de conocimiento y promoción de opciones o alternativas diferentes a las tradicionales, las mipymes mostrarían una mayor disposición a emplear el financiamiento participativo como opción principal en su afán de cubrir sus necesidades de liquidez. En ese sentido, además del desconocimiento, está también el temor y la desconfianza en el financiamiento a través del internet, evidenciado en el alto grado de exclusión financiera y tecnológica; siendo cuestiones claves que tienen incidencia, después de todo, negativa al momento de siquiera plantearse el crowdlending como una opción viable y beneficiosa.

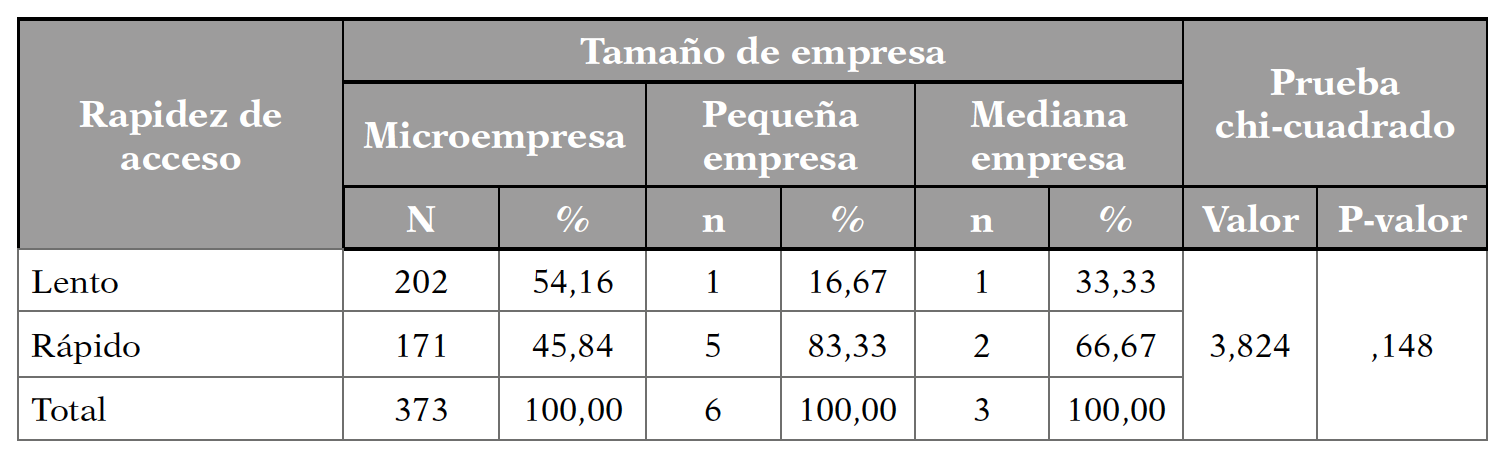

Como se observa en la tabla 7, las medianas empresas (66,67 %) consideran que se tendría un rápido acceso a los créditos a través de estas plataformas; esta característica también se observa en las pequeñas empresas (83,33 %), mientras que del total de las microempresas el 54,16 % considera que sería lento y el 45,84 % que sería rápido a comparación del obtenido en el sistema financiero tradicional.

Nota. Cuestionario aplicado a los empresarios de las mipymes.

Tabla 7 Percepción de la rapidez de acceso al crowdlending

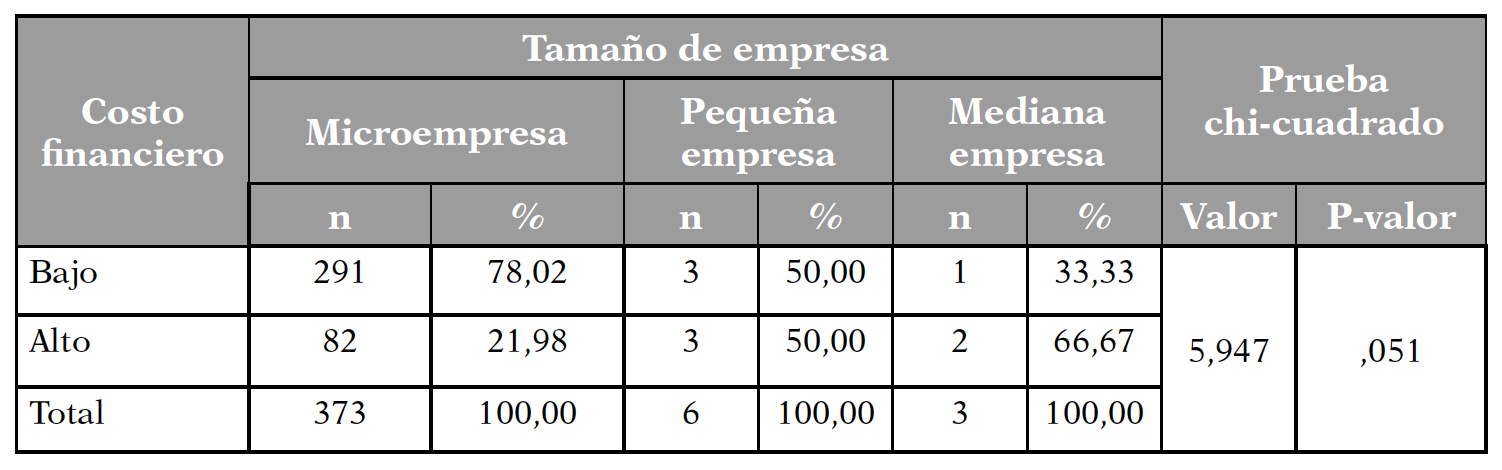

Otra de las diferencias entre el crowdlending y el sistema financiero tradicional son los menores costos financieros. La tabla 8, muestra que el 66,67 % de las medianas empresas consideran que el costo financiero que obtendrán a través de las plataformas digitales será alto; asimismo, el 50 % de las pequeñas empresas consideran lo mismo; mientras que, el 78,02 % de microempresas, considera que sería bajo. Estos resultados se condicen con la información recolectada de las plataformas de crowdlending respecto a las tasas de interés que ofertan, donde se comprueba que efectivamente son menores a las ofrecidas por el sistema financiero tradicional (Figura 1).

Nota. Cuestionario aplicado a los empresarios de las mipymes.

Tabla 8 Percepción del costo financiero del crowdlending

Con lo anteriormente expuesto, se concluye que la principal diferencia entre el crowdlending y el sistema financiero tradicional son los bajos costos financieros en los créditos ofrecidos, así como la investigación sobre el tema en los distintos países del mundo dónde se hace uso de esta nueva forma de financiamiento. Otra de las ventajas —de acuerdo con la revisión de la literatura— es la rapidez con la que se puede acceder a los créditos a través del crowdlending, sin embargo, las mipymes en general —por desconocimiento del tema— consideran que sería lento a comparación del sistema financiero.

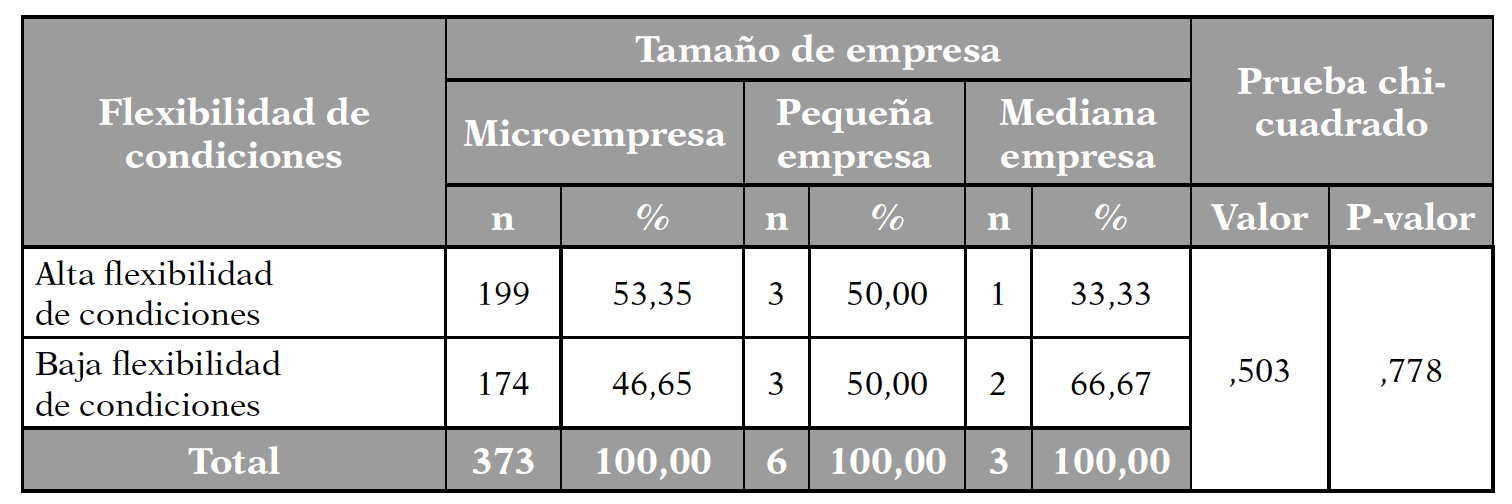

La última variable analizada es la flexibilidad de condiciones, evidenciado en el importe a pagar y en el plazo en que se hará efectiva la devolución del crédito. Junto con los métodos de evaluación no tan rigurosos como en el sistema financiero, las cuotas y el tiempo de devolución de los diversos préstamos constituían como factores determinantes al momento de decidir optar emplear el crowdlending. En ese sentido, la empresa que tiene una necesidad de liquidez se ve atraída por el empoderamiento que estas plataformas le brindan, pues a comparación de las empresas del sistema financiero —que es quien impone los términos— puede escoger el importe y el horizonte de devolución, prefiriendo, desde luego, las opciones que más se acomoden a su estructura financiera y a su capacidad de pago.

La tabla 9 muestra que el 53,35 % de las microempresas, el 50 % de las pequeñas empresas y el 33,33 % de las medianas empresas está de acuerdo con que las plataformas de crowdlending brindarían flexibilidad de condiciones respecto a los importes, cuotas de pago y requisitos. Son las microempresas las que tienen una percepción más favorable con respecto a la flexibilidad.

Nota. Cuestionario aplicado a los empresarios de las mipymes.

Tabla 9 Percepción de la flexibilidad de condiciones en el acceso al crowdlending

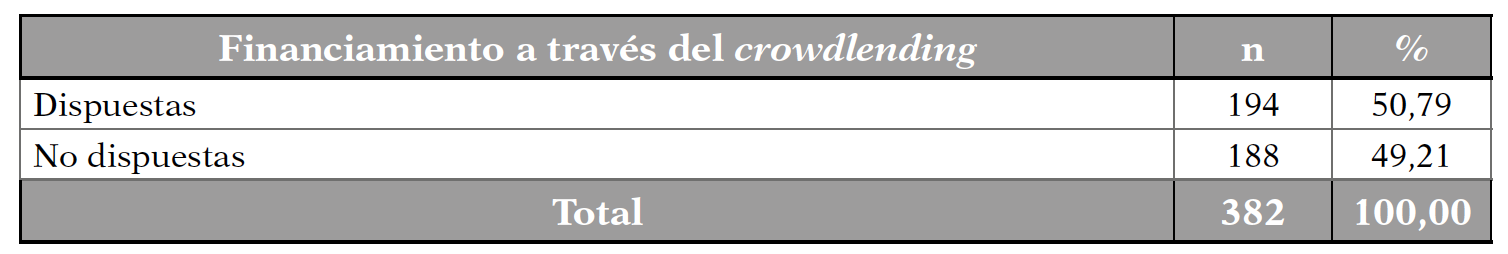

Finalmente, la tabla 10 muestra los resultados generales de la demanda de financiamiento a través de crowdlending. El 50,79 % de las mipymes manifestaron su disposición a obtener financiamiento a través de plataformas digitales, mientras que el 49,21 % no están dispuestas a utilizar este tipo de financiamiento. Estos resultados confirman que existe un mercado potencial para poder ofertar financiamiento bajo esta modalidad, cumpliendo así con el objetivo propuesto de esta investigación y confirmando la hipótesis planteada.

4 Conclusiones y discusión

Esta investigación constituye un precedente importante para el estudio del crowdlending en el Perú, dado que en el país no existe todavía una difusión eficiente de este método de financiamiento; en un escenario como el actual, donde las mipymes han sido las principales afectadas por la pandemia, el crowdlending puede ser aplicado como una medida efectiva de reactivación económica, no solo en el Perú, sino también en América Latina dado que las mipymes representan el mayor número de empresas. Teniendo en cuenta los escenarios que las empresas cierran por falta de liquidez, sumado al poco abastecimiento por parte del sistema financiero y al no tan eficiente alcance de las medidas económicas tomadas por el gobierno central, el crowdlending, correctamente difundido y ya asimilado en la sociedad, constituiría un método bastante efectivo para combatir los estragos dejados por la pandemia. Dicho esto, y ante la incertidumbre de la situación económica del Perú y América Latina, se refuerzan las razones por las cuales es importante la difusión de los múltiples beneficios y ventajas del crowdlending.

A través de la aplicación del cuestionario, donde se tomó como muestra a las mipymes de la región de Piura, se pudo comprobar que las mipymes del Perú —especialmente las microempresas— están dispuestas a financiarse a través del crowdlending, aceptando así la hipótesis que se planteó al inicio; adicionalmente, se pudo comprobar sus ventajas: las tasas de interés y las comisiones son bajas; el acceso a un crédito es bastante rápido y eficiente, así como la flexibilidad de condiciones al momento de solicitar un préstamo —donde se puede escoger el plazo y las cuotas de pago, según la capacidad de pago de cada empresa—. Esto es posible debido a que el crowdlending aprovecha eficientemente las ventajas tecnológicas, que permite gestionar todo a través de una plataforma online, lo que repercute en el ahorro de múltiples costos y gastos operativos, a comparación de las empresas del sistema financiero, impactando directamente en su estructura de costos y beneficiando a los usuarios. Estos resultados coinciden con Ramírez y Muñoz (2016), quienes en su estudio muestran la evolución favorable del crowdlending en España, incrementándose en 152 % entre 2012 y 2014, evidenciando la disposición de personas y empresas para hacer uso de esta modalidad; y con Cuesta y Torre (2017) quienes evidencian de igual manera el crecimiento del uso de estas plataformas, debido a que ofrecen múltiples ventajas como las tasas de interés competitivas, el fácil y de rápido acceso a un crédito haciendo que se considere como una fuente real de financiación alternativa a la bancaria para las pequeñas y medianas empresas.

El crowdlending es una opción relativamente reciente e innovadora, por lo que su uso y difusión a nivel mundial ha sido progresiva; sin embargo, desde sus inicios, ha logrado captar la atención tanto de inversionistas como de empresas faltas de liquidez, quienes la ven como una alternativa viable y con proyecciones bastante alentadoras. Evidentemente, debido a la pandemia del COVID-19, las cifras han experimentado un descenso importante, pero de nuevo la curva ha ido en aumento y se espera que siga haciéndolo en los próximos años. Después de la aplicación de un cuestionario como instrumento de recolección de información, se determinó que las mipymes del Perú están dispuestas a recurrir a las plataformas de financiamiento participativo o crowdlending para cubrir sus necesidades de liquidez, teniendo una alternativa viable con respecto al sistema financiero tradicional.

El Estado debe implementar diversos programas de capacitaciones respecto a educación financiera, tanto personal como empresarial. Si bien la SBS viene realizando estas actividades, estas deberían reforzarse para que el alcance sea cada vez mayor y más efectivo. Dicho de otro modo, la educación financiera no se debe limitar solamente a carreras universitarias o técnicas relacionadas con las ciencias económicas, sino que debe ser de conocimiento universal que, aplicado al sector empresarial de la región, repercutirá positivamente en la estructura financiera de las distintas compañías o sociedades, lo que inevitablemente redundará en una mejora de su rentabilidad y posicionamiento en el mercado.

Las empresas del sistema financiero no deben ver a las plataformas de crowdlending como una amenaza, sino, por el contrario, como una oportunidad. A pesar de la incursión de esta nueva alternativa, la demanda de créditos sigue siendo elevada, por lo que resultaría conveniente una alianza entre dichos participantes, para que esta demanda sea cubierta en la medida de lo posible; es decir, con base en la evaluación crediticia que realizan tanto el sistema financiero tradicional como las plataformas de crowdlending, se puede optar por una u otra opción para que ambas partes se beneficien: el o los prestamistas, recibiendo la compensación económica a través de los intereses, y el o los prestatarios, accediendo a créditos con base en su capacidad crediticia y sin necesidad de excluirlo, evitando así que tenga que recurrir al sector informal.